Come regola generale l’amministratore di una società di capitali può svolgere l’incarico a titolo gratuito o a titolo oneroso; se l’incarico è espletato a titolo oneroso, in base all’articolo 2389 comma 1 del Codice civile, il compenso deve essere stabilito all’atto della nomina o dall’assemblea, requisito poi richiesto anche ai fini della deducibilità fiscale del costo.

Dal punto di vista contrattuale l’amministratore di società di capitali può essere un collaboratore, un lavoratore dipendente, o un professionista; tuttavia, la seconda e la terza ipotesi rappresentano possibilità residuali relegate a specifiche situazioni, mentre quella del contratto co.co.co. rappresenta la generalità delle situazioni.

Ciò che caratterizza la deducibilità del compenso corrisposto all’amministratore, è il fatto che tale costo, a differenza di altri costi similari nel contesto del reddito d’impresa, è deducibile secondo il principio di cassa allargata (sono da considerarsi corrisposti nell’esercizio anche i compensi erogati entro il 12 gennaio dell’anno successivo), e non per competenza.

Il fatto che tale compenso sia deducibile per cassa, fa sì che, in un dato anno fiscale, il costo venga rilevato in bilancio per intero, secondo il principio di competenza e in base alla sua natura, ma eventuali mancate corresponsioni costituiranno una variazione in aumento da rilevare in dichiarazione dei redditi ai fini fiscali; così come eventuali pagamenti di compensi riferiti ad anni precedenti costituiranno delle variazioni in diminuzione, da rilevare fiscalmente.

Il modello Redditi SC 2023 è predisposto per rilevare queste variazioni fiscali.

Sul rigo RF14 dovrà essere rilevata ed esposta la variazione in aumento corrispondente ai “Compensi spettanti agli amministratori ma non corrisposti (art. 95, comma 5)”.

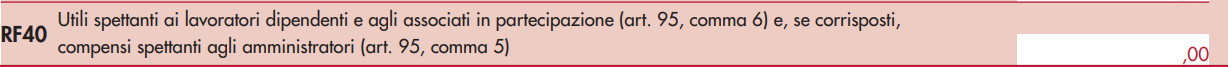

E, sul rigo RF40, del medesimo modello, dovrà essere rilevata ed esposta la variazione in diminuzione costituita dai compensi corrisposti agli amministratori nell’anno fiscale della dichiarazione, ma imputati a Conto economico in un precedente esercizio.

Infine, per ciò che concerne il compenso di competenza effettivamente corrisposto nel medesimo esercizio, essendoci una corrispondenza tra competenza e cassa, non ci saranno particolari sensibilità da rilevare, essendo un costo deducibile, da inquadrare ed esporre per natura, in base anche alla tipologia di contratto utilizzata.