Se il trattamento fiscale dell’espletamento, dietro corrispettivo, una prestazione di lavoro autonomo in modo occasionale è questione ampiamente conosciuta anche dal grande pubblico, rappresenta invece una situazione reddituale un po’ più misteriosa l’effettuazione di un’attività commerciale in modo non abituale.

La ragione alla base di questa scarsa diffusione è una certa difficoltà d’inquadramento della fattispecie, che si trova a metà strada tra l’attività commerciale abituale e la cessione di un bene da parte di un privato, due situazioni che presentano un trattamento fiscale diametralmente opposto.

Semplificando per brevità che una persona fisica, se esercita abitualmente un’attività commerciale, sia consapevole di farlo, prendiamo il caso di un privato (non esercente attività d’impresa) che decide di cedere un bene di sua proprietà: a seconda della situazione, questi può effettuare una attività commerciale occasionale (soggetta a imposizione fiscale diretta), oppure una dismissione patrimoniale (non soggetta a imposta).

La recente ordinanza 6874/2023 (per un approfondimento si rimanda all’articolo Cessione di opere d’arte da parte di privati: il trattamento fiscale) della Corte di Cassazione è stata molto utile per comprendere la fondamentale differenza tra le due situazioni in modo chiaro e definitivo.

La successiva pronuncia 10117/2023, sempre della Corte di Cassazione, ha trattato il caso della cessione degli arredi della propria abitazione, da parte del privato, seguendo la linea già delineata dalla precedente decisione.

Il perno della differenziazione è l’eventuale intento speculativo che sta alla base della cessione:

- quando il privato acquista un bene per rivenderlo, effettuerà un’attività commerciale;

- quando il privato cede un bene di sua proprietà, precedentemente acquistato per altre finalità, non effettuerà un’attività commerciale.

Sintomatici dell’intento speculativo, o della sua mancanza, saranno una serie di situazioni che dovranno essere soppesate per inquadrare correttamente il caso specifico; come ad esempio:

- lo scopo dell’acquisto;

- la durata del possesso;

- le attività finalizzate a facilitare la vendita;

- l’esame delle ragioni che hanno portato all’alienazione.

Nel caso in cui la cessione del bene sottenderà un sottostante intento speculativo, si configurerà un’attività commerciale che sarà soggetta a Irpef e dovrà essere esposta nella dichiarazione annuale dei redditi.

L’attività commerciale occasionale, così come quella abituale (se in regime analitico), produce un reddito netto, nel senso che dal corrispettivo della cessione dovranno essere scorporati i costi direttamente sostenuti, o meglio “le spese inerenti la produzione dei redditi”, come da indicazioni dell’Agenzia delle Entrate sul modello 730 del 2023; più precisamente, sulla dichiarazione dei redditi dovranno essere esposti sia il corrispettivo che le spese: la mancata indicazione dei costi sostenuti comporterà che l’intero importo percepito dalla cessione sarà soggetto a imposta, non essendo previste deduzioni forfetarie.

Sul modello 730 del 2023 la dichiarazione del reddito avverrà attraverso la compilazione del rigo D5 del quadro D, tra gli “Altri redditi”.

La compilazione non presenta particolari sensibilità, e si configura nell’indicazione in:

- colonna 1, denominata “Tipo di reddito”, del codice 1 che identifica l’attività commerciale occasionale;

- colonna 2, denominata “Redditi”, del “reddito lordo percepito nel 2022”;

- colonna 3, denominata “Spese”, delle “spese inerenti la produzione dei redditi”.

In relazione alle spese sostenute, sarà opportuno ricordare quanto precisato dall’Agenzia delle Entrate sul modello, e cioè che questi costi “non possono superare in ogni caso i relativi corrispettivi e, nell’ambito di ciascun corrispettivo, quelli sostenuti per ognuna delle operazioni eseguite. Il contribuente è tenuto a compilare e a conservare un apposito prospetto nel quale è indicato, per ciascuno dei redditi per ognuna delle operazioni eseguite, l’importo lordo dei corrispettivi, l’importo delle spese inerenti a ciascuna delle operazioni stesse e il reddito conseguito. Questo prospetto, se richiesto, dovrà essere esibito o trasmesso all’ufficio dell’Agenzia delle Entrate competente”.

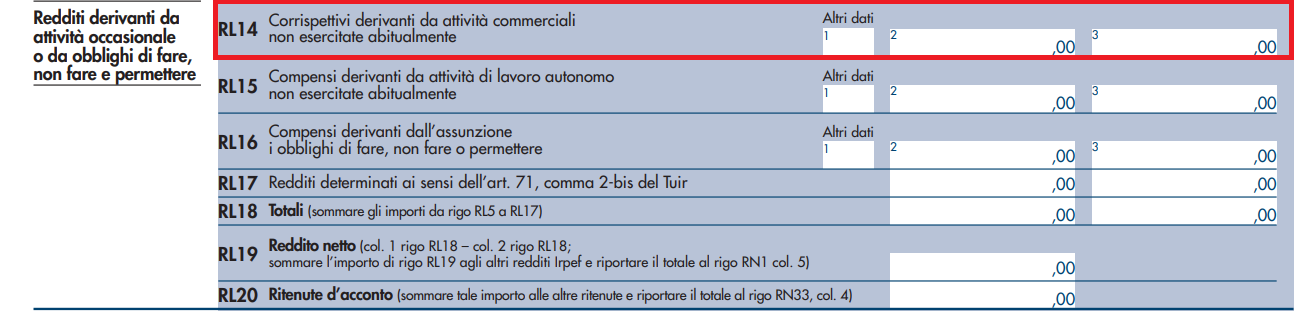

Analoga sarà la dichiarazione del reddito conseguito utilizzando il modello Redditi PF 2023, a cui è dedicato il rigo RL14, denominato “Corrispettivi derivanti da attività commerciali non esercitate abitualmente” del quadro RL, dedicato agli “Altri redditi”. La compilazione del rigo interesserà:

- la colonna 2, denominata “Redditi”, dove sarà indicato il corrispettivo percepito per l’attività commerciale occasionale;

- la colonna 3, “Spese”, dove saranno indicati i costi sostenuti di diretta imputazione.

Le istruzioni del modello Redditi PF 2023, a differenza di quelle del modello 730 del 2023, non presenta indicazioni sulla compilazione della colonna relativa alle “Spese”, ma è possibile presumere che valga quanto riportato dalle istruzioni del modello 730 per la medesima fattispecie reddituale.