Si definisce società di comodo quella società commerciale costituita per il mero godimento di beni invece che per l’esercizio di un’attività d’impresa.

Il legislatore italiano da molti anni ha elaborato un impianto normativo, con intento antielusivo, che si configura nel penalizzare fiscalmente le imprese che si trovavano in una condizione di perdita sistematica o di non operatività.

L’impianto è recentemente stato novellato dalla promulgazione dell’articolo 9 comma 1 del DL 73/2022, il cosiddetto Decreto Semplificazioni, come convertito dalla Legge 122/2022, che abroga “a decorrere dal periodo d’imposta in corso al 31 dicembre 2022” i commi 36-decies, 36-undecies e 36-duodecies della Legge numero 148 del 2011, che disciplinano appunto la condizione fiscale della perdita sistematica.

A partire dall’anno d’imposta 2022, quindi, la normativa sulla società di comodo perde la perdita sistematica e si riassume nella sola non operatività.

Per ulteriori informazioni sull’argomento è possibile leggere l’articolo Società di comodo: l’abrogazione della disciplina sulle società in perdita sistematica.

Per quanto riguarda il periodo di passaggio tra precedente e nuova disciplina, si rammenta che, secondo le precisazioni della relazione accompagnatoria al cosiddetto Decreto Semplificazioni, la disciplina sulla perdita sistematica si applica anche per l’anno d’imposta 2022 solo ai soggetti che al 31 dicembre 2021 avevano già maturato il quinquennio di perdite fiscali richieste dal periodo di monitoraggio della disciplina previgente.

Il modello Redditi SC 2023 è stato aggiornato per recepire l’abrogazione della disciplina sulla perdita sistematica.

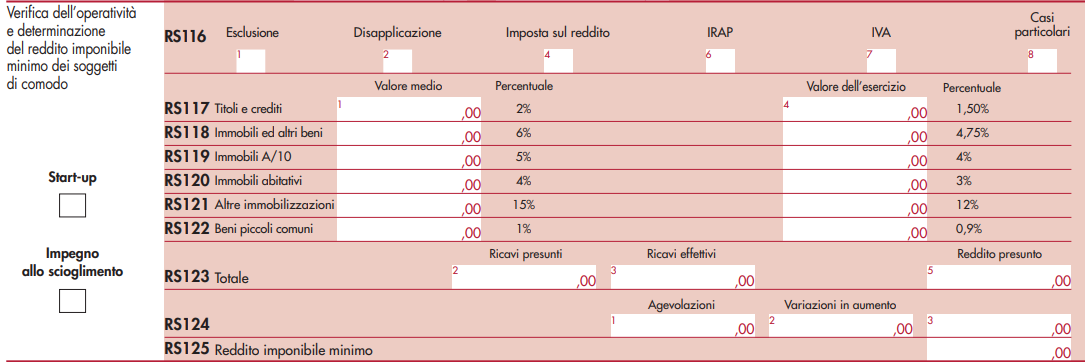

Demandato a contenere il test di operatività che definisce se una società può considerarsi operativa o meno, con conseguente applicazione delle norma di sfavore nel secondo caso, è il quadro RS del modello Redditi SC 2023, più nello specifico i righi che vanno da RS116 a RS 125.

Rispetto al modello dell’anno precedente viene modificato il rigo RS116 dal quale viene a mancare la colonna 3 “Soggetto in perdita sistematica”.

Il rigo RS116 è il rigo del prospetto di “Verifica dell’operatività e determinazione del reddito imponibile minimo dei soggetti di comodo”, sul quale il contribuente dovrà indicare:

- in colonna 1, “Esclusione”: il codice della causa di esclusione in ragione della quale sarà escluso dal test di operatività;

- in colonna 2, “Disapplicazione”, il codice della causa di disapplicazione grazie alla quale potrà disapplicare la medesima disciplina.

Esclusione e disapplicazione si applicano in conseguenza del realizzarsi di fattispecie tipicizzate dal legislatore, ognuna delle quali sarà indicata da uno specifico codice, indicato nelle istruzioni del modello Redditi SC 2023.

Le cause di esclusione da indicare al rigo RS116 colonna 1, l’applicazione di ognuna delle quali implica l’esclusione dal test di operatività, sono:

- soggetti obbligati a costituirsi sotto forma di società di capitali: codice 1;

- soggetti che si trovano nel primo periodo d’imposta: codice 2 (è il periodo di costituzione della società, a prescindere dall’effettivo inizio dell’attività produttiva);

- società in amministrazione straordinaria: codice 3;

- soggetti emittenti titoli negoziati in mercati regolamentati: codice 4;

- società esercenti pubblici servizi di trasporto: codice 5;

- società con un numero di soci non inferiore a 50: codice 6;

- società che nei due esercizi precedenti hanno avuto un numero di dipendenti mai inferiore alle dieci unità: codice 7;

- società in stato di fallimento, di liquidazione giudiziaria, di liquidazione coatta amministrativa ed in concordato preventivo: codice 8

- società che presentano un ammontare complessivo del valore della produzione superiore al totale attivo dello stato patrimoniale: codice 9;

- società partecipate da enti pubblici almeno nella misura del 20 per cento del capitale sociale: codice 10;

- soggetti ISA che hanno conseguito un punteggio di affidabilità fiscale pari o superiore a 9, anche a seguito di adeguamento: codice 11;

- società consortili: codice 12.

Le cause di disapplicazione, invece, sono “situazioni oggettive di disapplicazione della disciplina relativa alle società di comodo”, rappresentative di una specifica situazione da indicare sul rigo RS116 in colonna 2:

- società sottoposte a procedura concorsuale: codice 2;

- società sottoposta a sequestro penale o confisca: codice 3;

- soggetti i cui immobili sono concessi in locazione a Enti pubblici o locati a canone vincolato: codice 4 (in questo caso la disapplicazione opera parzialmente nei limiti alle immobilizzazioni in oggetto);

- società che detengono partecipazioni immobilizzate in società non di comodo o in società escluse dalla disciplina (anche a seguito di accoglimento dell’interpello: codice 5;

- soggetti che hanno ottenuto l’accoglimento dell’interpello disapplicativo per un periodo d’imposta precedente e le cui condizioni oggettive non sono mutate: codice 6 (codice 7 in caso di esonero dall’obbligo di compilazione del prospetto);

- società che esercita esclusivamente attività agricola: codice 8;

- società per le quali gli adempimenti e i versamenti tributari sono stati sospesi o differiti da disposizioni normative adottate in conseguenza della dichiarazione dello stato di emergenza: codice 9;

- società in liquidazione volontaria che in una precedente dichiarazione si sono impegnate a chiedere la cancellazione dal REI: codice 99.

Infine, come precisato dalle istruzioni del modello Redditi SC 2023, “la casella start-up va barrata dalle società start-up innovative o PMI innovative, che non applicano le discipline previste per le società non operative”.