La disciplina della Rivalutazione dei beni d’impresa, ex articolo 110 del DL 104/2020, il cosiddetto Decreto Agosto, prevedeva la possibilità, temporanea, per le imprese, di rivalutare civilmente i beni d’impresa e di riallinearne il valore fiscale, dietro pagamento di una conveniente aliquota (rispetto alle aliquote previste in passato per misure analoghe) del 3% d’imposta sostitutiva.

Nel perimetro di questa misura rientravano i beni d’impresa nella loro accezione più ampia, comprendendo anche attività immateriali quali i marchi e l’avviamento.

Proprio per i marchi e l’avviamento, beni immateriali che si distinguono per il fatto che sono soggetti ad ammortamento fiscale in misura non superiore a un diciottesimo, la Legge di bilancio 2022 ha disposto alcune modifiche, peggiorative per il contribuente, alle condizioni originarie contenute nell’articolo 110 del DL 104/2020:

- i maggiori valori fiscali emergenti dalla rivalutazione e dal riallineamento di questi beni immateriali dovranno essere dedotti, a partire dall’anno fiscale 2021, per quote annuali di importo non superiore a un cinquantesimo (invece di un diciottesimo);

- le imprese possono evitare l’allungamento del piano di ammortamento versando una imposta sostitutiva equivalente a quella prevista dall’articolo 176 comma 2-ter del TUIR, al netto di quella con aliquota del tre per cento, ex articolo 110 del DL 104/2020, già versata;

- chi non vorrà sostenere l’onere dell’ulteriore imposta sostitutiva e, allo stesso tempo, non vorrà subire l’allungamento del piano di ammortamento, potrà revocare l’esercizio dell’opzione ed ottenere il rimborso dell’imposta sostitutiva già versata.

In definitiva il Legislatore, in ragione di una misura agevolativa considerata, per la fattispecie, a torto o a ragione, troppo sbilanciata in favore del contribuente o troppo onerosa per le casse dello Stato, ha previsto un correttivo gratuito e uno oneroso; oltre che la possibilità di recedere recuperando quanto versato.

Ad oggi, però, non è stato ancora pubblicato il previsto provvedimento del Direttore dell’Agenzia delle Entrate che dovrebbe definire le specifiche modalità di recupero dell’imposta sostitutiva versata; presumendo che, data la natura del credito fiscale, sarà data ampia possibilità di scelta tra rimborso e compensazione, senza particolari limitazioni.

Prima della modifica normativa in discussione, l’accesso alla misura fiscale si poteva considerare conclusa con la compilazione degli appositi quadri del modello Redditi SC 2021, dato che la rivalutazione e il riallineamento dovevano essere stati effettuati nell’esercizio 2020.

In conseguenza di ciò, i contribuenti che accetteranno l’allungamento del piano di ammortamento non avranno specifici obblighi informativi da adempiere in sede di dichiarazione annuale dei redditi dell’anno fiscale 2021.

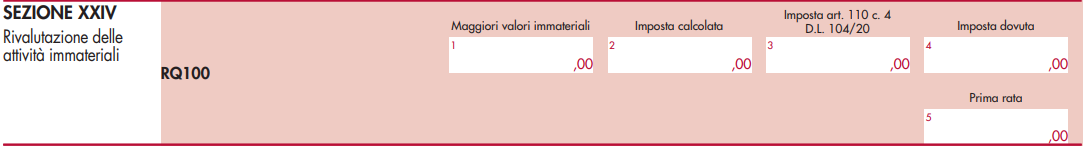

Diversamente, coloro i quali decideranno di versare l’imposta sostitutiva ex articolo 176 comma 2-ter del TUIR, per godere dell’ammortamento in diciottesimi, dovranno compilare (oltre che versare l’imposta sostitutiva dovuta) la Sezione XXIV “Rivalutazione delle attività immateriali” del modello Redditi SC 2022, che si riassume con il rigo RQ100.

Il rigo RQ100 è composto da cinque colonne, di semplice compilazione, dove si indicheranno:

- in colonna 1 “Maggiori valori immateriali”: l’ammontare dei maggiori valori delle attività immateriali;

- in colonna 2 “Imposta calcolata”: l’ammontare totale della nuova imposta sostitutiva, calcolata secondo le disposizioni dell’articolo 176 comma 2-ter del TUIR;

- in colonna 3 “Imposta art. 110 c. 4 D.L. 104/20”: l’ammontare dell’imposta sostitutiva del tre per cento prevista dal DL Agosto;

- in colonna 4 “Imposta dovuta”: l’imposta sostitutiva dovuta, quale differenza tra l’ammontare indicato in colonna due e quello in colonna tre;

- in colonna 5 “Prima rata”: l’importo della prima rata dell’eventuale rateizzazione.

Le istruzioni del modello Redditi SC 2022 precisano infatti che “il versamento dell’imposta sostitutiva va effettuato, utilizzando l’apposito codice tributo, in un massimo di due rate di pari importo […] con scadenza entro il termine previsto per il versamento a saldo delle imposte sui redditi”.

Ciò che le istruzioni dei modelli ministeriali non precisano invece, è il codice tributo da utilizzare a tale fine, in assenza di uno specificatamente previsto per questa finalità.

Il dubbio che il contribuente può avere è se debba utilizzare il codice tributo previsto per l’imposta sostitutiva ex articolo 10 del DL 104/2020 oppure quello per l’imposta sostitutiva ex articolo 176 comma 2-ter del TUIR.

Ci viene in soccorso la Circolare Assonime numero 20 del 24 giugno 2022, secondo la quale “in mancanza di apposite indicazioni, […] sembra preferibile l’utilizzo del codice tributo relativo all’imposta sostitutiva ex art. 110, comma 4, tenuto conto che, come detto, si tratta di un versamento integrativo dell’imposta sostitutiva inizialmente versata ex art. 110, comma 3 al fine di evitare gli effetti delle sopravvenute novità normative. È evidente che l’eventuale utilizzo dell’altro codice non pregiudica comunque la fruizione della disciplina in esame, non potendo l’efficacia dell’opzione in esame essere messa in discussione solo perché l’impresa, in mancanza di istruzioni, abbia utilizzato un codice tributo in luogo di un altro”.

Si conclude precisando, infine, che, per la determinazione dell’ammontare dell’imposta sostitutiva, l’articolo 176 comma 2-ter del TUIR prevede una differenziazione delle aliquote da applicare in base ai valori oggetto di rivalutazione; nello specifico è prescritta:

- l’aliquota del 12% “sulla parte dei maggiori valori ricompresi nel limite di 5 milioni di euro”;

- l’aliquota del 14% “sulla parte dei maggiori valori che eccede 5 milioni di euro e fino a 10 milioni di euro”;

- l’aliquota del 16% “sulla parte dei maggiori valori che eccede i 10 milioni di euro”.