Il 2020 è stato l’anno in cui il cosiddetto bonus Renzi è stato rafforzato nella sua entità economica e ribattezzato nel nome. Per questo motivo, i lavoratori dipendenti che presentano il modello 730 (o il modello Redditi) nel 2021 trovano esposti in dichiarazione due diversi importi per i due diversi bonus, che, però, seguono il medesimo meccanismo di ragguaglio ai giorni di durata temporale del lavoro prestato.

Il 2020 è stato anche l’indimenticabile anno pandemico, che ha costretto in cassa integrazione una vastissima platea di lavoratori dipendenti, molti dei quali anche di piccole e micro aziende, i cui indennizzi sono stati pagati direttamente dall’Inps.

I bonus fiscali in questione hanno una caratteristica non trascurabile: anche se sono esposti in busta paga come se fossero davvero dei bonus, altro non sono, nella loro essenza, che un piccolo taglio del cuneo fiscale, motivo per cui, per poterli percepire, il dipendente deve ricevere una retribuzione annua lorda che generi imposta.

Nei fatti, molti lavoratori dipendenti contrattualizzati a tempo parziale, che percepiscono un reddito che non supera la no tax area, non possono usufruire di questo beneficio fiscale.

La cassa integrazione, come sapranno molto bene tutti coloro che l’hanno percepita, eroga solo una porzione della retribuzione che il lavoratore avrebbe ricevuto lavorando; a causa di ciò, nel 2020, molti lavoratori sarebbero potuti finire nella no tax area e di conseguenza nel 2021 avrebbero dovuto restituire i bonus fiscali in sede di dichiarazione.

Per evitare questo, il legislatore d’emergenza, con l’articolo 128 del DL 24/2020, ha previsto una clausola di salvaguardia, per il solo anno fiscale 2020, grazie alla quale il vecchio bonus Renzi e il nuovo trattamento integrativo spettano, anche in caso di incapienza, ai lavoratori che hanno beneficiato della cassa integrazione a causa della pandemia.

Premesso ciò, bisognerà puntualizzare anche che il lavoratore dipendente che ha percepito la cassa integrazione dall’Inps, in quanto possessore di due diverse Certificazioni Uniche (una del datore di lavoro e una dell’ente previdenziale) sarà obbligato a presentare il modello 730 (o il modello Redditi) per il calcolo definitivo delle imposte.

Però sembra che, in questa situazione, il modello 730 precompilato presenta un problema di elaborazione dei dati, che non inibisce l’invio della dichiarazione, ma effettua un calcolo a sfavore del contribuente.

Non c’è modo di sapere se questo problema riguarda tutti i contribuenti nella medesima situazione, ma nei casi verificati lo presenta, motivo per cui il contribuente, prima di accettare la dichiarazione precompilata, dovrebbe effettuare le opportune verifiche.

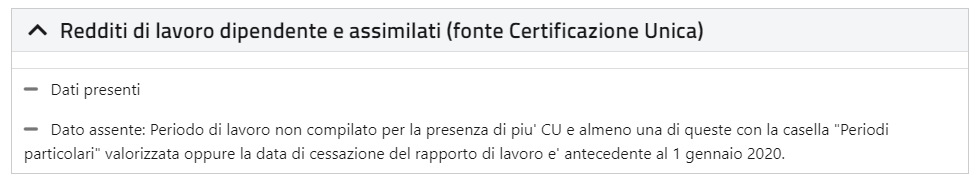

L’origine del problema deriva dal fatto che, in caso di più certificazioni, con almeno una di queste relative ad uno dei “periodi particolari” (come definiti dalle istruzioni della Certificazione Unica 2021), il modello 730 precompilato non compila automaticamente il periodo di lavoro (totale dei giorni su base annua, specificando anche quelli relativi al primo semestre e al secondo semestre); e, per il caso in questione del lavoratore dipendente che è stato in cassa integrazione, entrambe le CU presenteranno una delle situazioni rientranti tra i “periodi particolari”.

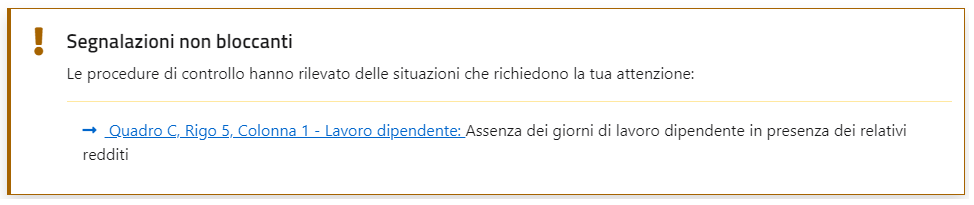

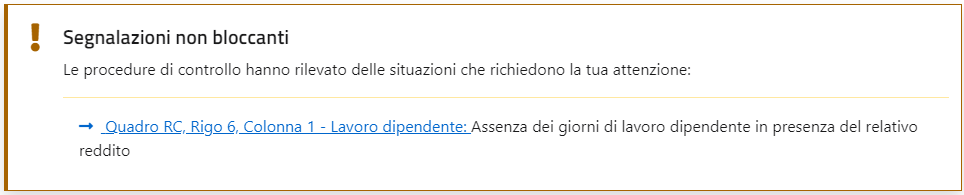

A causa di ciò, sul modello 730 precompilato, la colonna 1 del rigo 5 del quadro C, sulla quale vanno indicati i giorni di lavoro non risulta compilata. E la medesima situazione sarà riscontrabile utilizzando il modello Redditi precompilato messo a disposizione dall’Agenzia delle Entrate (in questo caso è interessata la colonna 1 del rigo 6 del quadro RC).

E arriviamo così al vero problema. Il modello 730 precompilato e il modello Redditi precompilato, del 2021 per l’anno d’imposta 2020, in mancanza dell’indicazione dei giorni di lavoro, a prescindere dal fatto che il contribuente sia incapiente o meno, a prescindere dall’esistenza della clausola di salvaguardia, automaticamente prevedono la restituzione, per il loro intero ammontare, del bonus Renzi e del contributo integrativo, come se il lavoratore non avesse lavorato neanche un giorno nell’arco del 2020.

Quello che è increscioso non è tanto che la dichiarazione non risulti elaborata per questa voce, quanto piuttosto il fatto che la procedura telematica segnala la situazione, ma non la considera un errore bloccante, e quindi il contribuente distratto, accettando la precompilata, si ritroverebbe a restituire l’intero ammontare annuo dei bonus fiscali, cifra non indifferente, a cui invece ha pienamente diritto, a prescindere dal reddito percepito, grazie alla clausola di salvaguardia.

Quindi, in definitiva, i lavoratori dipendenti che nel 2020 hanno percepito delle indennità di cassa integrazione da parte dell’Inps, se non vorranno restituire i bonus fiscali a cui hanno diritto, non potranno accettare la dichiarazione precompilata nella versione proposta dall’Agenzia delle Entrate, perché errata a svantaggio del contribuente: la dovranno modificare, inserendo i dati mancanti, in questo modo il beneficio fiscale sarà correttamente calcolato, e solo dopo procedere con l’invio.