Quella particolare forma di lavoro autonomo che comunemente viene chiamato occasionale, altro non è che una qualsiasi tipologia di lavoro autonomo svolto, però, in maniera non abituale.

Non è il valore monetario della prestazione o delle prestazioni, e neanche il loro numero, a caratterizzare l’abitualità o la sua mancanza; non perché la logica non supporti potenzialmente questa linea di classificazione, ma perché non lo fa il legislatore.

L’abitualità del lavoro autonomo espletato è un elemento che deve essere valutato all’interno di contesto concettualmente più ampio dell’attività svolta dal contribuente, ma questa è un’altra storia.

Non è un caso, comunque, che il legislatore conceda la possibilità di espletare prestazioni di lavoro autonomo occasionale anche superando il famoso importo di 5.000 euro su base annuale, che rappresenta una soglia limite solo ai fini dell’assoggettamento ad obbligo contributivo: la parte di reddito eccedente questo importo, infatti, dovrà scontare il versamento dei contributi previdenziali in gestione separata.

Il contribuente che nell’anno fiscale 2020 ha effettuato (e incassato) prestazioni di lavoro autonomo occasionale, avrà già ricevuto le relative Certificazioni Uniche da parte dei committenti ed oggi potrà o dovrà (a seconda dei casi) dichiarare fiscalmente questi redditi attraverso la propria dichiarazione annuale.

Il legislatore italiano, per questa tipologia di redditi, pone l’obbligo dichiarativo al superamento della soglia di reddito (al lordo delle ritenute subite) di 4.800 euro. Questa scelta non è affatto casuale: la detrazione da lavoro autonomo (sia abituale che non abituale, è la medesima) ha la consistenza di 1.104 euro sul limite dei 4.800 euro di reddito, al di sopra del quale si ridurrà progressivamente fino ad azzerarsi.

Un reddito di 4.800 euro rappresenta quindi la no tax area dei lavoratori autonomi soggetti a Irpef: il lavoratore autonomo occasionale con un tale reddito non sarà soggetto a imposta, ma dato che, al momento del pagamento del suo compenso, avrà subito la ritenuta del 20% a titolo d’acconto, se non trasmetterà la dichiarazione dei redditi annuale, perderà la possibilità di chiedere a rimborso le ritenute subite.

Un contribuente in una situazione del genere, per dichiarare i propri redditi e chiedere così a rimborso le ritenute subite, ha due possibilità:

- quella più veloce ed efficace è trasmettere il modello 730 senza sostituto, e così facendo dovrebbe ricevere il rimborso delle imposte a credito entro l’anno d’effettuazione della dichiarazione;

- in alternativa può utilizzare il modello Redditi PF 2021, ma, in questo caso, le tempistiche effettive per ricevere il rimborso sono dilatate e incerte, per cui questa modalità di dichiarazione è più adatta a chi vorrà soltanto rilevare il proprio credito di imposta per riportarlo a credito nell’anno successivo, possibilmente in prospettiva di un futuro utilizzo.

Si precisa che la scelta tra i due modelli non è sempre libera; se infatti tutti i contribuenti possono avvalersi del modello Redditi PF, possono invece optare per il modello 730 solo coloro i quali nell'anno d'imposta di riferimento hanno percepito un reddito, seppur minimo, che confluisce nel quadro C "Redditi di lavoro dipendente e assimilato", secondo le più analitiche indicazioni del modello dichiarativo, al quale si rimanda per approfondimenti.

La compilazione dei due modelli, in una situazione del genere, è in effetti molto semplice e potrebbe essere in grado di effettuarla lo stesso contribuente in autonomia utilizzando il modello 730 precompilato o il modello Redditi PF web, entrambi messi a disposizione dall’Agenzia delle Entrate nell’area riservata del contribuente.

Per quanto riguarda il modello 730 del 2021, quello interessato è il quadro D Altri redditi, all’interno del quale sarà sufficiente compilare il rigo D5 dedicato appunto ai Redditi derivanti da attività occasionale; qui:

- in colonna 1 andrà inserito il codice “2”, che identifica appunto il lavoro autonomo occasionale,

- in colonna 2 l’ammontare del reddito percepito al lordo delle ritenute,

- in colonna 4 l’importo delle ritenute a titolo d’acconto subite.

Il contribuente,in colonna 3, può indicare le spese documentate e direttamente imputabili alla prestazione o alle prestazioni effettuate, a titolo di deduzione dei costi, che ridurranno il reddito imponibile, e di cui il contribuente dovrà conservare idonea documentazione; tuttavia, la loro indicazione, per redditi uguali o inferiori ai 4.800 euro, è sterile, in quanto l’imposta teorica è già per intero assorbita dalla detrazione da lavoro autonomo.

Il contribuente che vorrà comunque avvalersi di questa possibilità dovrà conservare documentazione a sostegno, riguardo la quale l’Agenzia delle Entrate sul modello dichiarativo comunica che “il contribuente è tenuto a compilare e a conservare un apposito prospetto nel quale è indicato, per ciascuno dei redditi per ognuna delle operazioni eseguite, l’importo lordo dei corrispettivi, l’importo delle spese inerenti a ciascuna delle operazioni stesse e il reddito conseguito. Questo prospetto, se richiesto, dovrà essere esibito o trasmesso all’ufficio dell’Agenzia delle Entrate competente”.

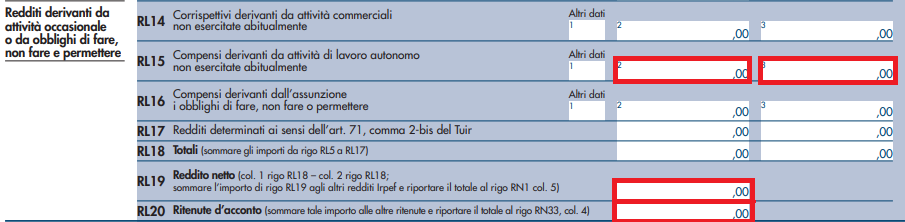

Non molto differente e neanche più complessa è la dichiarazione dei medesimi redditi utilizzando il modello Redditi PF 2021; il quadro interessato è il quadro RL Altri redditi, all’interno del quale il rigo RL15 è quello dedicato ai Compensi derivanti da attività di lavoro autonomo non esercitate abitualmente; qui

- in colonna 2 sarà indicato l’ammontare del reddito percepito al lordo delle ritenute subite,

- e in colonna 3 le eventuali spese documentate e direttamente imputabili alla prestazione o alle prestazioni effettuate, secondo le medesime indicazioni viste sopra. La compilazione del quadro si completa con l’indicazione del reddito netto sul rigo RL19, e, con l’indicazione delle ritenute subite sul rigo RL20.

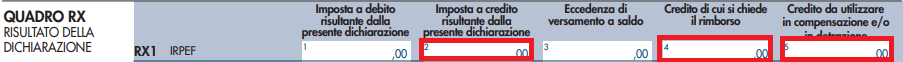

In caso di utilizzo del modello Redditi PF2021, la destinazione dell’eventuale credito Irpef, a rimborso o a nuovo (in compensazione), dovrà essere definita inserendo la cifra a credito in colonna 2 e poi, di nuovo e rispettivamente, nella colonna 4 o nella colonna 5 del rigo RX1 del quadro RX Risultato della Dichiarazione.