Una delle misure più famose della decretazione d’urgenza del 2020, in risposta alla crisi economica direttamente conseguente alle restrizioni causa pandemia, è stata quella dell’abolizione del primo acconto IRAP 2020, per effetti dell’articolo 24 del DL 34 2020, il cosiddetto decreto Rilancio.

Il beneficio fiscale, in apparenza di grande semplicità, stando ad una lettura letterale della norma, sembrava consistere nel considerare figurativamente versato il primo acconto IRAP 2020, per la vasta platea di beneficiari (coloro che nel periodo di imposta precedente a quello in corso alla data del 19 maggio 2020 hanno conseguito ricavi o compensi per un importo inferiore a 250 milioni di euro, escludendo in ogni caso gli intermediari finanziari, le società di partecipazione, le società di assicurazione e le pubbliche amministrazioni).

Con la pubblicazione, da parte dell’Agenzia delle Entrate, della circolare 27/E del 19 ottobre 2020, l’apparente semplicità della norma si è espressa con maggiore macchinosità, in coerenza storica con la caratteristiche del sistema fiscale italiano. Il beneficio fiscale, a cui il contribuente effettivamente ha diritto, si monetizza nel minor valore tra il 50 o il 40 per cento, a seconda che questi sia rispettivamente un soggetto ISA o meno, dell’imposta netta del 2019 (in applicazione al metodo storico) e di quella del 2020 (che è quella effettiva).

Quindi un contribuente che avrà avuto una diminuzione dell’imposta netta dovuta nel 2020, rispetto al 2019, godrà di un beneficio fiscale pari al 50 o al 40 per cento (a seconda che sia un soggetto ISA o meno) dell’IRAP netta 2020.

Diversamente un contribuente che avrà avuto un incremento dell’imposta netta IRAP 2020, rispetto al 2019, godrà d’un beneficio pari al pari al 50 o al 40 per cento (sempre a seconda che sia un soggetto ISA o meno) dell’IRAP netta 2019.

Per un approfondimento sul beneficio fiscale in questione e sulle modalità con cui questo si relaziona con il bilancio d’esercizio 2020, si rimanda all’articolo: Gli effetti sul Bilancio 2020 dello stralcio del saldo IRAP 2019 e del primo acconto 2020.

Una volta determinato l’ammontare del beneficio fiscale a cui il contribuente ha diritto, in base alla norma e ai chiarimenti della prassi, per poterne questo effettivamente usufruire dovrà darne corretta esposizione sul Modello IRAP 2021, compilando il quadro IR e il quadro IS.

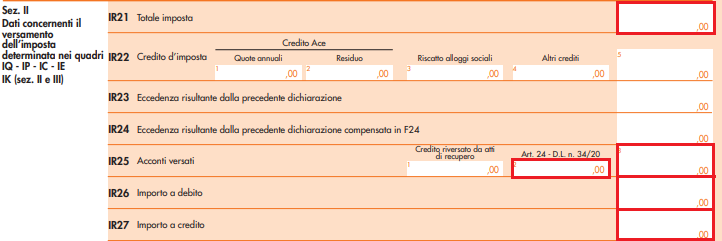

Sul quadro IR “Ripartizione della base imponibile e dell’imposta e dati concernenti il versamento”, quella nello specifico interessata è la sezione II “Dati concernenti il versamento dell’imposta”; qui, oltre ai dati che il contribuente dovrà inserire in funzione della sua specifica situazione, ai soli fini del beneficio in trattazione saranno da compilare i seguenti righi:

- IR21: andrà indicato l’ammontare dell’IRAP dell’anno fiscale 2020;

- IR25 colonna 2: andrà indicato l’ammontare dell’acconto figurativamente versato a cui il contribuente ha diritto, in base all’articolo 24 del DL 34/2020, determinato secondo le modalità sopra esposte;

- IR25 colonna 3: somma dell’acconto effettivamente versato e di quello figurativo a cui il contribuente ha diritto (già esposto sul rigo IR25 colonna 2);

- IR26: eventuale risultato a debito della differenza tra imposta dovuta e acconti versati;

- IR27: eventuale risultato a credito della differenza tra imposta dovuta e acconti versati.

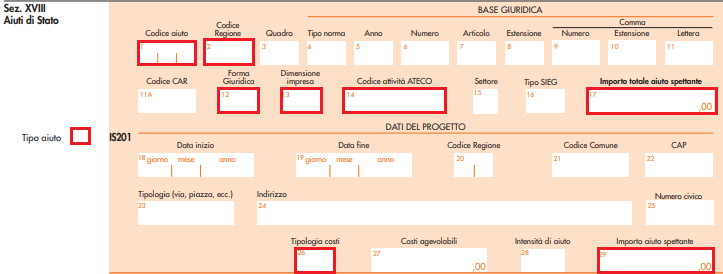

La compilazione del Modello IRAP 2021, ai fini del beneficio in esame, si completa con il quadro IS sezione XVIII “Aiuti di Stato”, nello specifico del rigo IS201, nei limiti delle seguenti colonne:

- tipo aiuto: codice 1 (in quanto aiuto istituito da norma statale);

- colonna 1: codice 10 (desumibile dalla Tabella Aiuti di Stato statali, presente sulle istruzioni del modello)

- colonna 2: il codice della regione dell’impresa;

- colonna 12: il codice corrispondente alla forma giuridica dell’impresa (da scegliere tra quelli indicati sulle istruzioni del modello);

- colonna 13: il codice corrispondente alla dimensione dell’impresa (da scegliere tra quelli indicati sulle istruzioni del modello);

- colonna 14: il codice Ateco del contribuente;

- colonna 15: codice 1 (per il caso di aiuti di Stato concessi a beneficiario che non opera nel settore del trasporto su strada);

- colonna 17: importo dell’aiuto di Stato beneficiato, quindi lo stesso importo già indicato sul rigo IR25 colonna 2;

- colonna 26: codice 20 (in quanto tipologia di costo relativo all’aiuto non identificabile);

- colonna 17: importo dell’aiuto di Stato beneficiato, quindi lo stesso importo già indicato sul rigo IR25 colonna 2.