Ai sensi della lett. d) dell’art. 16-bis, comma 1 del TUIR, per la realizzazione di autorimesse o posti auto pertinenziali, anche a proprietà comune, è possibile beneficiare della detrazione IRPEF prevista per gli interventi di recupero edilizio.

È possibile fruire dell’agevolazione per gli interventi relativi alla realizzazione di:

- autorimesse, o

- posti auto

pertinenziali a unità immobiliari residenziali, anche a proprietà comune (condominiale).

Condizione essenziale per usufruire dell’agevolazione è la sussistenza del vincolo pertinenziale tra l’abitazione e il box.

La detrazione compete esclusivamente con riferimento alle spese sostenute per la realizzazione delle autorimesse pertinenziali.

Il principio vale tanto nel caso in cui:

- il contribuente costruisca (in economia o tramite appalto a terzi) le autorimesse,

- quanto nel caso in cui le acquisti da cooperative o imprese edilizie (non è agevolato l'acquisto da privato o da altra impresa). In quest'ultimo caso, le spese di realizzazione devono essere comprovate da apposita attestazione rilasciata dal venditore.

Le spese afferenti la realizzazione di autorimesse o posti auto pertinenziali ammesse al beneficio, di cui il venditore dell'autorimessa deve tenere conto in sede di predisposizione dell'attestazione da rilasciare al soggetto IRPEF acquirente, possono essere quelle sostenute per:

- la progettazione;

- l'esecuzione dei lavori;

- l'eventuale relazione di conformità degli stessi alle vigenti leggi;

- le prestazioni professionali richieste dal tipo di intervento;

- l'IVA, l'imposta di bollo e i diritti pagati per le concessioni, per le autorizzazioni, per le denunce di inizio lavori;

- gli oneri di urbanizzazione;

- la tassa per l'occupazione del suolo pubblico (Canone Unico Patrimoniale ex Tosap/Cosap).

Come noto, l’art. 1, comma 3 del DM 41/98 dispone che i pagamenti devono essere effettuati tramite bonifico bancario o postale, dal quale risulti:

- la causale del versamento;

- il codice fiscale del beneficiario della detrazione;

- il numero di partita IVA o il codice fiscale del soggetto a favore del quale è effettuato il bonifico.

La C.M. n. 43/E del 2016 ha precisato tuttavia che nel caso in cui il pagamento per l'acquisto del box auto non sia stato disposto mediante bonifico, il contribuente può ugualmente fruire della detrazione a condizione che:

- nell'atto notarile siano riportate le somme ricevute dall'impresa che ha ceduto il box pertinenziale;

- ottenga dal venditore, oltre alla certificazione sul costo di realizzo del box, una dichiarazione sostitutiva di atto notorio con cui attesta che i corrispettivi accreditati a suo favore sono stati inclusi nella contabilità dell'impresa.

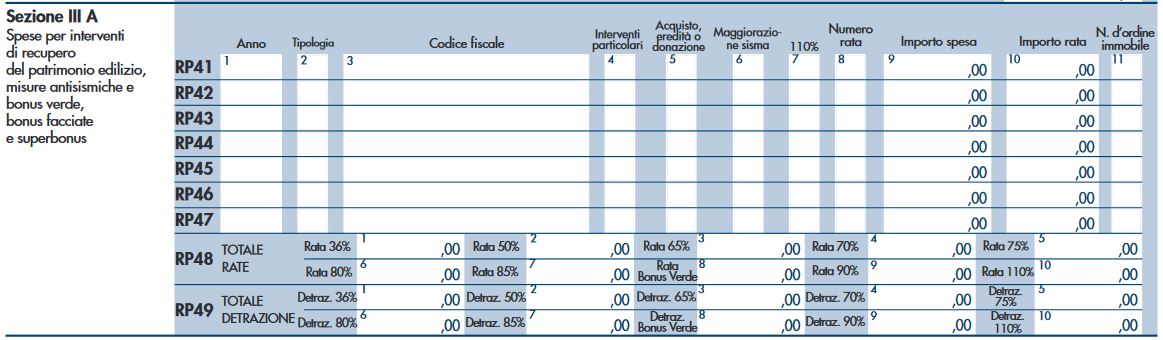

Tali spese devono essere indicate nella sezione III-A del Quadro RP del Modello Redditi PF 2022 (quadro E invece nel modello 730/2022):

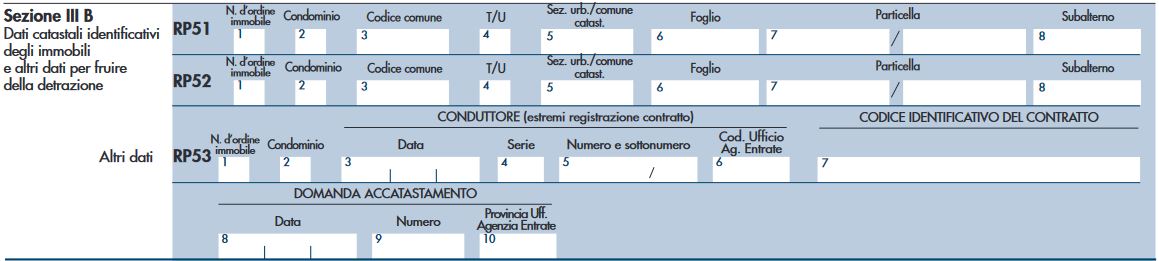

Per tali interventi sarà necessario indicare nella dichiarazione dei redditi nella Sezione III-B:

- i dati catastali identificativi dell'immobile. In caso di lavori eseguiti sulle parti comuni condominiali, in luogo dei dati catastali occorre invece barrare la casella che attesta appunto i lavori in "Condominio".

- se l'intervento è effettuato dal detentore dell'immobile, gli estremi di registrazione dell'atto che gli conferisce titolo alla detenzione (ad esempio, contratto di locazione);

- gli altri dati richiesti ai fini del controllo della detrazione;

- il contribuente deve, inoltre, conservare ed esibire, a richiesta dell’Ufficio, i documenti individuati dal Provvedimento dell’Agenzia delle Entrate del 02.11.2011 (ad esempio le fatture e le ricevute fiscali relative alle spese sostenute).

Importo della detrazione

La detrazione d’imposta prevista è pari al:

- 50% per le spese sostenute dal 26 giugno 2012 fino al 31 dicembre 2021; per alcuni interventi (antisismici e di recupero e restauro delle facciate) è possibile fruire di una maggiore detrazione;

- 36% per le spese sostenute:

- dal 2008 al 2011

- e b) dal 1° gennaio al 25 giugno 2012,

entro il limite di spesa di:

- 96.000 euro per le spese sostenute dal 26 giugno 2012 al 31 dicembre 2021.

- 48.000 euro per le spese sostenute negli anni dal 2008 al 25 giugno 2012;

La detrazione va ripartita in 10 rate di pari importo. I contribuenti che, avendone diritto, avevano ripartito la detrazione in un numero diverso di rate, possono proseguire secondo tale rateazione.