Nel caso in cui un contribuente detenga all’estero un conto corrente, sarà necessario porsi qualche domanda in merito alla compilazione del modello REDDITI per quanto riguarda i redditi esteri da lui prodotti.

La prima cosa da sapere è che se una persona fisica è considerata residente in Italia, la stessa è tassata sui redditi ovunque prodotti (worldwide principle), mentre se una persona risulta essere non residente è tassata esclusivamente sui redditi prodotti in Italia.

Si ricorda che la residenza fiscale è stabilita dall’art. 2 del TUIR che dispone che ai fini delle imposte sui redditi, sono considerate residenti le persone che, per la maggior parte del periodo d’imposta, alternativamente:

- Sono iscritte nelle anagrafi comunali della popolazione residente;

- Hanno il domicilio nel territorio dello Stato ai sensi dell’art. 43, comma 1 del codice civile;

- Hanno la residenza nel territorio dello Stato ai sensi dell’art. 43, comma 2 del codice civile.

È molto importante sapere che i requisiti appena elencati sono tra loro alternativi, per cui, è sufficiente che se ne verifichi uno solo per considerare dal punto di vista italiano un soggetto quale residente fiscale.

Il criterio sopra descritto – art. 3 del TUIR – è comune a molti Stati esteri ed è facile immaginare che comporti fenomeni di doppia imposizione che, a livello internazionale, vengono risolti nella maggior parte dei casi dalle Convenzioni contro le Doppie Imposizioni.

Per analizzare il caso degli interessi la prima cosa da fare è chiedere al contribuente la documentazione attestante i redditi esteri ed il possesso del conto corrente:

- copia di eventuale documentazione bancaria attestante provento, consistenza e ritenute subite dal contribuente.

- copia di eventuali dichiarazioni dei redditi presentate nello Stato estero: tale documento serve per poter determinare anche le imposte pagate all’estero eventualmente scomputabili qui in Italia;

Nel caso che si sta analizzando, ovvero la tassazione degli interessi attivi derivanti da conti correnti esteri, la normativa interna che disciplina la tassazione di tale fattispecie reddituale è l’art. 26 del D.P.R. 600/73, il quale prevede l’applicazione di una ritenuta alla fonte a titolo d’imposta nella misura del 26% da parte dell’intermediario che interviene nella riscossione.

Se non interviene un intermediario nella riscossione, l’art. 18, D.P.R. 917/1986 stabilisce che i redditi di capitale corrisposti da soggetti non residenti sono soggetti ad un’imposta sostitutiva che si applica con la stessa aliquota prevista per la ritenuta a titolo di imposta.

Il contribuente ha la facoltà̀ di non avvalersi del regime di imposizione sostitutiva e in tal caso compete il credito d’imposta per le imposte pagate all’estero.

Infine, nel caso in cui tali interessi siano percepiti dal contribuente direttamente all’estero, lo stesso dovrà provvedere a dichiararli in sede di modello REDDITI per assoggettarli a tassazione.

Di seguito si mostra una tabella riepilogativa di quanto sino ad ora esposto:

|

Tipologia |

Modalità di riscossione |

Tassazione |

Modalità dichiarative |

|

Interessi attivi c/c esteri |

Interviene intermediario |

Ritenuta del 26% a titolo d’imposta sull’ammontare di interessi percepiti |

Nessuna |

|

Non interviene intermediario |

Il contribuente deve versare un’imposta sostitutiva pari al 26% sull’ammontare di interessi percepiti |

MODELLO REDDITI 2020 – va compilata la Sez. V del Quadro RM e in particolare il rigo RM 12 |

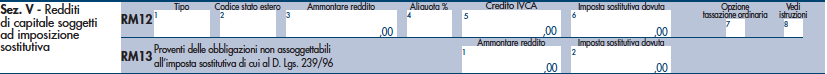

In dichiarazione, come segnalato, dovrà essere compilato il rigo RM 12:

In tale rigo andrà indicato il tipo di reddito, il codice del Paese in cui sono stati percepiti tali interessi, l’ammontare del reddito percepito e l’aliquota da applicare per pagare la ritenuta e, nel caso in cui il contribuente decida di optare per la tassazione ordinaria, andrà barrata la casella 7.

Infine, si ricorda che dovranno essere valutati anche gli aspetti riguardanti il quadro RW e l’IVAFE, questioni anche queste di molta importanza quando si provvede a fare la dichiarazione.