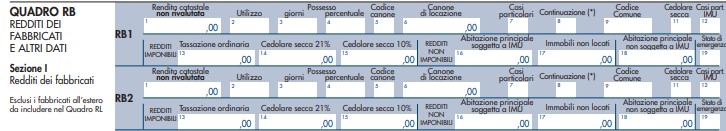

Il quadro RB è composto da due sezioni:

- la prima che va da RB1 a RB11 (da RB 1 a RB 9 vanno i dati dei singoli immobili, salvo eccezioni quando occorre più di un rigo e in questo caso va segnalato spuntando la colonna "continuazione") e va utilizzata per dichiarare i redditi dei fabbricati,

- la seconda che va da RB21 a RB23 e va utilizzata per indicare i dati relativi ai contratti di locazione.

Il quadro RB deve essere utilizzato da:

- i proprietari di fabbricati situati nel territorio dello Stato italiano che sono o devono essere iscritti nel catasto dei fabbricati come dotati di rendita;

- i titolari dell’usufrutto o altro diritto reale su fabbricati situati nel territorio dello Stato italiano che sono o devono essere iscritti nel catasto fabbricati con attribuzione di rendita. In caso di usufrutto o altro diritto reale (es. uso o abitazione) il titolare della sola “nuda proprietà” non deve dichiarare il fabbricato.

- i possessori di fabbricati che vengono utilizzati in modo promiscuo, cioè sia per usi personali o familiari che per attività professionali, artigianali o d’impresa;

- coloro che esercitano attività d’impresa per gli immobili che, pur utilizzati per l’esercizio della propria attività, non sono considerati relativi all’impresa in quanto non sono stati indicati nell’inventario o nel registro dei beni ammortizzabili oppure sono stati esclusi, in base alla normativa vigente, dal patrimonio dell’impresa;

- i possessori di immobili che, secondo le leggi in vigore, non hanno i requisiti per essere considerati rurali.

Abitazione principale:

Per l’anno 2020, in generale, non è dovuta l’Imu per l’abitazione principale e le relative pertinenze pertanto il relativo reddito concorre alla formazione del reddito complessivo ai fini Irpef. Tuttavia è prevista una deduzione dal reddito complessivo di un importo fino all’ammontare della rendita catastale dell’unità immobiliare stessa e delle relative pertinenze. Diversamente, non sono dovute l’Irpef e le addizionali per le abitazioni principali e pertinenze per le quali è dovuta l’Imu per il 2020 ad esempio per le abitazioni di lusso classificate nelle categorie catastali A/1, A/8 e A/9. In queste ipotesi va indicato il codice 2 nella colonna 12 “Casi particolari Imu” e poiché il reddito dell’abitazione principale non concorre al reddito complessivo, non spetta la relativa deduzione.

Si puo' pertanto affermare che l'abitazione principale in entrambi in casi non sconta l'IRPEF.

Fabbricati non locati e l'alternanza IMU/IRPEF:

In generale, l’IMU sostituisce l’Irpef e le relative addizionali dovute con riferimento ai redditi dei fabbricati non locati, compresi quelli concessi in comodato d’uso gratuito (codici ‘2’, ‘9’, ‘10’, ‘15’ nella colonna 2 dei righi da RB1 a RB9), i quali vanno comunque indicati.

Nel quadro RB devono essere indicati i dati di tutti gli immobili ma il reddito dei fabbricati è calcolato tenendo conto esclusivamente degli immobili concessi in locazione.

Sono previste le seguenti eccezioni: per alcune categorie di immobili può essere prevista l’esenzione totale dall’IMU. In questo caso nella colonna 12 “Casi particolari Imu” va indicato il codice 1.

Dal 2016, per l’unità immobiliare concessa in comodato ai parenti in linea retta entro il primo grado, che la utilizzano come abitazione principale, non deve essere indicato tale codice in quanto è prevista la riduzione al 50 per cento dell’IMU invece dell’esenzione totale; se gli immobili ad uso abitativo (Categorie catastali A1 – A11, escluso A10) non locati e assoggettati all’Imu sono situati nello stesso comune nel quale si trova l’immobile adibito ad abitazione principale (anche se fabbricato rurale), il relativo reddito concorre alla formazione della base imponibile dell’Irpef e delle relative addizionali nella misura del 50 per cento. In questo caso nella colonna 12 “Casi particolari Imu” va indicato il codice 3. Se invece il proprietario dell'immobile non locato risiede nello stesso comune ma in un appartamento detenuto in locazione, sull'immobile tenuto a disposizione pagherà l'IMU ma non l'IRPEF.

Fabbricati locati:

come detto sopra nel quadro in oggetto vanno indicati tutti gli immobili ma il reddito ai fini IRPEF dei fabbricati è calcolato tenendo conto SOLO degli immobili locati ossia di quelli che hanno i seguenti codici utilizzo (riportati in colonna 2):

Codice “3” locazione a canone libero

Codice “4” equo canone”

Codice “8” locazione a canone concordato agevolato

Codice “11” locazione parziale della abitazione principale

Codice “12” locazione parziale a canone concordato

Codice “14” locazione agevolata degli immobili situati in Abruzzo.

Se un immobile è locato totalmente o parzialmente va compilata la colonna 5 indicando il codice corrispondente alla percentuale del canone che viene poi riportata in colonna 6 “canone di locazione” che mostrerà la parte di canone soggetta a tassazione:

“1” 95% del canone nel caso di tassazione ordinaria

“2” 75% del canone nel caso di tassazione ordinaria di immobile situato a Venezia e isole di Giudecca, Burano, Murano

“3” 100% del canone nel caso di opzione per cedolare secca

“4” 65% del canone nel caso di tassazione ordinaria per immobili di interesse storico.

Nella sezione II del quadro RB vanno indicati i dati dei contratti di locazione