Il Modello redditi PF 2024 va inviato, in base alla proroga disposta dal Decreto Correttivo Fiscale di agosto, entro il 31 ottobre prossimo.

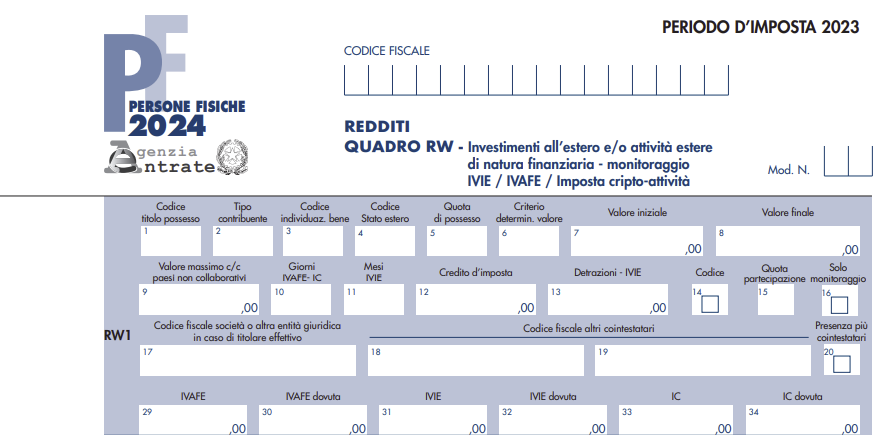

Nel modello vi è anche il Quadro RW da utilizzare per il monitoraggio fiscale delle attività detenute all'estero, vediamo chi è obbligato a compilarlo e chi ne è esonerato.

Come indicare i conti correnti cointestati.

L'articolo continua dopo la pubblicità

Ti consigliamo: Guida alla compilazione del Quadro RW 2024 (eBook)

1) Quadro RW: conti correnti cointestati, come indicarli

Ai fini del monitoraggio fiscale, il quadro RW deve essere compilato dalle persone fisiche residenti in Italia che detengono investimenti all’estero e attività estere di natura finanziaria a titolo di proprietà o di altro diritto reale indipendentemente dalle modalità della loro acquisizione.

Da quest’anno, il quadro deve essere compilato anche per assolvere agli obblighi del versamento dell’imposta sul valore delle cripto-attività ai sensi dell’art. 19, comma 18 del D.L. 201/2011, come modificato dall’art. 1, comma 146 della Legge 29 dicembre 2022, n. 197 (Legge di Bilancio 2023).

Ai fini del monitoraggio occorre indicare la consistenza degli investimenti e delle attività detenute all’estero nel periodo d’imposta; questo obbligo sussiste anche se il contribuente nel corso del periodo d’imposta ha totalmente disinvestito.

Relativamente ai conti correnti è bene sottolineare che per quelli cointestati, nel quadro RW occorre indicare l’intero ammontare a opera di ciascun cointestatario.

Mentre, la norma di riferimento ha previsto l'esonero dalla sua indicazione se l'importo risulta complessivamente inferiore a 15.000 euro.

Come già specificato sono tenuti agli obblighi di monitoraggio non solo i titolari delle attività detenute all’estero, ma anche coloro che ne hanno la disponibilità o la possibilità di movimentazione.

A tal proposito, relativamente ai conti cointestati, si ritiene valido quando chiarito dalla agenzia con la Circolare n 38/2013 secondo la quale ciascun cointestatario deve indicare l’intera giacenza del conto corrente, riportando la propria percentuale di possesso nel campo 5 del quadro, ad esempio in caso di due cointestatari, ciascun contribuente indica “50

Per ciò che concerne le eventuali sanzioni per chi non adempie al monitoraggio fiscale, nei conti correnti cointestati ai fini dichiarativi, si applica quanto chiarito in dottrina.

Ciascun cointestatario ha la disponibilità dell’intero investimento come ad esempio avviene nel caso del deposito titoli o del conto corrente dove ciascun soggetto può operare con firma disgiunta.

A ciò consegue che ogni cointestatario risulta potenzialmente soggetto alla sanzione ex art. 5 del DL 167/90 sul 100% delle attività estere di cui ha la disponibilità, senza dividere tale importo con gli altri cointestatari.

Concludendo se una persona fisica possiede un conto corrente estero cointestato con un’altra persona fisica residente in Italia, la sanzione potrebbe essere irrogata a entrambi e avrebbe come base la giacenza media indicata nel quadro RW nel campo 8.

Ti potrebbero interessare gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- Le perdite di esercizio (eBook 2024)

- Redditi esteri in dichiarazione 2024 (Pacchetto eBook)

- Guida alla compilazione del Quadro RW 2024 (eBook)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo

2) Quadro RW: chi è esonerato

Il quadro RW non va compilato per le attività finanziarie e patrimoniali affidate in gestione o in amministrazione agli intermediari residenti e per i contratti comunque conclusi attraverso il loro intervento, qualora i flussi finanziari e i redditi derivanti da tali attività e contratti siano stati assoggettati a ritenuta o imposta sostitutiva dagli intermediari stessi.

Relativamente ai conti correnti viene si evidenzia che l’obbligo di monitoraggio non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (art. 2 della Legge n. 186 del 2014); resta fermo l’obbligo di compilazione del quadro laddove sia dovuta l’IVAFE.

Inoltre, l’obbligo di monitoraggio non sussiste per:

- a) le persone fisiche che prestano lavoro all’estero per lo Stato italiano, per una sua suddivisione politica o amministrativa o per un suo ente locale e le persone fisiche che lavorano all’estero presso organizzazioni internazionali cui aderisce l’Italia la cui residenza fiscale in Italia sia determinata, in deroga agli ordinari criteri previsti dal TUIR, in base ad accordi internazionali ratificati;

- b) i contribuenti residenti in Italia che prestano la propria attività lavorativa in via continuativa all’estero in zone di frontiera ed in altri Paesi limitrofi con riferimento agli investimenti e alle attività estere di natura finanziaria detenute nel Paese in cui svolgono la propria attività lavorativa.

Per approfondire consigliamo i nostri ebook disponibili nella nostra sezione dedicata alla Fiscalità Estera - E-Book tra questi: