L’anno fiscale 2023 è il primo di applicazione della nuova normativa italiana sulle cripto-attività, termine generico utilizzato per indicare le criptovalute, come il bitcoin, e un insieme di altri asset speculativi legati alla blockchain.

Il perno della normativa fiscale sul tema è il nuovo articolo 67 comma 1 lettera c-sexies del TUIR, il quale qualifica come redditi diversi, sottoposti a imposta sostitutiva del 26%, “le plusvalenze e gli altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività, comunque denominate, non inferiori complessivamente a 2.000 euro nel periodo d'imposta”.

Il tenore letterale della norma a ben vedere risulta abbastanza chiaro; tuttavia un chiarimento di prassi, pubblicato dall’Agenzia delle Entrate a pagina 47 della circolare 30/E del 27 ottobre 2023, aveva precisato che “la disposizione prevede una soglia (franchigia) minima pari a euro 2.000, da calcolare complessivamente nel medesimo periodo d’imposta”.

La precisazione dell’Agenzia delle Entrate aveva creato una certa incertezza: se era infatti assodato che la soglia o la franchigia interessava la somma di tutte le plusvalenze derivanti da cripto-attività realizzate nell’anno d’imposta, e non la singola operazione, altrettanto chiaro non risultava più se la stessa somma di 2 mila euro dovesse intendersi come soglia o come franchigia.

La differenza non è secondaria e ha delle implicazioni pratiche: se tale somma costituisce franchigia, infatti, sono assoggettate a imposta sostituta solo le eccedenze di plusvalenze che superano la somma di 2 mila euro; diversamente se tale somma costituisce soglia, nel momento in cui viene superata tutte le plusvalenze divengono reddito imponibile.

Se il tenore letterale della norma incisa nel TUIR faceva propendere per l’ipotesi della soglia, l’utilizzo della parola franchigia, che è ben diversa cosa, da parte dell’Agenzia delle Entrate, faceva propendere per la possibilità opposta.

In tema di Criptovalute ti suggeriamo:

- Criptovalute e dichiarazione dei redditi (eBook2023)

- Criptovalute e dichiarazione dei redditi ( Libro di carta )

- Monitoraggio fiscale e compilazione del Quadro RW: corso online 11.07.2024

- Dichiarazione lavoratori frontalieri e lavoratori all’estero - Corso Online del 06/06/2024

Oppure, per avere una visione generale sul tema, ti consigliamo l'eBook:

1) Il modello Redditi PF 2024

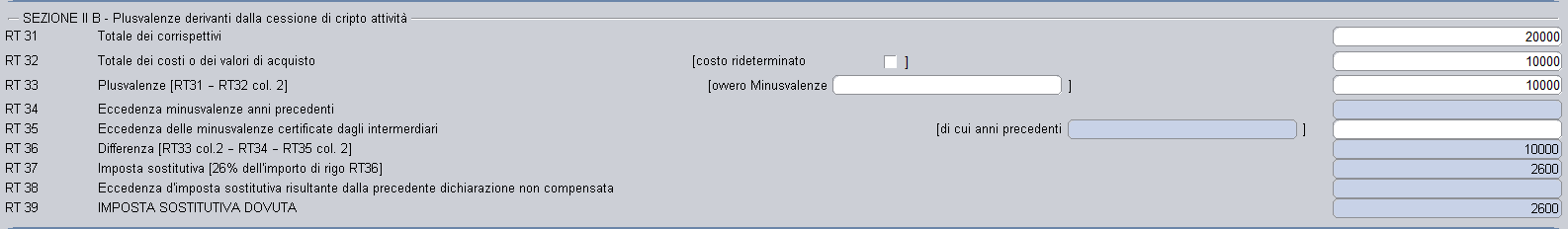

Con la pubblicazione del modello Redditi PF 2024, sempre da parte dell’Agenzia delle Entrate, l’incertezza sopra descritta può dirsi risolta; infatti le istruzioni del quadro RT, quel quadro della dichiarazione su cui si dichiarano i redditi di natura finanziaria sottoposti a imposta sostitutiva, in relazione al rigo RT33 colonna 2, a cui è demandata la dichiarazione del totale delle plusvalenze imponibili derivanti da cripto-attività, precisa che l’importo imponibile da dichiarare sul rigo “deve essere non inferiore a 2.000 euro”.

Inoltre, facendo una simulazione utilizzando il software messo a disposizione dall’Agenzia delle Entrate per la compilazione del modello Redditi PF 2024, nel momento in cui sulla colonna 2 del rigo RT33 è esposta una cifra superiore a 2 mila euro, il software automaticamente calcola l’imposta sostitutiva applicando l’aliquota del 26% all’intera somma, senza alcuna franchigia.

In ragione di ciò è da ritenersi che le ambigue precisazioni della circolare 30/E/2024 sono da considerarsi superate e che la somma di 2 mila euro costituisce una soglia superata la quale tutte le plusvalenze derivanti da cripto-attività realizzate nel periodo di imposta divengono imponibili, come era possibile dedurre dalla lettura letterale del disposto normativo.

A ben vedere, lo spirito della norma è chiaramente quello di svincolare dalla tassazione i contribuenti che utilizzano le criptovalute come strumenti di pagamento, oppure realizzano speculazioni di modesta entità; contesto che risulta chiaramente compatibile con la presenza di una soglia reddituale, meno con una franchigia.