Il Modello redditi PF 2024 si compone di tre fascicoli, nel fascilo n 2 vi sono le istruzioni per la dichiarazione dei redditti dei soggetti non residenti in Italia.

Prima di dettagliare, ricordiamo che i contribuenti non residenti, che hanno la possibilità di presentare la dichiarazione dall’Italia, possono avvalersi delle modalità indicate nel FASCICOLO 1, capitolo 5, della PARTE I “Modalità e termini di presentazione della dichiarazione”.

I contribuenti non residenti che, invece, al momento della presentazione della dichiarazione si trovano all’estero potranno avvalersi:

- dell’invio entro il 30 novembre 2024 della dichiarazione a mezzo raccomandata o mezzo equivalente secondo le procedure indicate nelle “Istruzioni generali per la dichiarazione”. La busta deve essere indirizzata all’Agenzia delle Entrate – Centro Operativo di Venezia, Via Giorgio De Marchi n. 16, 30175 Marghera (VE), Italia;

- della trasmissione telematica entro il 30 novembre 2024 della dichiarazione tramite il canale Fisconline. Infatti, i cittadini italiani residenti all’estero possono richiedere il loro codice Pin, inoltrando una richiesta via web, alle Entrate.

Ti potrebbero interessare anche gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- 730/2024 e spese detraibili e crediti d'imposta (eBook)

- Calcolo IRES e IRAP 2024 - Redditi Società di Capitali

- Criptovalute e dichiarazione dei redditi (eBook 2023)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo

1) Modello Redditi PF 2024: frontespizio dei non residenti

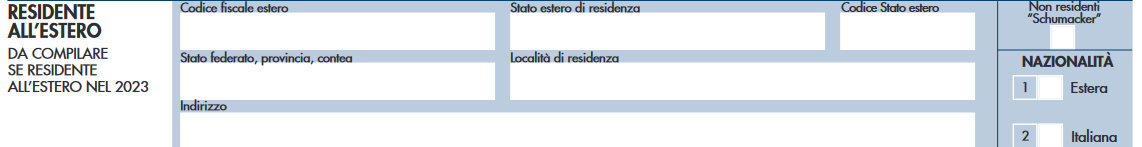

Nel Modello Redditi PF 2024 nel frontespizio, i soggetti non residenti in Italia compilano la parte "Residente all'Estero"

I contribuenti interessati dovranno compilare come segue:

- il codice fiscale attribuito dallo Stato estero di residenza o, nel caso in cui lo stesso non sia previsto dalla legislazione del Paese di residenza, un analogo codice identificativo (ad esempio codice di Sicurezza sociale, codice identificativo generale, ecc.). Se la legislazione dello Stato di residenza non prevede alcun codice identificativo lasciare la casella in bianco;

- il nome dello Stato estero;

- il codice dello Stato estero nel quale si ha la residenza attingendo dall'Appendice al fascicolo 1.

- lo Stato federato, la Provincia, la Contea, il Distretto o similari, nel caso in cui lo Stato di residenza sia strutturato secondo suddivisioni geografiche. Nel caso di più suddivisioni territoriali va indicata solo la maggiore (ad esempio se un Paese è suddiviso in Stati federati, a loro volta suddivisi in contee, indicare solo lo Stato federato);

- la località di residenza e l'indirizzo completo.

Nella sezione Nazionalità occorre Barrare le caselle nell’ultimo settore “Nazionalità” secondo i seguenti criteri:

- la casella 1 se si possiede la nazionalità dello Stato di residenza, cioè se si gode dei diritti di cittadinanza in base alla legge di quel Paese;

- la casella 2 se si possiede la nazionalità italiana.

Attenzione al fatto che occorre:

- Barrare tutte e due le caselle se si ha la doppia nazionalità.

- Non barrare le caselle se non si ha né la cittadinanza italiana né quella dello Stato di residenza.

Nella sezione “Residenza anagrafica” del frontespizio i soggetti non residenti dovranno indicare il loro luogo di domicilio in Italia.

Per i residenti all’estero la legge italiana fissa i criteri per la determinazione di un domicilio fiscale in Italia e in base a tali norme i contribuenti esteri hanno il domicilio fiscale nel comune nel quale il reddito italiano si è prodotto, o, se il reddito si è prodotto in più comuni, nel comune in cui si è prodotto il reddito più elevato.

I cittadini italiani che risiedono all’estero in forza di un rapporto di servizio con la pubblica amministrazione, nonché quelli considerati residenti avendo trasferito formalmente la residenza in Paesi aventi un regime fiscale privilegiato indicati dal D.M. 4 maggio 1999 hanno il domicilio fiscale nel comune di ultima residenza in Italia.

L’indirizzo del domicilio in Italia va indicato solo nel caso in cui possedete un recapito nel comune ove è stato individuato il domicilio fiscale.

Ti potrebbero interessare gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- Le perdite di esercizio (eBook 2024)

- Redditi esteri in dichiarazione 2024 (Pacchetto eBook)

- Guida alla compilazione del Quadro RW 2024 (eBook)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo

2) Redditi PF 2024: oneri detraibili e deducibili non residenti

Il Modello Redditi PF accoglie oltre ai redditi dei soggetti non residenti, anche le detrazioni e le deduzioni ai fini delle imposte.

Viene specificato che per i non residenti danno diritto ad una detrazione sulle imposte da pagare le seguenti spese:

- gli interessi pagati su alcuni mutui e prestiti con riferimento ad immobili situati in Italia (rigo RP7 e da rigo RP8 a RP13 con codice 11). Si ricorda che il diritto alla detrazione per gli interessi passivi, pagati in dipendenza di mutui stipulati per l’acquisto dell’abitazione principale, viene meno a partire dal periodo d’imposta successivo a quello in cui l’immobile non è più utilizzato come abitazione principale. Pertanto, i contribuenti non residenti, che non hanno la dimora principale nell’immobile acquistato, possono fruire della detrazione solo per il periodo d’imposta in cui si è verificato il cambiamento della residenza;

- le somme in denaro date spontaneamente nonché il costo specifico o, in mancanza, il valore normale dei beni ceduti gratuitamente in base ad apposita convenzione a favore della Società di cultura “La Biennale di Venezia” (da rigo RP8 a RP13 con codice 24);

- le somme pagate per mantenere beni soggetti a regime vincolistico, cioè beni sui quali grava un vincolo artistico (da rigo RP8 a RP13 con codice 25);

- le somme date spontaneamente agli enti o fondazioni che svolgono attività culturali e artistiche (da rigo RP8 a RP13 con codice 26);

- le somme date spontaneamente agli enti o fondazioni che operano nello spettacolo (da rigo RP8 a RP13 con codice 27);

- gli investimenti effettuati nel capitale sociale delle imprese start up e PMI innovative (rigo RP 80).

Queste spese danno diritto a detrazione solo se sostenute nell’interesse proprio e non per altri. Infine, danno diritto alla detrazione, alcune spese per interventi di recupero del patrimonio edilizio (da rigo RP41 a rigo RP47) e per alcuni interventi finalizzati al risparmio energetico degli edifici esistenti (da rigo RP61 a rigo RP64).

La detrazione così detta super bonus, introdotta dall’119 del Decreto legge 19 maggio 2020, n.34, spetta anche alle persone fisiche non residenti, al di fuori dell’esercizio di attività di impresa, arti e professioni, su unità immobiliari. Al riguardo si veda la circolare n.24/E del 8 agosto 2020.

Danno diritto a deduzione dal reddito complessivo le seguenti spese:

- le somme date spontaneamente a istituti religiosi e Paesi in via di sviluppo e le erogazioni liberali, le donazioni e gli altri atti a titolo gratuito a favore di trust o fondi speciali (rigo RP24 e rigo RP26 con codice 7 e codice 12);

- i canoni, livelli e censi che gravano sui redditi degli immobili (rigo RP26 con codice 21);

- le indennità corrisposte al conduttore per la perdita dell’avviamento (rigo RP26 con codice 21);

- le somme restituite al soggetto erogatore se hanno concorso a formare il reddito in anni precedenti (rigo RP26 con codice 21)

- le somme che non avrebbero dovuto concorrere a formare i redditi di lavoro dipendente e assimilati e che invece sono state tassate (rigo RP26 con codice 21);

- il 50% delle imposte arretrate (rigo RP26 con codice 21).

I soci di società semplici hanno diritto di fruire della corrispondente detrazione d’imposta oppure di dedurre dal proprio reddito complessivo alcuni degli oneri sostenuti dalla società, proporzionalmente alla quota di partecipazione agli utili. Tuttavia, i soci residenti all’estero possono fruire soltanto delle detrazioni e delle deduzioni ammesse per i soggetti non residenti, come sopra indicato