Con la Circolare ADE n 12 del 31 maggio vengono fornite una serie di risposte su alcune delle principali novità della dichiarazione dei redditi 2024.

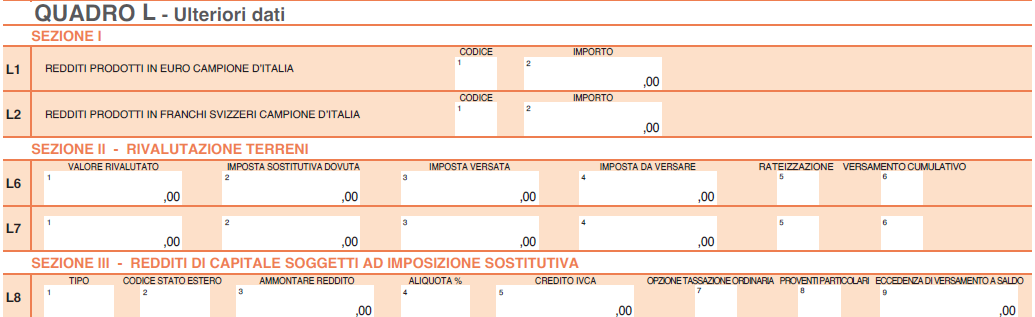

Vediamo, in dettaglio, i chiarimenti sulla rivalutazione dei terreni e il quadro L del 730.

Ti consigliamo i nostri tool in excel:

Inoltre, potrebbero interessarti i nostri eBook in pdf:

1) Quadro L e rivalutazione dei terreni: la documentazione necessaria

Ai fini dell’apposizione del visto di conformità, qualora nel Quadro L del modello 730/2024 siano indicati i valori dei terreni, rideterminati ai sensi dell’articolo 2 del decreto-legge 24 dicembre 2002, n. 282, convertito, con modificazioni, dalla legge 21 febbraio 2003, n. 27, si chiede di conoscere quale documentazione debba essere visionata e acquisita dal CAF e dal professionista abilitato.

Le Entrate con la circolare in oggetto specificano che nella Sezione II del Quadro L del modello 730/2024 vanno indicati i valori dei terreni di cui all’articolo 67, comma 1, lettere a) e b), del TUIR, rideterminati ai sensi dell’articolo 2 del d.l. n. 282 del 2002, compresi quelli edificabili e con destinazione agricola, posseduti alla data del 1° gennaio 2023

In tale Sezione sono distintamente indicate le rivalutazioni dei terreni edificabili, dei terreni agricoli e dei terreni oggetto di lottizzazione, per i quali il valore di acquisto è stato rideterminato sulla base di una perizia giurata di stima ed è stato effettuato il relativo versamento dell’imposta sostitutiva nella misura del 16 per cento entro il 15 novembre 2023, in un’unica soluzione oppure, in caso di rateazione, della prima delle tre previste rate annuali di pari importo.

I soggetti che si avvalgono della rivalutazione dei terreni posseduti alla data del 1° gennaio 2023 possono scomputare dall’imposta sostitutiva dovuta quella eventualmente già versata in occasione di precedenti procedure di rideterminazione effettuate con riferimento ai medesimi terreni, sempreché non abbiano già presentato istanza di rimborso.

Nel caso di comproprietà di un terreno o di un’area rivalutata sulla base di una perizia giurata di stima, ciascun comproprietario deve dichiarare il valore della propria quota per la quale ha effettuato il versamento dell’imposta sostitutiva dovuta.

Nel caso di versamento cumulativo dell’imposta per più terreni o aree, deve essere distintamente indicato il valore del singolo terreno o area con la corrispondente quota dell’imposta sostitutiva dovuta su ciascuno di essi.

Nello specifico, nella Sezione II del Quadro L del modello 730/2024, è indicato l’importo dell’imposta eventualmente già versata in occasione di precedenti rivalutazioni del valore dei terreni (colonna 3).

Tale importo è oggetto di visto di conformità e il CAF o il professionista abilitato deve controllare e conservare le quietanze di avvenuto versamento tramite modello F24.

È necessario, inoltre, controllare e conservare la perizia giurata di stima alla base della rivalutazione dichiarata con il modello, nonché quelle eventualmente effettuate in precedenza per il medesimo terreno, al fine di verificare che i versamenti esibiti siano effettivamente riferibili allo stesso terreno.

Ti consigliamo i nostri tool in excel:

Inoltre, potrebbero interessarti i nostri eBook in pdf: