Ti potrebbero interessare per maggiori dettagli

1) Precompilata per gli eredi 2024: istruzioni per l'uso

I soggetti che intendono accedervi come eredi devono essere stati preventivamente abilitati all'accesso alla dichiarazione dei redditi della persona deceduta, completa dei dati reddituali, degli oneri detraibili e deducibili sostenuti dal de cuius e già comunicati all’Agenzia delle entrate da enti esterni (per esempio, spese sanitarie, interessi passivi sui mutui, premi assicurativi, contributi previdenziali, eccetera) e delle altre informazioni presenti nell’Anagrafe Tributaria.

L’erede, dopo aver visualizzato, modificato o integrato la dichiarazione, può inviarla direttamente tramite l’applicazione web.

Gli eredi abilitati per conto delle persone decedute nel 2023, o entro il 30 settembre 2024, possono utilizzare, oltre al modello Redditi Persone fisiche, anche il modello 730, se la persona deceduta era in possesso dei requisiti per presentare il 730, cioè se nel 2023 ha percepito redditi di lavoro dipendente, redditi di pensione e/o alcuni redditi assimilati a quelli di lavoro dipendente.

Invece, per le persone decedute successivamente al 30 settembre 2024, la dichiarazione dei redditi per l’anno d’imposta 2023 può essere presentata utilizzando esclusivamente il modello Redditi Persone fisiche.

Per una sintesi di tutte le Novità sulla Riforma fiscale e quindi anche sulle novità per i dichiarativi ti segnaliamo gli eBook:

- Tutte le Novità nella Delega al Governo per la Riforma Fiscale

- Riforma Irpef, Semplificazioni, Statuto contribuente

e un utile tool in excel:

Visita la nostra collana I Pratici di Fisco e Tasse

2) Precompilata eredi 2024: come chiedere l'abilitazione

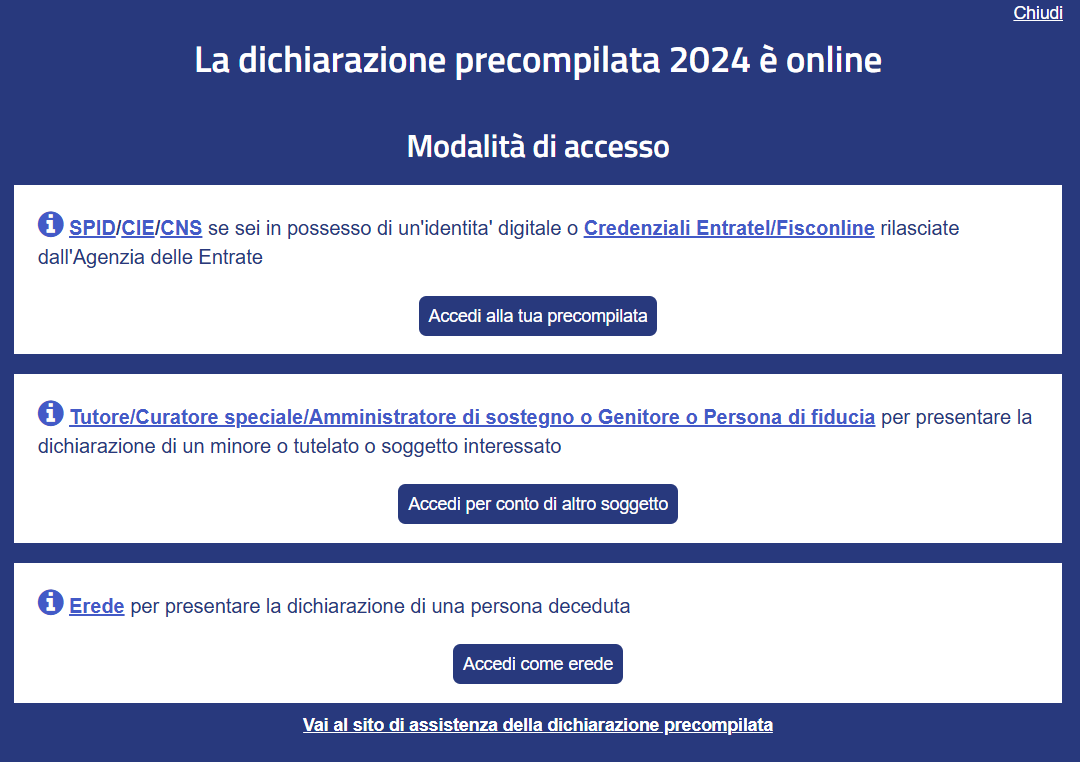

Per richiedere l’abilitazione ad accedere alla dichiarazione precompilata in qualità di erede, è necessario dichiarare (ai sensi del Dpr n. 445/2000) la propria condizione di erede tramite l’apposito servizio “Autorizzazioni”, disponibile nell’area riservata, al quale si accede con le proprie credenziali (SPID, CIE, CNS).

Effettuato l’accesso all’area riservata del sito dell'Agenzia delle entrate, bisogna selezionare la funzione:

“ "Autorizzazioni” presente nella voce di menu “Il tuo profilo” e premere il pulsante “ Erede”.

Cliccando sul link “ Visualizza e gestisci le tue richieste di autorizzazione” si può procedere con l’inserimento dei dati per la presentazione della dichiarazione sostitutiva che certifica la condizione di erede.

In particolare, va inserito il codice fiscale della persona deceduta e selezionati i campi obbligatori:

- “ Dichiaro di aver preso visione”

- “ Firma”

Si inoltra infine la richiesta, cliccando sul pulsante “ Invia”.

Se l’invio ha esito positivo, viene visualizzata la schermata contenente il numero di protocollo assegnato alla richiesta.

In alternativa, l’erede può:

- inviare la richiesta, sottoscritta con firma digitale e allegata a un messaggio di posta elettronica certificata (PEC), a una qualsiasi Direzione Provinciale dell’Agenzia delle entrate Se la richiesta è compilata in formato cartaceo e sottoscritta con firma autografa, deve essere inviata come copia per immagine di documento analogico, insieme alla copia del documento d'identità dell’erede

- recarsi personalmente presso un qualsiasi ufficio territoriale dell’Agenzia delle entrate ed esibire la documentazione attestante la propria condizione di erede o una dichiarazione sostitutiva con la quale attesta tale condizione.

Se un erede, autorizzato all’accesso, ha già inviato la dichiarazione 730 precompilata riferita alla persona deceduta, oppure ha iniziato a modificarla, gli altri eredi autorizzati all’accesso possono comunque visualizzare e stampare la dichiarazione, ma non possono effettuare le altre operazioni (per esempio, modificarla o inviarla).

Se l’erede è stato autorizzato ad accedere alla dichiarazione 730 precompilata nell’anno precedente, l’accesso è autorizzato anche per l’anno corrente.

Per una sintesi di tutte le Novità sulla Riforma fiscale e quindi anche sulle novità per i dichiarativi ti segnaliamo gli eBook:

- Tutte le Novità nella Delega al Governo per la Riforma Fiscale

- Riforma Irpef, Semplificazioni, Statuto contribuente

e un utile tool in excel:

Visita la nostra collana I Pratici di Fisco e Tasse