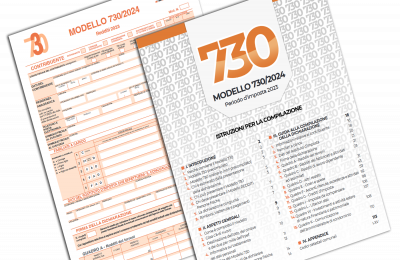

E' ufficialmente aperta la campagna dei dichiarativi 2024 per i redditi percepiti nell'anno di imposta 2023.

Possono utilizzare il modello 730 i contribuenti che nel 2023 hanno percepito:

- redditi di lavoro dipendente e redditi assimilati a quelli di lavoro dipendente (per esempio contratti di lavoro a progetto),

- redditi dei terreni e dei fabbricati,

- redditi di capitale,

- redditi di lavoro autonomo per i quali non è richiesta la partita Iva (per esempio prestazioni di lavoro autonomo non esercitate abitualmente),

- redditi diversi (per esempio, redditi di terreni e fabbricati situati all’estero),

- alcuni dei redditi assoggettabili a tassazione separata (per esempio, i redditi percepiti dagli eredi – a esclusione dei redditi fondiari, d’impresa e derivanti dall’esercizio di arti e professioni).

- redditi di capitale di fonte estera, diversi da quelli che concorrono a formare il reddito complessivo, percepiti direttamente dal contribuente senza l’intervento di intermediari residenti indicati nella sezione III del quadro L.

Da quest’anno, inoltre, possono utilizzare il modello 730 anche coloro che adempiono agli obblighi relativi al monitoraggio delle attività estere di natura finanziaria o patrimoniale a titolo di proprietà o di altro diritto reale, e/o che sono tenuti al pagamento delle relative imposte (IVAFE, IVIE e Imposta cripto-attività), compilando il nuovo quadro W (in proposito ti consigliamo l'e-book Guida alla compilazione del Quadro RW 2024)

Possono presentare il modello 730, anche in assenza di un sostituto d'imposta tenuto a effettuare il conguaglio, i contribuenti che nel 2023 hanno percepito redditi di lavoro dipendente, redditi di pensione e/o alcuni redditi assimilati a quelli di lavoro dipendente e che nel 2024 non hanno un sostituto d'imposta che possa effettuare il conguaglio.

In questo caso nel riquadro "Dati del sostituto d'imposta che effettuerà il conguaglio" va barrata la casella "Mod. 730 dipendenti senza sostituto".

I contribuenti che presentano il 730 possono, inoltre, avere la necessità di presentare alcuni quadri del modello REDDITI Persone fisiche ossia:

- il quadro RM, se hanno percepito nel 2023:

- redditi di capitale di fonte estera sui quali non siano state applicate le ritenute a titolo d'imposta nei casi previsti dalla normativa italiana;

- interessi, premi e altri proventi delle obbligazioni e titoli similari, pubblici e privati, per i quali non sia stata applicata l'imposta sostitutiva prevista dal D.lgs. 239/1996;

- indennità di fine rapporto da soggetti che non rivestono la qualifica di sostituto d'imposta; proventi derivanti da depositi a garanzia per i quali è dovuta un'imposta sostitutiva pari al 20%;

- redditi derivanti dall'attività di noleggio occasionale di imbarcazioni e navi da diporto assoggettati a imposta sostitutiva del 20%. Il quadro RM deve inoltre essere presentato per indicare i dati relativi alla rivalutazione del valore dei terreni operata nel 2023. I contribuenti che presentano il modello 730 e devono presentare anche il quadro RM del modello REDDITI non possono usufruire dell'opzione per la tassazione ordinaria prevista per alcuni dei redditi indicati in questo quadro. I docenti titolari di cattedre nelle scuole di ogni ordine e grado, che hanno percepito compensi derivanti dall’attività di lezioni private e ripetizioni e che intendono fruire della tassazione sostitutiva, presentano anche il quadro RM del mod. REDDITI Persone Fisiche2024

- il quadro RT, se nel 2023 hanno realizzato plusvalenze derivanti da partecipazioni non qualificate, escluse quelle derivanti dalla cessione di partecipazioni in società residenti in Paesi o Territori a fiscalità privilegiata, i cui titoli non sono negoziati in mercati regolamentati e altri redditi diversi di natura finanziaria, qualora non abbiano optato per il regime amministrato o gestito. Inoltre possono presentare il quadro RT, in aggiunta al 730, anche i contribuenti che nel 2023 hanno realizzato solo minusvalenze derivanti da partecipazioni qualificate e/o non qualificate e perdite relative ai rapporti da cui possono derivare altri redditi diversi di natura finanziaria e intendono riportarle negli anni successivi. Il quadro RT deve inoltre essere presentato per indicare i dati relativi alla rivalutazione del valore delle partecipazioni operata nel 2023;

- il quadro RU e, ove necessario in relazione alla tipologia del credito d’imposta utilizzato, anche il quadro RS del Modello REDDITI Persone fisiche 2024 da parte degli agricoltori in regime di esonero (articolo 34, comma 6, D.P.R. n. 633 del 1972), se nel corso del 2023 hanno usufruito di crediti d’imposta da utilizzare esclusivamente in compensazione nel modello F24.

I quadri RM,RS, RT e RU devono essere presentati insieme al frontespizio del modello REDDITI Persone fisiche 2024 nei modi e nei termini previsti per la presentazione di questo modello di dichiarazione.