Gli investimenti in beni strumentali nuovi relativi all’anno 2023 dovranno essere indicati nel Modello redditi 2024, all’interno del quadro RU tenendo conto delle semplificazioni apportate dal provvedimento di approvazione dei modelli dichiarativi.

In particolare, è stata eliminata la sezione relativa ai dati del Titolare effettivo presente nella dichiarazione dello scorso anno.

Gli investimenti in beni strumentali 4.0 effettuati nell’anno 2023 hanno permesso la maturazione di un credito di imposta con aliquota differente a seconda della tipologia di investimento, del valore e dei tempi di effettuazione.

Il “momento di effettuazione” dell’investimento segue le regole di competenza previste dall’articolo 109, commi 1 e 2, del TUIR, ossia per i beni mobili, la data della consegna o spedizione, ovvero, se diversa e successiva, alla data in cui si verifica l’effetto traslativo o costitutivo della proprietà o di altro diritto reale, senza tener conto delle clausole di riserva della proprietà.

| Per approfondire ti segnaliamo il nostro e-book Aiuti e crediti d'imposta nei Modelli Redditi 2024 |

1) Crediti d'imposta beni strumentali 4.0: misura dell'agevolazione

Ricordiamo che l’art. 1, comma 44, della legge n. 234 del 2021 ha prorogato il riconoscimento del credito d’imposta per gli investimenti in beni materiali e immateriali «Industria 4.0» realizzati fino al 31 dicembre 2025, ovvero entro il 30 giugno 2026, a condizione che entro la data del 31 dicembre 2025 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, e ha modificato l’intensità di aiuto.

Riepiloghiamo schematicamente nella Tabella seguente, le misure dei crediti d'imposta.

Periodo investimento | Tipologia investimento | Misura del credito |

Investimenti in beni strumentali effettuati dal 1° gennaio 2023 al 31 dicembre 2025 | ||

Beni materiali 4.0 |

| |

Beni immateriali 4.0 |

|

Il credito d’imposta è riconosciuto per gli investimenti effettuati fino al 30 giugno 2026 a condizione che entro la data del 31 dicembre 2025 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20% del costo di acquisizione.

Per approfondire ti segnaliamo i nostri e-book:

|

2) Crediti d'imposta beni strumentali 4.0: come indicarli nel Modello Redditi 2024

Nel Quadro RU delle dichiarazioni dei redditi 2024 relativa al periodo d'imposta 2023, andranno indicati i crediti d’imposta per investimenti in beni strumentali previsti dalla Legge 178/2020 (Legge di Bilancio 2021).

I crediti di imposta sono indicati nel quadro RU distintamente in relazione alle diverse tipologie di beni agevolabili. Per ciascuna fattispecie agevolabile va compilato un distinto modulo della sezione I, utilizzando i seguenti codici credito:

- “2L”, per gli investimenti in beni strumentali nuovi materiali di cui all’art. 1, comma 1057-bis, legge n. 178/2020 (beni di cui all’Allegato A alla legge n. 232/2016). Il credito d’imposta è utilizzabile a decorrere dall’anno di avvenuta interconnessione dei beni. Per la compensazione tramite il modello F24, va utilizzato il codice tributo “6936”;

- “3L”, per gli investimenti in beni strumentali nuovi immateriali di cui all’art. 1, comma 1058 e/o 1058- bis, legge n. 178/2020 (beni di cui all’Allegato B alla legge n. 232/2016). Il credito d’imposta è utilizzabile a decorrere dall’anno di avvenuta interconnessione dei beni. Per la compensazione tramite il modello F24, va utilizzato il codice tributo “6937”.

CODICE CREDITO | 2L |

Tipologia credito | Credito d’imposta per l’acquisto di beni strumentali nuovi 4.0 MATERIALI destinati a strutture produttive ubicate nel territorio dello Stato (beni di cui all’allegato A alla legge n. 232/2016) |

Norma | Art. 1, comma 1057-bis, L. 178/2020 |

Codice tributo | 6936 - Il credito d’imposta è utilizzabile a decorrere dall’anno di avvenuta interconnessione dei beni. |

Compilazione RU | RU2, RU3, RU6, RU8, RU9, Colonna 3, RU10 e RU12 |

CODICE CREDITO | 3L |

Tipologia credito | Credito d’imposta per l’acquisto di beni strumentali nuovi 4.0 IMMATERIALI destinati a strutture produttive ubicate nel territorio dello Stato (beni di cui all’allegato B alla legge n. 232/2016) |

Norma | Art. 1, comma 1058 e/o 1058-bis, L. 178/2020 |

Codice tributo | 6937 - Il credito d’imposta è utilizzabile a decorrere dall’anno di avvenuta interconnessione dei beni. |

Compilazione RU | RU2, RU3, RU6, RU8, RU9, colonna 3, RU10 e RU12 |

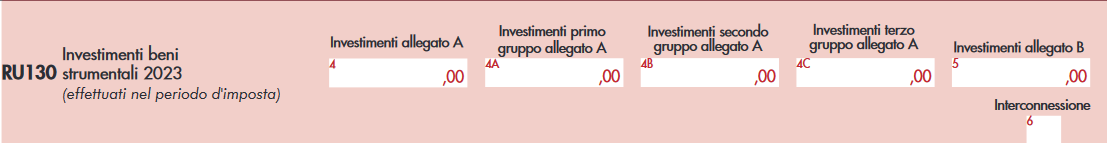

Inoltre, nella sezione II, va compilato il rigo RU130 nel quale vanno indicati gli investimenti effettuati nel periodo d’imposta oggetto della dichiarazione dei redditi 2024 per il periodo di imposta 2023. In particolare, vanno compilate le colonne sotto riportate:

- la colonna 4, in relazione al codice credito 2L, per gli investimenti di cui al comma 1057-bis;

- la colonna 4A, il costo già incluso in colonna 4, relativo agli investimenti di cui al primo gruppo di beni dell’allegato A alla legge n. 232 del 2016, concernente “Beni strumentali il cui funzionamento è controllato da sistemi computerizzati o gestito tramite opportuni sensori e azionamenti”;

- la colonna 4B, il costo già incluso in colonna 4, relativo agli investimenti di cui al secondo gruppo di beni dell’allegato A alla legge n. 232 del 2016, concernente “Sistemi per l’assicurazione della qualità e della sostenibilità”;

- la colonna 4C, il costo già incluso in colonna 4, relativo agli investimenti di cui al terzo gruppo di beni dell’allegato A alla legge n. 232 del 2016, concernente “Dispositivi per l’interazione uomo macchina e per il miglioramento dell’ergonomia e della sicurezza del posto di lavoro in logica «4.0»”;

- la colonna 5, in relazione al codice credito 3L, per gli investimenti di cui al comma 1058 e/o 1058-bis.

Nel caso in cui per gli investimenti indicati nelle precedenti colonne 4 e/o 5 l’interconnessione avvenga in un periodo d’imposta successivo a quello oggetto della dichiarazione occorre barrare la colonna 6 del rigo RU130.

Al credito d’imposta non si applicano i seguenti limiti di utilizzo:

- raggiungimento del plafond annuale di 250.000 euro previsto per i crediti di imposta agevolativi (di cui all'articolo 1, comma 53, della legge 24 dicembre 2007, n. 244),

- soglia massima per le compensazioni orizzontali effettuabili in ciascun anno solare (di cui all'articolo 34 della legge 23 dicembre 2000, n. 388) e

- divieto di compensazione in presenza di debiti iscritti a ruolo per imposte erariali per un ammontare superiore a 1.500 euro (di cui all'articolo 31 del decreto-legge 31 maggio 2010, n. 78, convertito, con modificazioni, dalla legge 30 luglio 2010, n. 122).

| Per approfondire ti segnaliamo il nostro e-book Aiuti e crediti d'imposta nei Modelli Redditi 2024 |

3) Crediti d'imposta beni strumentali 4.0: ulteriore indicazione per i beni immateriali

Ai fini del monitoraggio della misura agevolativa nell’ambito del PNRR, per poter misurare il raggiungimento da parte dell’Italia degli obiettivi previsti nel piano, nella sezione I del quadro RU vanno indicati, fermi restando i termini di utilizzo del credito d’imposta previsti dalla legge, anche i dati degli investimenti relativi al credito su beni immateriali 4.0 (di cui al comma 1058, dell’articolo 1, della L. 178/2020) effettuati oltre il termine del periodo d’imposta 2023 oggetto della dichiarazione ed entro il 30 giugno 2024 per i quali entro il 31 dicembre 2023 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20 per cento del prezzo di acquisto, anche se non ricompresi nel periodo d’imposta di riferimento della dichiarazione dell’anno 2023.

Si tratta degli investimenti in beni strumentali IMMATERIALI 4.0 di cui all’allegato B alla Legge n. 232 del 2016 per i quali la misura del credito di imposta passa dal 20% nel 2023 al 15% nell’anno 2024, per cui la prenotazione permette di mantenere il credito di imposta più elevato al 20%.

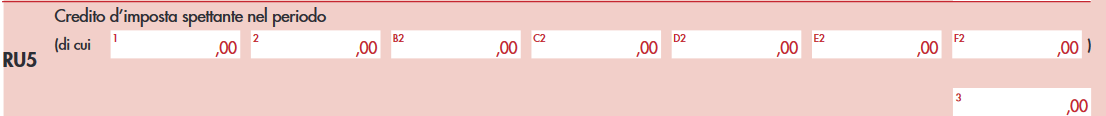

A tal fine, nel rigo RU5 va indicato:

- nella colonna 1, l’importo del credito d’imposta maturato per investimenti realizzati nel periodo d’imposta oggetto della dichiarazione anno 2023;

- nella colonna 2, l’importo del credito d’imposta di cui al comma 1058 maturato per investimenti effettuati successivamente alla chiusura del periodo d’imposta oggetto della dichiarazione ed entro il 30 giugno 2024 per i quali entro il 31 dicembre 2023 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20 per cento del prezzo di acquisto (tale importo, qualora utilizzato in compensazione, non può essere riportato nel rigo RU6 della dichiarazione in quanto compensato nel periodo d’imposta successivo a quello oggetto della dichiarazione);

- nella colonna 3, la somma degli importi indicati nelle colonne 1 e 2.

Nella sezione II del quadro RU, inoltre, va compilato il rigo RU140 indicando, per il credito di cui al comma 1058, gli investimenti effettuati successivamente alla chiusura del periodo d’imposta 2023 di riferimento della dichiarazione ed entro il 30 giugno 2024, per i quali entro il 31 dicembre 2023 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20 per cento del prezzo di acquisto.

| Per approfondire ti segnaliamo il nostro e-book Aiuti e crediti d'imposta nei Modelli Redditi 2024 |

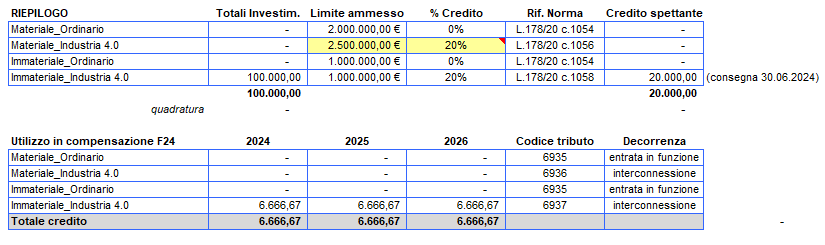

4) Crediti d'imposta beni strumentali 4.0: esempio di calcolo

Vediamo un caso pratico con il supporto del nostro foglio di calcolo in excel Credito di imposta beni strumentali (Excel 2024) con il quale è possibile determinare l'importo del credito spettante.

La società Rosso Srl ha “prenotato” nell’anno 2023 un software MES del valore di 100.000 euro.

A tal fine entro il 31 dicembre 2023 l’ordine risulta accettato ed è stato effettuato un pagamento, entro la stessa data, per 20.000 euro.

Il software risulta consegnato in data 8 aprile 2024 ed interconnesso il giorno successivo.

Il credito di imposta pari a 20.000 euro (20% di 100.000 euro) è utilizzabile in compensazione in tre quote annuali di pari importo a decorrere dall’anno 2024, codice tributo 6937, previa comunicazione prevista dal D.L. 39/2024.

Per approfondire ti segnaliamo i nostri e-book:

|