Siamo in fase di arrivo per i bilanci d’esercizio 2023, amministratori e organi di controllo devono attenzionare talune poste contabili, che più di altre possono pesare sul risultato d’esercizio e sono rilevanti fiscalmente.

Questo contributo tratta le perdite durevoli delle immobilizzazioni materiali ed immateriali come definite dall’OIC 9, tenendo in considerazione che, già a partire dal 1° gennaio 2024 alcune società rientrano nel perimetro dell’obbligo della dichiarazione di sostenibilità CSRD e dei nuovi principi di rendicontazione di sostenibilità, ESRS[1].

Di conseguenza, le politiche di valutazione del valore residuo di immobili, impianti, macchinari e delle attività immateriali, devono affrontare/prevedere l’impatto dei rischi climatici di transizione o rischi fisici.

L’ OIC 29 prevede che nel bilancio occorre dare informativa dei fatti di rilievo verificabili dopo la chiusura dell’esercizio se possono compromettere la possibilità dei destinatari dell’informazione societaria di fare corrette valutazioni e prendere decisioni appropriate.

Sebbene l’OIC9 non faccia riferimento ai rischi climatici, la lettura combinata con l’ ESRS E1[2], è coerente con il principio di connettività dell’informativa finanziaria e di sostenibilità del quadro normativo europeo e italiano (Banca D’Italia, Organismi di Vigilanza) in materia di rendicontazione dei rischi climatici.

Offerta Formativa 2023: Corsi Accreditati dal MEF e dal Consiglio Nazionale dei dottori Commercialisti

1) OIC 9: la determinazione delle perdite durevoli

Il principio OIC 9 fissa le regole per la determinazione delle perdite durevoli delle immobilizzazioni materiali ed immateriali.

La perdita durevole è la diminuzione di valore che rende il valore recuperabile di un’immobilizzazione, determinato in una prospettiva di lungo termine, inferiore rispetto al suo valore netto contabile:

- se il valore recuperabile di un’immobilizzazione è inferiore al suo valore contabile, l’immobilizzazione si rileva a tale minor valore. La differenza è imputata nel conto economico come perdita durevole di valore;

- se non è possibile stimare il valore recuperabile della singola immobilizzazione, la società determina il valore recuperabile dell’unità generatrice di flussi di cassa alla quale l’immobilizzazione appartiene. Ciò si verifica quando le singole immobilizzazioni non generano flussi di cassa in via autonoma rispetto alle altre immobilizzazioni.

Valore recuperabile di un’attività o di un’unità generatrice di flussi di cassa | è il maggiore tra il suo valore d’uso e il suo fair value, al netto dei costi di vendita

esempi di costi di vendita sono le spese legali connesse alla transazione, imposte, e costi diretti necessari per rendere il bene pronto per la vendita |

Valore netto contabile | È il valore contabile delle attività iscritte in bilancio calcolato sottraendo l’ammortamento accumulato dal costo di acquisto originario dell’attività. |

La svalutazione deve essere rilevata soltanto nel caso il valore recuperabile risulta inferiore al corrispondente valore netto contabile. La rilevazione e la rappresentazione e classificazione contabile è la seguente:

“Immobilizzazioni” SP @ “Altre svalutazioni delle immobilizzazioni”, CE B10c)

L’eventuale ripristino del valore deve essere imputato alla voce “Altri ricavi e proventi”, A5, CE

Ti consigliamo:

- ESG il rendiconto di sostenibilità: corso on-line in differita accreditate fino al 31/12/2024 - iscriviti;

- Rendicontazione sostenibilità e Modello di Business PMI (E-Book)

- Reporting di sostenibilità ESG - libro di carta

- Direttiva Sostenibilità aziendale: profili giuridici (e-Book)

- Vuoi sapere quando è sostenibile la tua azienda da 0 a 100? Scopri l'algoritmo di sostenibilità progettato ad hoc per le normative europee ed italiane con il Software Ecomate

2) OIC 9: indicatori di perdite durevoli e valutazione della recuperabilità

Alla data di chiusura dell’esercizio amministrativo, la società valuta se esiste un indicatore potenziale di perdita durevole per il quale un’immobilizzazione possa aver subito una riduzione di valore e procede alla stima del valore recuperabile dell’attività.

Il principiò OIC 9 riporta un elenco di indicatori potenziali:

- il valore di mercato di un’attività diminuito significativamente durante l’esercizio, più di quanto si prevedeva sarebbe accaduto con il passare del tempo o con l’uso normale dell’attività in oggetto;

- durante l’esercizio si sono verificate, o si verificheranno nel futuro prossimo, variazioni significative con effetto negativo per la società nell’ambiente tecnologico, di mercato, economico o normativo in cui la società opera o nel mercato cui un’attività è rivolta;

- nel corso dell’esercizio sono aumentati i tassi di interesse di mercato o altri tassi di rendimento degli investimenti, ed è probabile che tali incrementi condizionino il tasso di attualizzazione utilizzato nel calcolo del valore d’uso di un’attività e riducano il valore recuperabile;

- il valore contabile delle attività nette della società è superiore al loro fair value stimato della società (una tale stima sarà effettuata, per esempio, in relazione alla vendita potenziale di tutta la società o parte di essa);

- l’obsolescenza o il deterioramento fisico di un’attività che risulta evidente;

- nel corso dell’esercizio si sono verificati significativi cambiamenti con effetto negativo sulla società, oppure si suppone che si verificheranno nel prossimo futuro, nella misura o nel modo in cui un’attività viene utilizzata o ci si attende sarà utilizzata. Tali cambiamenti includono casi quali:

- l’attività diventa inutilizzata,

- piani di dismissione o ristrutturazione del settore operativo al quale l’attività appartiene,

- piani di dismissione dell’attività prima della data prima prevista,

- la ridefinizione della vita utile dell’immobilizzazione,

- dall’informativa interna risulta evidente che l’andamento economico di un’attività è, o sarà, peggiore di quanto previsto.

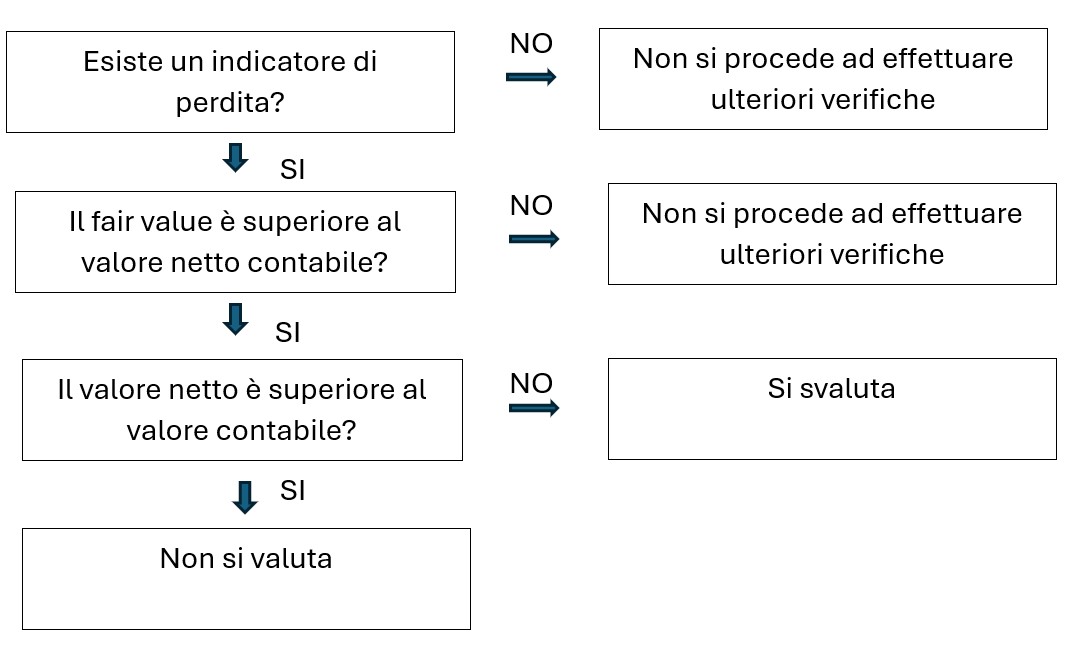

L’OIC 9 fissa dure regole:

- in assenza di indicatori di potenziali perdite di valore non si procede alla determinazione del valore recuperabile;

- se esiste un’indicazione che un’attività possa aver subito una perdita durevole di valore, ciò potrebbe rendere opportuno rivederne la vita utile residua, il criterio di ammortamento o il valore residuo e rettificarli conformemente, a prescindere dal fatto che la perdita venga poi effettivamente rilevata.

La recuperabilità delle immobilizzazioni confronta il loro valore recuperabile (determinato sulla base della capacità di ammortamento dei futuri esercizi o, se maggiore, sulla base del fair value) con il loro valore netto contabile iscritto in bilancio.

Nel caso in cui la società presenti una struttura produttiva segmentata in rami d’azienda, o business, la capacità di ammortamento andrà determinata con riferimento ai singoli rami d’azienda, o business (ciò renderà necessario individuare opportuni criteri per la ripartizione dei costi indiretti quali, ad esempio, gli oneri finanziari). La verifica della sostenibilità degli investimenti deve essere basata sulla stima dei flussi reddituali futuri riferibili alla struttura produttiva nel suo complesso e non sui flussi derivanti dalla singola immobilizzazione.

Ti consigliamo:

- ESG il rendiconto di sostenibilità: corso on-line in differita accreditate fino al 31/12/2024 - iscriviti;

- Reporting di sostenibilità ESG - libro di carta

- Direttiva Sostenibilità aziendale: profili giuridici

- Vuoi sapere quando è sostenibile la tua azienda da 0 a 100? Scopri l'algoritmo di sostenibilità progettato ad hoc per le normative europee ed italiane con il Software Ecomate

3) I rischi climatici: principio di rendicontazione ESRS E1

Tra gli altri indicatori di perdita durevole di valore delle immobilizzazioni materiali ed immateriali, i rischi climatici sono rilevanti nella misura in cui possono impattare sulla stima del valore residuo e della vita utile delle immobilizzazioni materiali e immateriali.

Il principio di rendicontazione ESRS E1, conformemente alle raccomandazioni della Task force on Climate-related finanzial disclosure (Tfcd[3]) identifica due categorie di rischi climatici:

- di transizione, legati al processo di transizione verso un’economia a basse emissioni di carbonio, CO2, a loro volta distinti in rischi di natura legale, di mercato, tecnologici e reputazionali;

- fisici, distinti in acuti (legati al manifestarsi di eventi atmosferici estremi come uragani o inondazioni) e cronici (legati a cambiamenti nel lungo termine, come l’aumento delle temperature o il surriscaldamento degli oceani).

Entrambe le tipologie di rischi possono generare effetti diretti sulla valutazione della attività e passività in bilancio e sulla relativa informativa, in particolare con riferimento a giudizi significativi, stime contabili, capacità della società di continuare ad operare come un’entità di funzionamento. Per fare qualche esempio, coerente anche a quanto previsto anche dai principi IAS 36 e IAS 38 (immobili e altro) possono considerarsi indicatori di rischi climatici:

- l’ obsolescenza legata ai rischio di transizione;

- normative di restrizione dell’uso di alcune tipologie di attività o la chiusura anticipata di un business dell’impresa.

Sebbene il principio OIC 9 non faccia riferimento, esplicitamente ai rischi climatici, la lettura combinata con il principio ESRS E1, è coerente al principio di connettività dell’informativa finanziaria e di sostenibilità del quadro normativo europeo e italiano (Banca d’Italia, Organismi di Vigilanza) in materia di rendicontazione dei rischi climatici.

Scopri l'Offerta Formativa per Revisori Legali 2024:

- Minimaster 2024 accreditato dal MEF e dal Consiglio Nazionale dei dottori Commercialisti per il triennio 2023/2025

- ESG: Il Rendiconto di sostenibilità - Corso online - accreditato dal MEF e dal CNDCEC in differita fino al 31 dicembre 2024

Ti consigliamo inoltre: Revisal ora include il modulo per la revisione legale delle nano imprese

4) Bilanci 2023: perdite durevoli di valore immobilizzazioni materiali e immateriali - NOTE

[1] Si veda al riguardo R. Bauer, M. Peta, reporting di sostenibilità. Indicazione per Società quotate micro e PMI non quotate, febbraio 2024, Maggioli.

[2] Principio di rendicontazione dei cambiamenti climatici in vigore dal 1 gennaio 2024, Regolamento europeo delegato (UE) 2023/2772.

[3] Organo deputati alla definizione di u set di raccomandazioni per la corretta rendicontazione dei rischi e delle opportunità legate alle questioni climatiche nel bilancio delle imprese.

Ti consigliamo:

- Percorso Sostenibilità ESG. Strumenti pratici - corso online

- ESG il rendiconto di sostenibilità: corso on-line in differita accreditate fino al 31/12/2024 - iscriviti;

- Reporting di sostenibilità ESG - libro di carta

- Direttiva Sostenibilità aziendale: profili giuridici

- Vuoi sapere quando è sostenibile la tua azienda da 0 a 100? Scopri l'algoritmo di sostenibilità progettato ad hoc per le normative europee ed italiane con il Software Ecomate