La legge di bilancio 2024 all’articolo unico ai commi 78-85, prevede la possibilità di adeguare ai fini fiscali le esistenze iniziali di magazzino, per il solo periodo d’imposta in corso al 30.09.2023, ciò al fine di allineare le rimanenze contabili con quelle reali.

Pertanto, le esistenze iniziali dell’esercizio 2023, con il pagamento di una imposta sostitutiva, possono essere portate sia in aumento che in diminuzione (in quest’ultimo caso con il versamento anche dell’IVA).

In questo articolo si analizzeranno esclusivamente gli aspetti contabili della regolarizzazione del magazzino prevista dalla legge di bilancio 2024, dettagliando le seguenti sezioni:

- Principio contabile OIC 29

- Eliminazione di esistenze iniziali di quantità o valori superiori a quelli effettivi

- Iscrizione delle esistenze iniziali in precedenza omesse.

La trattazione degli aspetti contabili verrà effettuata con l’analisi di casi pratici, elaborati con l'utilizzo del Pacchetto completo Pacchetto Contabilità generale con Guida alla contabilità generale, eserciziario e raccolta sistematica delle scritture contabili in partita doppia e casi pratici.

Ti potrebbero interessare.

- eBook La regolarizzazione di Magazzino Legge Bilancio 2024

- Foglio di calcolo in excel per la regolarizzazione di Magazzino

L'articolo continua dopo la pubblicità

Ti potrebbero interessare.

- eBook La regolarizzazione di Magazzino Legge Bilancio 2024

- Foglio di calcolo in excel per la regolarizzazione di Magazzino un utile Foglio excel che consente di determinare il costo della regolarizzazione rimanenze di magazzino adeguandole alla situazione di giacenza effettiva.

1) Regolarizzazione del magazzino: Principio contabile OIC 29

La rettifica del magazzino deve essere inquadrata contabilmente come “Errore” la cui fattispecie viene trattata dal Principio Contabile OIC 29 (Cambiamenti di principi contabili, cambiamenti di stime contabili, correzione di errori, fatti intervenuti dopo la chiusura dell’esercizio) che al paragrafo 46 espone la seguente definizione: “Un errore è rilevante se può individualmente, o insieme ad altri errori, influenzare le decisioni economiche che gli utilizzatori assumono in base al bilancio. La rilevanza di un errore dipende dalla dimensione e dalla natura dell’errore stesso ed è valutata a seconda delle circostanze”.

Pertanto, l’errore può essere “Rilevante” o “Non Rilevante”. La differenza ha precisi effetti contabili in bilancio come previsto dal paragrafo 48 dell’OIC 29:

- Se l’errore viene considerato “Rilevante”, la correzione è contabilizzata sul saldo del Patrimonio Netto, di solito nella voce “Utili portati a nuovo” o altro componente se più appropriato (ad esempio “Altre Riserve”). Non avviene nessuna iscrizione a Conto Economico e di conseguenza nessuna variazione in dichiarazione dei redditi.

- Se invece l’errore è considerato “Non Rilevante” esso viene contabilizzato direttamente nel Conto Economico come Sopravvenienza attiva o passiva, con conseguente variazione in aumento o diminuzione in dichiarazione dei redditi.

Vediamo in pratica ora il trattamento contabile della regolarizzazione del magazzino.

| I casi pratici sono stati elaborati con l'utilizzo del Pacchetto completo Pacchetto Contabilità generalecon Guida alla contabilità generale, eserciziario e raccolta sistematica delle scritture contabili in partita doppia e casi pratici. Ti potrebbero interessare.

|

Ti potrebbero interessare

- e-Book Legge di bilancio 2024 - Le principali novità in sintesi

- eBook La regolarizzazione di Magazzino Legge Bilancio 2024

- Foglio di calcolo in excel per la regolarizzazione di Magazzino

- Per la trattazione degli aspetti contabili il Pacchetto completo Pacchetto Contabilità generale

Visita la sezione delle Promozioni in continuo aggiornamento

2) Regolarizzazione del magazzino: Eliminazione di esistenze iniziali di quantità o valori superiori a quelli effettivi

Trattasi di una riduzione delle esistenze iniziali al 1/1/2023, a causa di una loro precedente sopravvalutazione.

La riduzione delle esistenze iniziali all'1/1/2023 ovviamente avrà effetto anche sulla valutazione delle rimanenze finali al 31/12/2023.

Caso pratico 1: riduzione del valore del magazzino

La società Alfa Srl al 1/1/2023 aveva un magazzino contabile di euro 600.000 a fronte di un magazzino reale di euro 500.000. Pertanto, occorre rettificare il valore delle esistenze iniziali del magazzino merci alla data del 1/1/2023 per euro 100.000.

Distinguiamo le due ipotesi di Errore Rilevante e Non Rilevante.

Errore rilevante

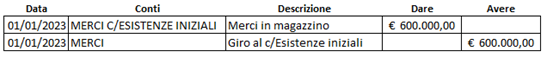

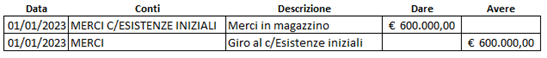

Tra le scritture di apertura dell’esercizio al 01/01/2023 risulta la seguente registrazione:

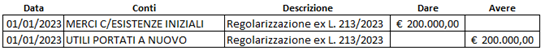

Al 31/12/2023, ai fini dell’adeguamento del magazzino, occorre rilevare in contabilità:

Invece del conto “Utili portati a nuovo” è possibile utilizzare un altro componente del Patrimonio Netto come ad esempio “Altre Riserve”.

Errore non rilevante

In questo caso occorre imputare la differenza del magazzino a Conto Economico:

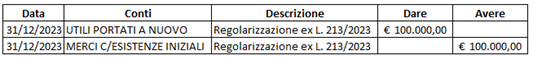

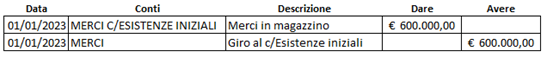

Tra le scritture di apertura dell’esercizio al 01/01/2023 risulta la seguente registrazione:

Al momento della regolarizzazione:

In tale ipotesi occorre ricordarsi di effettuare una variazione fiscale in aumento di euro 100.000 nella dichiarazione dei redditi e IRAP dell’anno d’imposta 2023.

| I casi pratici sono stati elaborati con l'utilizzo del Pacchetto completo Pacchetto Contabilità generalecon Guida alla contabilità generale, eserciziario e raccolta sistematica delle scritture contabili in partita doppia e casi pratici. Ti potrebbero interessare. |

Ti potrebbero interessare.

- eBook La regolarizzazione di Magazzino Legge Bilancio 2024

- Foglio di calcolo in excel per la regolarizzazione di Magazzino

- Per la trattazione degli aspetti contabili il Pacchetto completo Pacchetto Contabilità generale

Visita la sezione delle Promozioni in continuo aggiornamento

3) Regolarizzazione del magazzino: Iscrizione delle esistenze iniziali in precedenza omesse

Al contrario del caso precedente, qui la regolarizzazione avviene aumentando le esistenze iniziali, in quanto in precedenza omesse.

Caso pratico 2: aumento del valore del magazzino

La società Alfa Srl al 1/1/2023 aveva un magazzino contabile di euro 600.000 a fronte di un magazzino reale di euro 800.000. Pertanto, occorre rettificare il valore delle esistenze iniziali del magazzino merci alla data del 1/1/2023 per euro 200.000. Distinguiamo le due ipotesi di Errore Rilevante e Non Rilevante.

Errore rilevante

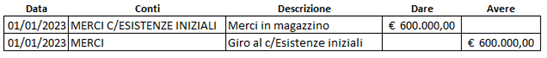

Tra le scritture di apertura dell’esercizio al 01/01/2023 risulta la seguente registrazione:

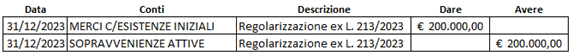

Al 31/12/2023, ai fini dell’adeguamento del magazzino, occorre rilevare in contabilità:

Invece del conto “Utili portati a nuovo” è possibile utilizzare un altro componente del Patrimonio Netto come ad esempio “Altre Riserve”.

Errore non rilevante

In questo caso occorre imputare la differenza del magazzino a Conto Economico:

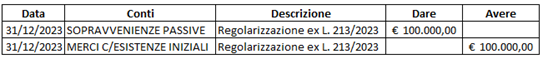

Tra le scritture di apertura dell’esercizio al 01/01/2023 risulta la seguente registrazione:

Al momento della regolarizzazione:

In tale ipotesi occorre ricordarsi di effettuare una variazione fiscale in diminuzione di euro 200.000 nella dichiarazione dei redditi e IRAP dell’anno d’imposta 2023.

Osservazioni

Il conto MERCI C/ESISTENZE INIZIALI, sia dopo la scrittura di apertura del 01/01/2023 sia dopo la scrittura della regolarizzazione al 31/12/2023, può essere girato al conto VARIAZIONI RIMANENZE DI MERCI, il cui saldo confluirà direttamente nel Conto Economico nella voce B) 11) Variazioni delle rimanenze.

Ovviamente se la regolarizzazione riguarda altre voci del gruppo delle rimanenze (Materie prime, sussidiarie e di consumo, Prodotti in corso di lavorazione e semilavorati, Prodotti finiti) nelle rilevazioni contabili la regolarizzazione verrà imputata al rispettivo conto di appartenenza.

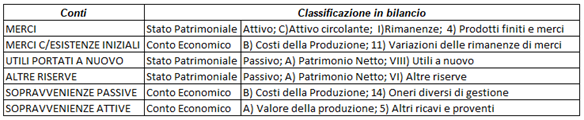

Le voci contabili su esposte hanno la seguente collocazione in bilancio:

| I casi pratici sono stati elaborati con l'utilizzo del Pacchetto completo Pacchetto Contabilità generale con Guida alla contabilità generale, eserciziario e raccolta sistematica delle scritture contabili in partita doppia e casi pratici. Ti potrebbero interessare.

|