Il trading effettuato con propri capitali configura la fattispecie fiscale della speculazione sui mercati finanziari, situazione produttrice di redditi di capitale e\o di redditi diversi, a seconda dei casi specifici; ricordando che, con la prossima riforma fiscale, presumibilmente le due classi reddituali verranno opportunatamente accorpate in quella dei redditi di natura finanziaria.

In determinate situazioni, come quella in cui per lo svolgimento della medesima attività vengono utilizzati capitali di terzi, il cosiddetto proprietary trading, la fattispecie può essere ricondotta al lavoro autonomo.

Oggi, spesso, questa attività viene svolta via internet attraverso conti di trading detenuti presso broker specializzati, che possono essere italiani, ma per lo più sono esteri.

Il contribuente che apre un conto di trading presso un broker estero soggiace a obblighi di monitoraggio fiscale e di eventuale versamento dell’IVAFE, acronimo di Imposta sul Valore delle Attività Finanziarie detenute all'Estero.

Ti potrebbero interessare anche gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- 730/2024 e spese detraibili e crediti d'imposta (eBook)

- Calcolo IRES e IRAP 2024 - Redditi Società di Capitali

- Criptovalute e dichiarazione dei redditi (eBook 2023)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo

1) Le regole

Il monitoraggio fiscale avviene attraverso la compilazione del quadro RW del modello Redditi PF e, come regola generale, tutte le attività finanziarie detenute all’estero devono essere indicate sul quadro RW:

- a prescindere dal loro valore;

- in quanto è dovuta l’IVAFE in misura del 2 per mille, calcolata sul valore dell’attività finanziaria al 31 dicembre dell’anno di riferimento, senza franchigie, ragguagliato in base ai giorni di detenzione.

Fanno accezione i conti correnti e i depositi bancari detenuti in paesi esteri collaborativi, cosiddetti white list; infatti l’articolo 2 della Legge 186/2014 prevede che tali obblighi di monitoraggio non sussistono “per i depositi e conti correnti bancari costituiti all'estero il cui valore massimo complessivo raggiunto nel corso del periodo d'imposta non sia superiore a 15.000 euro”.

Premesso ciò, va puntualizzato che i conti di trading sono dei conti deposito (diversi dai conti correnti propriamente detti) detenuti presso intermediari che non sono istituti di credito, per cui si presume che un conto di trading detenuto presso un broker estero debba essere dichiarato in ogni caso e a prescindere dal valore, ai fini del monitoraggio fiscale e dell’IVAFE; così come tutte le attività finanziare detenute all’estero, diverse da conti correnti e depositi bancari aperti presso in un istituto di credito estero di un paese collaborativo.

Fondamentalmente un conto di trading può essere considerato l’omologo di un conto titoli, che appunto sconta l’IVAFE in misura percentuale.

Ti potrebbero interessare gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- Le perdite di esercizio (eBook 2024)

- Redditi esteri in dichiarazione 2024 (Pacchetto eBook)

- Guida alla compilazione del Quadro RW 2024 (eBook)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo

2) Il quadro RW

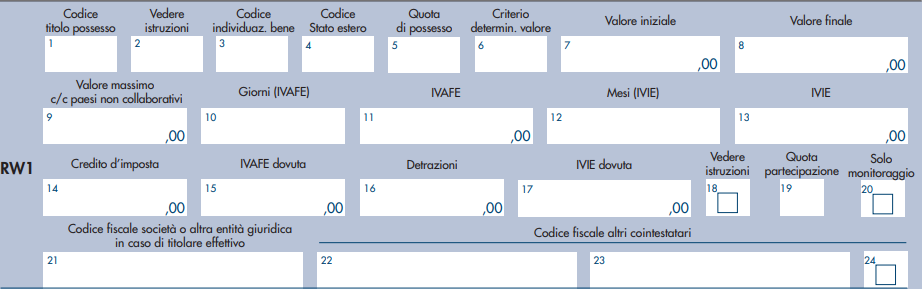

Sul quadro RW, del modello Redditi PF 2023, si dovrebbe compilare un rigo per ogni conto di trading estero posseduto, iniziando dal rigo RW1 e proseguendo con i successivi.

Le colonne per cui è richiesta la compilazione, in questa situazione sono:

- colonna 1 “Codice titolo possesso”: va inserito “il codice che contraddistingue a che titolo i beni sono detenuti”, che è 1 in caso di proprietà;

- colonna 3 “Codice individuazione bene”: che per il conto di trading è il codice 20 “Conto deposito titoli all’estero” (da notare che è diverso dal codice 1 “Conti correnti e depositi esteri”);

- colonna 4 “Codice Stato estero”: va inserito il codice del paese estero in cui ha sede l’intermediario, in base alla tabella “Elenco Paesi e Territori esteri”, sita in appendice al fascicolo 1 del modello Redditi PF 2023;

- colonna 5 “Quota di possesso”: va indicata la quota di possesso in percentuale, che sarà 100 in caso di unico titolare del conto;

- colonna 6 “Criterio determinazione valore”: va inserito “il codice che contraddistingue il criterio di determinazione del valore”, che sarà 1 per il “valore di mercato”;

- colonna 7 “Valore iniziale”: dove va indicato “il valore all’inizio del periodo d’imposta o al primo giorno di detenzione dell’attività”;

- colonna 8 “Valore finale”: qui va inserito “il valore al termine del periodo di imposta ovvero al termine del periodo di detenzione dell’attività” (le istruzioni del modello Redditi PF 2023 precisano che in questa colonna “per i conti correnti e libretti di risparmio va indicato il valore medio di giacenza”, che però, come detto, è una diversa situazione);

- colonna 10 “Giorni (IVAFE)”: dove va indicato “il numero di giorni di detenzione”, che sarà 365 oppure un numero minore se il conto di trading è stato aperto o chiuso durante l’anno fiscale;

- colonna 11 “IVAFE” e colonna 15 “IVAFE dovuta”: dove sarà riportato il valore dell’IVAFE dovuta calcolata moltiplicando il “Valore finale”, indicato in colonna 8, per l’aliquota dello 0,20%, rapportato al periodo di possesso e alla percentuale di detenzione del conto, rispettivamente al lordo e al netto di eventuali crediti di imposta;

- colonna 18 “Vedere istruzioni”: andrà indicato un codice diverso a seconda del quadro reddituale compilato in relazione al conto di trading oggetto di monitoraggio fiscale; di conseguenza i codici saranno differenziati a seconda del tipo di attività finanziaria esercitata e dell’eventuale inattività del conto; nello specifico sarà da indicare il codice:

- in caso di compilazione del quadro RL;

- in caso di compilazione del quadro RM;

- in caso di compilazione del quadro RT;

- in caso di compilazione di due o più quadri (tra RL, RM e RT);

- “nel caso in cui i redditi relativi ai prodotti finanziari verranno percepiti in un successivo periodo d’imposta ovvero se i predetti prodotti finanziari sono infruttiferi”: le istruzioni del modello Redditi PF 2023 precisano che in questa situazione “è opportuno che gli interessati acquisiscano dagli intermediari esteri documenti o attestazioni da cui risulti tale circostanza”.

In tema di Criptovalute ti suggeriamo:

- Criptovalute e dichiarazione dei redditi (eBook2023)

- Criptovalute e dichiarazione dei redditi ( Libro di carta )

- Monitoraggio fiscale e compilazione del Quadro RW: corso online 11.07.2024

- Dichiarazione lavoratori frontalieri e lavoratori all’estero - Corso Online del 06/06/2024

Oppure, per avere una visione generale sul tema, ti consigliamo l'eBook:

3) La liquidazione dell’IVAFE

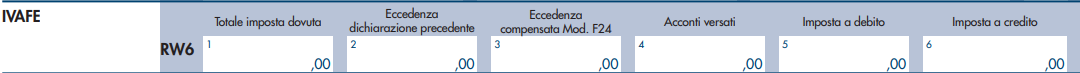

La predisposizione del quadro RW termina con la compilazione del rigo RW6, denominato “IVAFE”, e dedicato alla liquidazione dell’imposta; qui saranno indicati il totale dell’imposta dovuta, da cui stornare gli eventuali acconti versati, e l’importo finale a credito o a debito.

Le istruzioni del modello Redditi PF 2023 precisano che l’eventuale imposta dovuta sarà versata solo se il saldo della colonna 5 “Imposta a debito” del rigo RW6 sarà di importo maggiore di euro 12; il versamento si effettuerà con modello F24 utilizzando il codice tributo 4043.

Il presente articolo è un estratto dell’omonima Circolare del giorno di prossima pubblicazione.