Definite le norme che regolano la fase transitoria del CBAM che prenderà avvio dal prossimo 1° ottobre.

Pubblicato in Gazzetta Europea del 15 settembre il Regolamento UE 1773/2023

Leggi anche Dumping ambientale: le regole europee con CBAM

L'articolo continua dopo la pubblicità

Ti consigliamo:

1) Aggiornamento avvio fase transitoria Carbon Border Adjustment Mechanism

Lo scorso 17 agosto la Commissione europea ha adottato le disposizioni che andranno a regolare la fase transitoria per l’applicazione del Carbon Border Adjustment Mechanism (CBAM).

Tale fase decorrerà dal 1° ottobre 2023 e si concluderà il 31 dicembre 2025.

Durante tale periodo sarà richiesto agli importatori un obbligo di rendicontazione, solo successivamente, avrà un impatto finanziario.

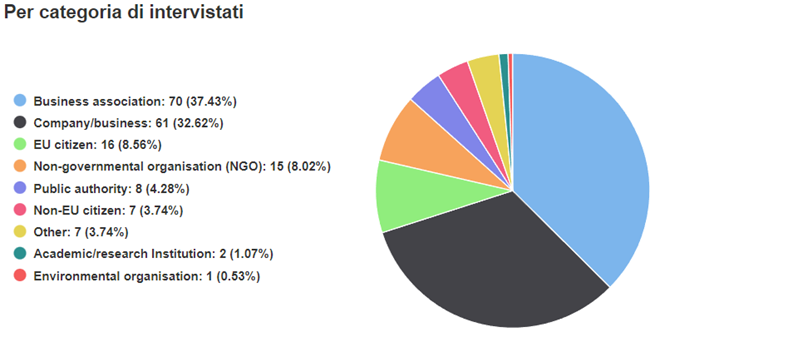

La Commissione europea già a partire dallo scorso 13 giugno ha avviato una fase di consultazione pubblica (conclusasi l’11 luglio) dalla quale sono emersi 187 feedback (di cui solo 2 da parte dell’Italia).

Nella figura[1] di seguito riportata emerge la sintesi del risultato della consultazione.

Per aiutare sia gli importatori che i produttori di paesi terzi, la Commissione ha anche pubblicato una guida pratica relativa alla fase transitoria.

Per aiutare sia gli importatori che i produttori di paesi terzi, la Commissione ha anche pubblicato una guida pratica relativa alla fase transitoria.

Allo stesso tempo, la Commissione ha precisato che sono attualmente in fase di sviluppo strumenti informatici dedicati e volti ad aiutare gli importatori a eseguire e a riportare correttamente i dati da trasmettere, nonché materiali di formazione, webinar e tutorial per supportare le imprese quando inizierà la fase transitoria.

Si ricorda che in questa prima fase transitoria gli importatori di merci che rientrano nel CBAM o i loro rappresentanti doganali indiretti saranno tenuti a presentare alla Commissione una relazione trimestrale, in cui sono specificati:

- la quantità totale di ciascun tipo di merce CBAM importata nel trimestre;

- le emissioni di CO2 incorporate in tali merci;

- gli eventuali costi sostenuti nel Paese di origine in relazione a tali emissioni.

Dunque, con l’avvio della fase transitoria, agli importatori verrà chiesto di raccogliere i dati del quarto trimestre a partire dal 1° ottobre 2023, per cui la loro prima relazione dovrà essere presentata entro il 31 gennaio 2024.

Ti potrebbero interessare:

- Obblighi connessi agli scambi intra UE beni e servizi

- Fatturazione elettronica 2024 operazioni con l'estero

- Importazioni ed esportazioni 2025 (eBook)

- IVA Estero 2024 - libro di carta

- Acquisti e vendite con l'estero - Consulenza diretta

- Fatturazione elettronica forfetari (eBook 2022)

- Autofatture (eBook)

- Triangolazioni comunitarie ed extra comunitarie (eBook)

2) Cos'è CBAM e chi sono i soggetti interessati

Si ricorda che il 16 maggio scorso è stato pubblicato in Gazzetta Ufficiale dell’Unione Europea (GUUE) il testo finale del Regolamento (UE) 2023/956 relativo al meccanismo di adeguamento del carbonio alle frontiere (c.d. Carbon Border Adjustment Mechanism, o “CBAM”).

Il CBAM rappresenta una parte essenziale del pacchetto del programma “Fit for 55”, il quale mira a raggiungere gli obiettivi fissati “dall’European Green Deal”, che ha quale obiettivo quello di ridurre emissioni di gas ad effetto serra del 55% entro il 2030.

In sostanza il CBAM è un meccanismo di compensazione delle emissioni di carbonio incorporate nella merce prodotta fuori dalle frontiere dell’Unione europea, che vengono scontate mediante l’acquisto e l’annuale restituzione di certificati rappresentativi delle emissioni di CO2 (certificati CBAM).

Ha natura regolatoria:

- da una parte verrà applicato indifferentemente lo stesso prezzo del carbonio sia alle importazioni, sia alle imprese EU;

- dall’altro lato la misura è in linea con la tutela del principio di non doppia imposizione.

Troverà applicazione per le merci ad alta intensità di carbonio elencatene all’allegato I del Regolamento (UE) 2023/956.

L’elenco include, in particolare:

- cemento e prodotti in cemento;

- energia elettrica;

- fertilizzanti minerali e chimici;

- prodotti in ferro e acciaio;

- prodotti in alluminio;

- idrogeno.

Tuttavia, è previsto che in futuro l’elenco delle merci CBAM sarà ulteriormente ampliato, con l’obiettivo di includervi, entro il 2030, tutti i prodotti già assoggettati alla normativa ETS.

Pertanto, appare necessario per tutti gli importatori di merci rientranti nelle categorie sopra specificate, visto l’imminente avvio del periodo transitorio, di prepararsi alla gestione degli adempimenti da assolvere.

[1] Dati Commissione europea