Le Entrate in data 5 giugno pubblicano due chiarimenti, tramite faq, sul tax credit beni strumentali 4.0.

Nel dettaglio si replica a due quesiti che chiedono chiarimenti sulla indicazione del bonus in dichiarazione dei redditi 2023 nel caso di:

- investimento prenotato nel 2021 e ultimato nel 2022,

- investimenti effettuati nel 2020 ma interconnesso nel 2022.

Nel dettaglio, le risposte della agenzia datate 5 giugno chiariscono come tali investimenti vadano indicati nella Dichiarazione dei Redditi 2023 e se andavano indicati anche precedentemente con la necessità di una eventuale integrativa.

1) Bonus investimenti 4.0: investimento prenotato e investimento ultimato, come indicarli

Un’impresa nel corso dell’anno 2022, ha completato l’acquisto di un bene strumentale nuovo Transizione 4.0 di cui alla legge n. 232 del 2016 per il quale era stata effettuata la relativa “prenotazione” (ordine vincolante e versamento dell’acconto del 20%) nell’anno precedente 2021.

La stessa impresa ha:

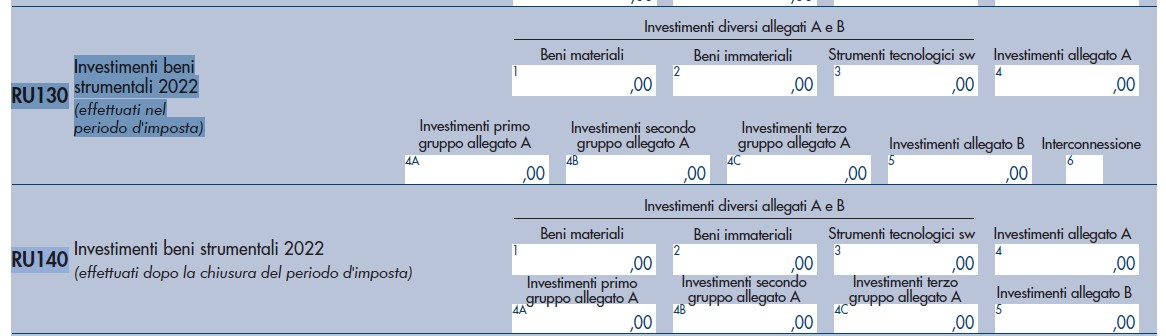

- indicato l’importo del credito d’imposta maturato nel rigo RU5, colonne 2 e 3, del modello Redditi 2022

- riportato l’ammontare dell’investimento effettuato nel rigo RU140 del medesimo modello.

Si domandava se debba indicare nuovamente i medesimi dati nel rigo RU130 del modello Redditi 2023.

Le Entrate sottolineano che le istruzioni del modello Redditi 2022, nel rigo RU140 specificano che andavano indicati gli investimenti effettuati successivamente alla chiusura del periodo d’imposta di riferimento del citato modello (2021) ed entro il 31 dicembre 2022 per i quali entro il 31 dicembre 2021 si era proceduto all’ordine vincolante ed era stato versato l’acconto del 20%.

Il corrispondente credito d’imposta, sebbene non ancora utilizzabile nel citato periodo d’imposta, andava comunque indicato nella colonna 2 del rigo RU5 e poi riportato anche nella colonna 3 del medesimo rigo.

Nel modello Redditi 2023, nel rigo RU130 vanno indicati gli investimenti effettuati nel periodo d’imposta oggetto di tale dichiarazione )(2022) diversi da quelli già esposti nel rigo RU140 del modello Redditi 2022.

Il corrispondente credito d’imposta va indicato nella colonna 1 del rigo RU5 e poi riportato anche nella colonna 3 del medesimo rigo.

Il corrispondente credito d’imposta va indicato nella colonna 1 del rigo RU5 e poi riportato anche nella colonna 3 del medesimo rigo.

La descritta modalità di compilazione consente di evitare che i medesimi investimenti vengano dichiarati due volte (prima nel modello Redditi 2022 e poi nel modello Redditi 2023) con conseguente duplicazione del corrispondente credito d’imposta

2) Bonus investimenti 4.0: come indicare gli investimenti 2020 interconnessi nel 2022

Un’impresa ha effettuato nel periodo d’imposta 2020 uno o più investimenti in beni Transizione 4.0 (di cui all’Allegato A o B della legge n. 232 del 2016), procedendo alla loro interconnessione al sistema aziendale nel 2022.

Veniva domandato se il credito d’imposta maturato a seguito di tali investimenti vada riportato nel Modello Redditi 2021, anche con presentazione di dichiarazione integrativa, oppure nel Modello Redditi 2023.

Le Entrate specificano che, con riferimento alla fattispecie esposta, il credito maturato e l’ammontare degli investimenti realizzati nel 2020 per l’acquisto di beni strumentali di cui all’Allegato A o B della legge n. 232 del 2016 vanno indicati, eventualmente anche mediante presentazione di dichiarazione integrativa, nel modello Redditi 2021.

Tale modalità di compilazione, direttamente desumibile dalle istruzioni del citato modello Redditi 2021 laddove viene precisato che “….nel RU5, colonna 3, va indicato l’ammontare del credito d’imposta maturato nel periodo d’imposta di riferimento della presente dichiarazione….”, prescinde dal fatto che il credito maturato non fosse ancora utilizzabile in attesa dell’interconnessione.