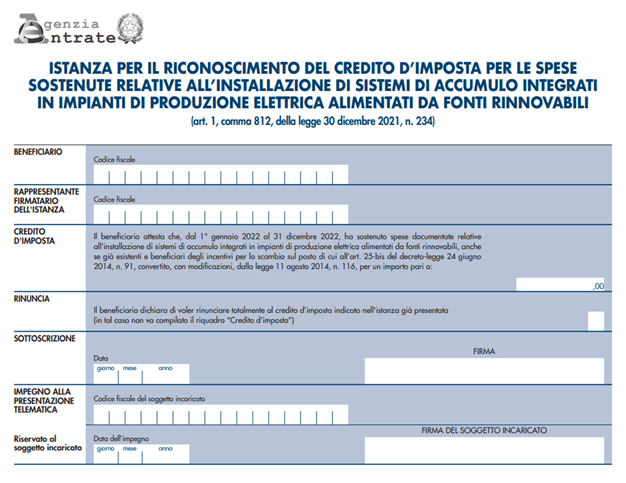

Pubblicato dall’Agenzia delle Entrate il Provvedimento con il modello per l’istanza per il contributo previsto per le persone fisiche che sostengono spese relative all'installazione di sistemi di accumulo integrati in impianti di produzione elettrica alimentati da fonti rinnovabili.

Per approfondire ti consigliamo :

- Le nuove sanatorie edilizie 2024: aggiornamenti, interpretazioni e applicazioni operative - Corso online IN DIRETTA

- Guida pratica al decreto Salva Casa -150 FAQ per risolvere le irregolarità edilizie e la normativa regionale sui sottotetti (eBook 2024)

- Decreto Salva Casa: commento, guida e riflessioni

1) Premessa

L’Agenzia delle Entrate ha pubblicato il Provvedimento 382045 dell’11.10.2022 in merito alla definizione delle modalità, dei termini di presentazione e del contenuto dell’istanza per il riconoscimento del credito d’imposta per le spese sostenute relativamente all'installazione di sistemi di accumulo integrati in impianti di produzione elettrica alimentati da fonti rinnovabili[1].

[1] di cui all’articolo 1, comma 812, della legge 30 dicembre 2021, n. 234

Ti consigliamo:

- Guida alla compravendita immobiliare (eBook 2023)

- Calcolo imposte e agevolazioni acquisto prima casa (Excel)

- Le agevolazioni prima casa (eBook 2023)

- Bonus in edilizia - dalla scelta al contenzioso - carta

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus 110%, Cessione del Credito in continuo aggiornamento

2) Credito installazione sistemi di accumulo integrati in impianti di produzione elettrica alimentati da fonti rinnovabili

Il comma 812 dell’articolo 1 della Legge di bilancio 2022 ha previsto un credito d’imposta a favore delle persone fisiche che, dal 01.01.2022 al 31.12.2022, sostengono spese documentate relative all’installazione di sistemi di accumulo integrati in impianti di produzione elettrica alimentati da fonti rinnovabili, anche se già esistenti e beneficiari degli incentivi per lo scambio sul posto[1].

Con il decreto del Ministro dell’economia e delle finanze 6 maggio 2022 (pubblicato sulla Gazzetta Ufficiale 140 del 17.062022) sono state definite le modalità per l’accesso al credito d’imposta.

Per espressa previsione, il credito d'imposta in commento non è cumulabile con altre agevolazioni di natura fiscale aventi ad oggetto le medesime spese.

In generale, il credito d'imposta riconosciuto è utilizzabile nella dichiarazione dei redditi relativa al periodo d'imposta nel quale sono state sostenute le spese agevolabili, in diminuzione delle imposte dovute.

L'eventuale ammontare del credito d'imposta non utilizzato potrà essere fruito nei periodi di imposta successivi.

[1] di cui all’articolo 25-bis del decreto-legge 24 giugno 2014, n. 91, convertito, con modificazioni, dalla legge 11 agosto 2014, n. 116

Per approfondire ti consigliamo

- Superbonus 2024 (eBook)

- Bonus casa 2024: guida pratica alle detrazioni (eBook)

- Il rischio penale nei Bonus edilizi (eBook 2023)

- Superbonus 110: irregolarità e sanzioni fiscali (eBook)

- Bonus in edilizia - dalla scelta al contenzioso - carta

- Prontuario per il CTU Libro di carta 2023. esempi pratici e formule.

Visita il Focus dedicato alle Ristrutturazioni Edilizie, Superbonus 110%, Cessione del Credito in continuo aggiornamento.

3) Modalità e termini per l’invio dell’istanza

L’istanza deve essere inviata esclusivamente con modalità telematiche:

- direttamente dal contribuente;

- oppure avvalendosi di un soggetto incaricato della trasmissione delle dichiarazioni[1];

mediante il servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate.

A seguito della presentazione dell’istanza è rilasciata, entro 5 giorni, una ricevuta che ne attesta la presa in carico, ovvero lo scarto, con l’indicazione delle relative motivazioni. La ricevuta viene messa a disposizione del soggetto che ha trasmesso l’Istanza, nell’area riservata del sito internet dell’Agenzia delle entrate.

L’istanza deve essere inviata dal 01.03.2023 al 30.03.2023.

Nello stesso periodo è possibile:

- inviare una nuova istanza, che sostituisce integralmente quella precedentemente trasmessa. L’ultima istanza validamente trasmessa sostituisce tutte quelle precedentemente inviate;

- presentare la rinuncia integrale al credito d’imposta precedentemente comunicato.

[1] di cui all’articolo 3, comma 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322 e successive modificazioni

Per approfondire ti consigliamo :

- Le nuove sanatorie edilizie 2024: aggiornamenti, interpretazioni e applicazioni operative - Corso online IN DIRETTA

- Guida pratica al decreto Salva Casa -150 FAQ per risolvere le irregolarità edilizie e la normativa regionale sui sottotetti (eBook 2024)

- Decreto Salva Casa: commento, guida e riflessioni

4) Ammontare del credito di imposta

Ai fini del rispetto del limite complessivo di spesa pari a 3 milioni di euro per l’anno 2022, con provvedimento del Direttore dell’Agenzia delle entrate, da pubblicare entro 10 giorni dalla scadenza del termine di presentazione delle domande, sarà comunicata la percentuale del credito d’imposta spettante a ciascun soggetto.

Ti potrebbero interessare:

- Il nuovo Ebook (Collana Facile per tutti) Guida ai compensi in natura o "Fringe benefits" dipendenti

- il pacchetto Ebook + tool di calcolo Fringe benefits e rimborsi spese 2024 ,vendibili anche singolarmente:

- il libro di carta Welfare aziendale e fringe benefits,

5) Compilazione dell’istanza

Ecco come si presenta l'istanza:

Nel riquadro “Beneficiario” va indicato il codice fiscale del soggetto beneficiario del credito.

Nel riquadro “Rappresentante firmatario dell’istanza” va indicato il codice fiscale dell’eventuale rappresentante legale di minore/interdetto.

Nel riquadro “Credito d’imposta” va distintamente indicato l’importo delle spese documentate, sostenute dal 01.01.2022 al 31.12.2022, relative all’installazione di sistemi di accumulo integrati in impianti di produzione elettrica alimentati da fonti rinnovabili, anche se già esistenti e beneficiari degli incentivi per lo scambio sul posto.

Se il beneficiario, per qualsiasi motivo, vuole rinunciare al credito comunicato, può presentare una rinuncia utilizzando questo stesso modello, barrando la relativa casella. In tal caso, vanno compilati solo i campi del

- codice fiscale del soggetto beneficiario

- dell’eventuale rappresentante firmatario dell’istanza (ed eventualmente i campi relativi all’intermediario delegato).

La rinuncia ha ad oggetto l’intero ammontare del credito d’imposta e può essere trasmessa nello stesso periodo in cui è consentito l’invio dell’istanza.

Nel riquadro “Sottoscrizione” il beneficiario o il rappresentante firmatario dell’istanza devono apporre la firma e riportare nell’apposito campo la data di sottoscrizione.

Infine, nel riquadro “Impegno alla presentazione telematica” il soggetto incaricato della trasmissione dell’istanza deve indicare il codice fiscale, la data dell’impegno alla presentazione telematica e la firma.