Il nuovo Patent Box, consistente in una “Super deduzione” (pari al 110%) dei costi di R&S sostenuti in relazione a determinati beni immateriali, fa il suo ingresso nei modelli dichiarativi 2022 e nelle relative istruzioni.

| Degli stessi autori l'ebook Il nuovo patent box 2022 |

1) Patent box: le spese agevolabili

Le spese cui applicare la maggiorazione del 110% risultano essere le seguenti:

spese per il personale titolare di rapporto di lavoro subordinato, o di lavoro autonomo, o altro rapporto diverso dal lavoro subordinato, direttamente impiegato nello svolgimento delle attività rilevanti. Per le spese di personale relative ai soggetti con rapporto di lavoro subordinato assume rilevanza la retribuzione, al lordo di ritenute e contributi previdenziali e assistenziali, comprensiva dei ratei del trattamento di fine rapporto, delle mensilità aggiuntive, delle ferie e dei permessi, relativa alle ore o alle giornate impiegate nelle attività rilevanti svolte nel periodo d’imposta, incluse le eventuali indennità di trasferta erogate al lavoratore in caso di attività ammissibili svolte fuori sede |

quote di ammortamento, quota capitale dei canoni di locazione finanziaria, canoni di locazione operativa e altre spese relative ai beni mobili strumentali e ai beni immateriali utilizzati nello svolgimento delle “attività rilevanti” |

spese per servizi di consulenza e servizi equivalenti inerenti esclusivamente alle attività di R&S “rilevanti” |

spese per materiali, forniture e altri prodotti analoghi impiegati nelle medesime attività agevolabili |

spese connesse al mantenimento dei diritti su beni immateriali agevolati, al rinnovo degli stessi a scadenza, alla loro protezione, anche in forma associata, e quelli relativi alle attività di prevenzione della contraffazione e alla gestione dei contenziosi finalizzati a tutelare i diritti medesimi |

| Degli stessi autori l'ebook Il nuovo patent box 2022 |

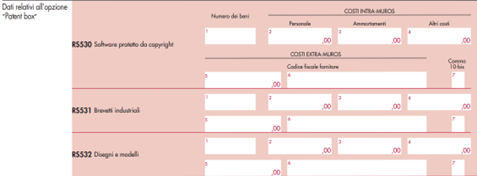

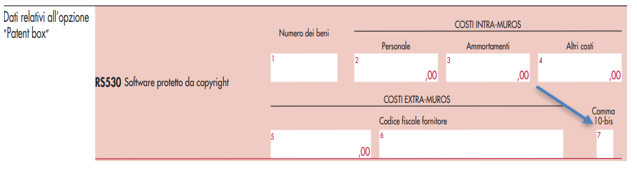

2) indicazione delle spese agevolabili nel Mod. redditi 2022-SC

Non rilevano, ai fini della determinazione delle spese agevolabili, gli effetti derivanti da eventuali rivalutazioni o riallineamenti.

Se le spese agevolabili (fatta eccezione per quelle di cui alla lett. e) si riferiscono solo in parte alle attività rilevanti, le stesse potranno essere maggiorate solo per la quota riferibile a tale utilizzo.

Il provvedimento evidenzia che le spese agevolabili, fermo restando il rispetto dei principi generali di effettività, inerenza e congruità, rilevano nel loro ammontare fiscalmente deducibile e sono imputate, ai fini del calcolo della maggiorazione del 110%, a ciascun periodo di imposta in applicazione dell’art. 109, commi 1 e 2, del TUIR indipendentemente dai regimi contabili e dai principi contabili adottati dall’impresa, nonché dall’eventuale capitalizzazione delle stesse.

Le quote di ammortamento vengono quantificate utilizzando il costo fiscalmente riconosciuto dei beni, determinato ai sensi dell’art. 110, TUIR, ridotto dell’ammontare delle spese capitalizzate che hanno già usufruito, anche in applicazione del meccanismo premiale (consistente nel c.d. recapture delle spese di seguito esposto) della predetta maggiorazione.

| Degli stessi autori l'ebook Il nuovo patent box 2022 |

3) Il “meccanismo premiale” di c.d. recapture delle spese

In applicazione del comma 10-bis dell’art. 6 del D.L. 146/2021, il provvedimento attuativo stabilisce che nel periodo di imposta in cui uno dei beni immateriali agevolabili ottiene un titolo di privativa industriale, la maggiorazione del 110% può essere applicata alle spese sostenute per lo svolgimento delle attività rilevanti che hanno contribuito alla creazione del bene, purché dette spese non siano state sostenute dall’investitore oltre l’ottavo periodo di imposta precedente a quello in cui viene ottenuto il titolo di privativa.

Ai fini del beneficio derivante dal “meccanismo premiale”:

Sono ricomprese | Le spese: a) di ricerca fondamentale indicate all’art. 2, lettera a) del decreto MISE; b) di ideazione e realizzazione del software protetto da copyright |

Non sono ricomprese | Le spese che hanno concorso alla formazione del numeratore del rapporto di cui all’art. 1, comma 42, della legge 23 dicembre 2014, n. 190 (“vecchio” patent box) |

In caso di operazioni straordinarie, anche fiscalmente realizzative, che comportino il trasferimento dell’azienda, o del ramo di azienda, cui sono riferibili le spese oggetto del meccanismo premiale, il diritto di apportare la variazione in diminuzione pari al 110% del loro importo spetta al soggetto che risulti titolare della predetta azienda, o ramo di azienda, nel periodo di imposta in cui viene ottenuto il titolo di privativa industriale.

Il meccanismo del “recapture” opera già con riferimento alle immobilizzazioni immateriali che hanno ottenuto un titolo di privativa industriale nel 2021.

Come è stato infatti chiarito dall’Agenzia delle entrate nell’ambito dell’incontro con la stampa specializzata del 27 gennaio 2022 (c.d. “Telefisco 2022”): “nel caso in cui, per un’immobilizzazione immateriale agevolabile, si ottenga il titolo di privativa industriale nel 2021, ai sensi del comma 10 bis dell’art. 6 del D.L. n. 146/2021, è possibile usufruire della maggiorazione del 110% delle spese sostenute in periodi d’imposta precedenti, in vista della creazione dell’immobilizzazione immateriale agevolabile, purché si tratti di spese sostenute non oltre l’ottavo periodo d’imposta antecedente a quello in cui sia stato ottenuto il titolo di privativa industriale. Pertanto, nel caso prospettato, si potrà applicare il meccanismo del recapture dei costi sostenuti a partire dal 2013”.

| Degli stessi autori l'ebook Il nuovo patent box 2022 |

4) indicazione del “recapture” nel Mod. redditi 2022-SC

Ecco come indicare il recapture nel modello di dichiarazione dei redditi 2022

| Degli stessi autori l'ebook Il nuovo patent box 2022 |

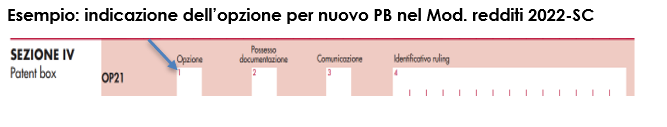

5) Esercizio dell'opzione in dichiarazione

L’opzione per il nuovo patent box:

- è comunicata nella dichiarazione dei redditi relativa al periodo di imposta al quale si riferisce;

- ha durata quinquennale;

- è irrevocabile;

- è rinnovabile.

Il provvedimento elenca, inoltre, alcune casistiche concernenti il c.d. periodo transitorio di cui al comma 10 dell’art. 6, D.L. 146/2021.

Soggetti che hanno presentato, con riferimento al precedente regime PB, un’istanza di ruling o di rinnovo della stessa (ex art. 31-ter, DPR 600/73) | Possono esercitare l’opzione per il nuovo PB previa comunicazione da trasmettersi, tramite PEC o con raccomandata a/r, all’Ufficio presso il quale è pendente la procedura relativa al precedente regime PB, manifestando in maniera irrevocabile l’espressa volontà di rinunciare alla prosecuzione della procedura.

|

Soggetti non rientranti nella precedente ipotesi, che, avendo esercitato l’“opzione PB”, hanno esercitato anche l’“opzione OD” (c.d. regime di autoliquidazione ex D.L. 34/2019) | Possono continuare a fruire del precedente regime patent box fino alla sua naturale scadenza quinquennale. Per tali soggetti non sussiste l’obbligo di esercitare le successive opzioni OD annuali.

|

Soggetti non rientranti nelle precedenti ipotesi che intendono optare per il nuovo regime patent box

|

|

I contribuenti non possono esercitare l’opzione PB, neanche relativamente a beni complementari, a decorrere dal periodo d’imposta in corso al 28 dicembre 2021 (quindi dal 2021 per i solari).

| Degli stessi autori l'ebook Il nuovo patent box 2022 |