La fusione rientra nel più vasto fenomeno di concentrazione ed integrazione fra più aziende, rappresentando la forma di aggregazione aziendale più completa con l’unificazione sia giuridica che economica dei soggetti che vi partecipano.

Le PMI, che costituiscono il tessuto economico prevalente del nostro paese, possono trarre da tale tipo di operazione vantaggi più o meno grandi anche secondo il settore di appartenenza.

Ad esempio, l’anno 2021 ha registrato numerose operazioni di fusione ed acquisizione (M&A, Mergers and Acquisition, ) - basta pensare al caso Metro Goldwyn Mayer da parte di Amazon-.

L’ OIC 4 definisce le regole tecnico-contabili interpretando quanto previsto dalla normativa del Codice Civile, artt. 2501-2505 quater.

Si ritraggono qui di seguito alcuni aspetti essenziali per la valutazione e la scelta del tipo di fusione da attuare.

Ti potrebbero interessare gli e-book:

- Cessione e affitto di azienda o di un suo ramo (eBook)

- La liquidazione societaria (eBook)

- Conferimento d'azienda e scambi di partecipazioni Ebook

- La cessione dello studio professionale (eBook)

- Guida rapida alla Valutazione d'azienda (eBook )

- La scissione delle società (eBook )

Ti consigliamo i tools:

1) Gli effettui della fusione: tipologia e natura economica

Secondo il tipo e le finalità, il risultato della fusione potrà essere:

- un complesso aziendale dell’incorporante, ristrutturato a seguito dell’unificazione del proprio patrimonio con quello delle società incorporate, oppure,

- un nuovo complesso produttivo, fusione propria, creato dalla compenetrazione dei patrimoni delle società coinvolte, con la nascita di una nuova entità (newco).

Gli effetti in modo più o meno accentuato si possono ricondurre a:

- la crescita dimensionale dei soggetti coinvolti,

- modifiche di natura organizzativa, patrimoniale/finanziaria e cambiamenti nelle caratteristiche e modalità di svolgimento della gestione, influenzando i piani e programmi aziendali sia a breve che a medio-lungo termine:

- il miglioramento degli aspetti operativi e di gestione (tecnologici, commerciali, produttivi, logistici, amministrativi) o di quelli finanziari

Sotto il profilo della natura economica, la fusione può concretizzare :

- il trasferimento di controllo: è l’ipotesi di un’ operazione di acquisizione d’azienda, assimilabile alla compravendita, o permuta o conferimento d’azienda, con l’individuazione di una parte dominante che funge da acquirente e consegue il controllo sull’azienda unificata . In questo caso la fusione comporta: sempre il trasferimento del controllo delle società incorporate o fuse ed anche la negoziazione (incentrata sui valori economici delle azienda) dei termini dell’operazione fra parti indipendenti appartenenti a gruppi diversi, portatrici di interessi fra loro in contrasto. La fusione configurabile come un’acquisizione d’azienda può non comportare alcuna modifica nella composizione degli organi amministrativi e di controllo dell’incorporante, nel suo oggetto sociale e nella composizione del suo management ma, nella maggior parte dei casi, genera effetti di natura organizzativa (in ambito commerciale, produttivo, finanziario) nonché rilevanti modifiche nelle modalità di svolgimento della gestione.

- la riorganizzazione o ristrutturazione di aziende esistenti, senza che si abbia il trasferimento del controllo delle aziende incorporate. Si tratta di operazioni diffuse nell’ambito del medesimo gruppo di imprese, programmate ed eseguite in base ad un disegno organizzativo concepito dalla capogruppo, che coinvolge solo aziende del gruppo, per cui non si ha un trasferimento del controllo e non si determina una negoziazione economica fra gruppi portatori di interessi contrastanti. L’operazione, in quest’ipotesi, riguarda due o più soggetti controllati, anche indirettamente, da un solo socio e può comportare la creazione di nuove entità (fusione propria) anch’esse assoggettate al controllo del medesimo. Appartiene a questa categoria anche l’operazione di incorporazione di una controllata al 100% da parte della controllante-capogruppo;

- l’ unione fra aziende di dimensioni e valori economici sostanzialmente uguali, attraverso la quale si ottiene una partecipazione ed una gestione paritetica dell’azienda unificata, senza nessuna figura dominante.

Della stessa autrice ti consigliamo:

- Rendicontazione non finanziaria e modello business PMI

- e ti consigliamo anche Operazioni straordinarie di riorganizzazione aziendale

Offerta Formativa 2023: Corsi Accreditati dal MEF e dal Consiglio Nazionale dei dottori Commercialisti

2) Effetti giuridici ai sensi degli artt. 2501-2505 – quater, Codice Civile ed i documenti contabili.

Sotto il profilo giuridico, il codice civile prevede le seguenti ipotesi:

a) l’estinzione o la c.d. perdita di individualità delle società incorporate o fuse in quanto viene non essendo distinti centri di imputazione di situazioni e rapporti giuridici. Nella fusione propria, all’estinzione delle società fuse, si accompagna la nascita di una nuova società;

b) il trasferimento all’incorporante o alla società risultante dalla fusione, dell’intero patrimonio delle società incorporate o fuse e della totalità dei rapporti giuridici che ad esse fanno capo (ipotesi questa di successione universale);

c) la conversione delle partecipazioni, il concambio di azioni o quote, di cui erano titolari i soci delle società incorporate o fuse in equivalenti partecipazioni, ossia in partecipazioni di uguale valore reale, nella società incorporante o risultante dalla fusione, con il conseguente annullamento delle azioni o quote nelle prime e la loro sostituzione con azioni e quote nella seconda.

L’equivalenza economica è dunque misurata dal c.d. rapporto di cambio, il quale è definito come il prezzo delle azioni o quote delle società estinte in termini di azioni o quote della società incorporante o risultante dalla fusione[1].

I documenti contabili caratteristici del procedimento di fusione sono i seguenti:

- situazione patrimoniale riferita ad una data non anteriore di oltre centoventi giorni al giorno in cui il progetto di fusione è depositato presso la sede della società (art. 2501-quater del Codice Civile);

- in alternativa, tale situazione patrimoniale può essere sostituita dal bilancio dell’ultimo esercizio, se questo è stato chiuso non oltre sei mesi prima del deposito del progetto di fusione nella sede della società;

- tutti i documenti contabili ed extracontabili necessari per la determinazione del rapporto di cambio;

- i bilanci e le situazioni contabili di chiusura della società incorporata o fusa;

- primo bilancio successivo alla fusione (art. 2504-bis del Codice Civile), ossia bilancio di apertura;

- primo bilancio d’esercizio successivo alla fusione.

[1] Si ricorda che, la conversione delle partecipazioni è un elemento naturale ma non essenziale della fusione e non comporta sempre un concambio fra azioni e quote. Per esempio, il concambio non è determinato quando l’incorporante è unico socio dell’incorporata e conseguentemente, a seguito della fusione, la partecipazione nell’incorporata si estingue, oppure quando sia

Della stessa autrice ti consigliamo:

3) Un caso esemplificativo stati patrimoniali pre e post fusione.

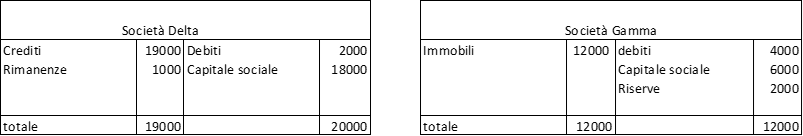

Si ipotizza una fusione tra due società indipendenti, Delta e Gamma non legate da rapporti di partecipazione:

- la società Delta che incorpora la società Gamma.

Alla data di efficacia della fusione presentano i seguenti stati patrimoniali.

Delta, costituita recentemente, ha un capitale economico pari al suo capitale sociale, mentre Beta evidenzia un plusvalore sugli immobili pari a 1.000 euro.

Delta, costituita recentemente, ha un capitale economico pari al suo capitale sociale, mentre Beta evidenzia un plusvalore sugli immobili pari a 1.000 euro.

Per cui i rispettivi capitali economici, tenuto in considerazione la plusvalenza sono:

- Delta: 18.000,

- Gamma: 9.000

nell’ipotesi in cui entrambe le società hanno azioni del valore nominale unitario, pertanto la quota di partecipazione dei soci di Gamma

(società incorporata) al capitale sociale di Delta (società incorporante) è funzione dei rispettivi capitali economici ed è determinata dalla seguente proporzione:

- 9.000 : ( 9.000+18.000)= 33,33%.

Il capitale sociale di Delta sarà, pertanto, aumentato di 9.000, un importo derivante dalla seguente proporzione:

- 6.000 : ( 1- 33,33%) = 9.000.

Gamma, dopo la fusione e prima dell’imputazione del disavanzo, presenterà la seguente situazione:

Società Delta |

| ||

Crediti | 19.000 | Debiti | 6000 |

Rimanenze | 1.000 | Capitale sociale | 27000 |

Immobili | 12000 |

| |

Disavanzo | 1000 |

| |

totale | 33000 | 33000 | |

Il corretto trattamento del disavanzo si effettua attraverso l’esame dei documenti contabili:

- relazioni degli amministratori, degli esperti e del professionista che ha valutato le società,

- dei bilanci degli ultimi esercizi, nonché della situazione patrimoniale ex art 2501-quater e del bilancio di chiusura dell’incorporata.

Per completezza, si aggiunge che, considerato che la plusvalenza rilevata sugli immobili (in ipotesi, fabbricati industriali ammortizzabili) crea, ai fini fiscali, una differenza temporanea imponibile che comporta la rilevazione delle imposte differite, supponendo che

- il tasso complessivo di imposta (Ires-Irap) sia pari al 37,5%

- e che il valore corrente degli immobili sia superiore a 13.000, che consenta, quindi, l’iscrizione di una plusvalenza di 1.600, nella situazione patrimoniale post-fusione (bilancio di apertura) dell’incorporante,

gli immobili saranno esposti per il valore di 13.600, mentre al passivo si rappresenta il fondo imposte differite di 600 (pari al 37,5% di 1.600).

In tal modo, la rivalutazione complessiva del patrimonio netto della società incorporata sarà pur sempre mantenuta nei limiti del disavanzo di 1.000.

Della stessa autrice ti consigliamo: