Il 31 ottobre 2024 scade il termine per la presentazione dell’istanza per il riversamento volontario per gli indebiti utilizzi in compensazione del credito d'imposta per investimenti in attività di ricerca e sviluppo, termine che era stato prorogato dal decreto legge del 29.03.2024 n. 39 (c.d. Blocca crediti edilizi) convertito nella Legge n. 67 del 23.05.2024.

Per i soggetti che hanno già presentato il modello di accesso e non hanno ancora effettuato il versamento dell’unica o prima rata potevano scegliere di revocare l’adesione entro il 30 settembre 2024, successivamente alla revoca, ed entro il termine del 31 ottobre 2024, è possibile sempre presentare una nuova istanza.

Non ci sono modifiche alla procedura di riversamento, ma sarà necessario aggiornare il relativo modulo di istanza e le istruzioni.

Questa è una proroga opportuna poiché nei prossimi mesi sarà possibile definire meglio la distinzione tra crediti inesistenti e non spettanti.

In breve:

- la scadenza per la presentazione della domanda di accesso alla procedura di sanatoria viene prorogata al 31 ottobre 2024 (in luogo del 30 giugno, scadenza già precedentemente posticipata con il collegato alla Legge di Bilancio 2024)

- la scadenza per il pagamento delle somme o della prima rata rimane il 16 dicembre 2024.

La procedura di riversamento del credito per la ricerca e sviluppo comporta la cancellazione delle sole sanzioni, degli interessi e l'impunità per il reato di compensazione indebita, e riguarda le attività di ricerca e sviluppo svolte in periodi di imposta successivi al 31 dicembre 2014 e fino al periodo di imposta in corso al 31 dicembre 2019.

| Ti segnaliamo Credito imposta R&S: certificazione costi del revisore Kit operativo di supporto per il revisore per il rilascio della certificazione del credito di imposta di ricerca e sviluppo (contenente 1 file in pdf e 4 file in formato word personalizzabili). |

Ma vediamo come funziona il riversamento

Ricordiamo che la procedura di riversamento spontaneo, di regolarizzare, senza addebito di sanzioni ed interessi, gli indebiti utilizzi in compensazione del credito d’imposta per investimenti in attività di ricerca e sviluppo, di cui all'articolo 3 del decreto legislativo 145/2013, è stata prevista dall'articolo 5, commi da 7 a 12, del DL 146/2021, convertito dalla L. 215/2021.

La sanatoria riguarda i crediti maturati negli esercizi 2015-2019 e utilizzati in compensazione F24 fino al 22.10.2021.

La norma consente di sanare:

- il calcolo di crediti su attività in tutto o in parte non qualificabili come attività di R&S, ma comunque effettivamente svolte (non si possono sanare crediti derivanti da condotte fraudolente ad esempio derivanti da attività di R&S oggettivamente o soggettivamente simulate);

- l’errata applicazione del comma 1-bis dell’articolo 3 del decreto-legge 23 dicembre 2013, n. 145, in maniera non conforme;

- eventuali errori nella quantificazione o nell’individuazione delle spese ammissibili in violazione dei principi di pertinenza e congruità;

- eventuali errori nel calcolo della media storica di riferimento (2012-2013-2014).

La sanatoria è preclusa per il riversamento dei crediti già accertati con un atto di recupero crediti o con altri provvedimenti impositivi, divenuti definitivi alla data del 22 ottobre 2021.

L'articolo continua dopo la pubblicità

Per la verifica degli indicatori e la valutazione di convenienza della sanatoria ti segnaliamo il nostro foglio di calcolo excel Sanatoria credito di imposta Ricerca e Sviluppo (Excel)

1) Sanatoria bonus R&S: soggetti ammessi e regole per il riversamento spontaneo

La procedura è riservata ai soggetti che intendono riversare il credito maturato in uno o più periodi di imposta:

- a decorrere da quello successivo a quello in corso al 31 dicembre 2014

- e fino a quello in corso al 31 dicembre 2019

- e utilizzato indebitamente in compensazione alla data del 22 ottobre 2021,

che si trovano in almeno una delle seguenti condizioni:

- hanno realmente svolto, sostenendo le relative spese, attività in tutto o in parte non qualificabili come attività di ricerca o sviluppo ammissibili nell’accezione rilevante ai fini del credito d’imposta;

- hanno applicato il comma 1-bis dell’articolo 3 del decreto, in maniera non conforme a quanto dettato dalla diposizione d’interpretazione autentica recata dall’articolo 1, comma 72, della legge 30 dicembre 2018, n. 145;

- hanno commesso errori nella quantificazione o nell’individuazione delle spese ammissibili in violazione dei principi di pertinenza e congruità;

- hanno commesso errori nella determinazione della media storica di riferimento.

L’adesione alla procedura garantisce la non punibilità dei delitti di cui all’articolo 10- quater del Decreto legislativo 10 marzo 2000, n. 74.

Soggetti esclusi

La procedura non può essere utilizzata qualora il credito d'imposta sia il risultato di condotte fraudolente, di fattispecie oggettivamente o soggettivamente simulate, di false rappresentazioni della realtà basate sull'utilizzo di documenti falsi o di fatture che documentano operazioni inesistenti, nonché nelle ipotesi in cui manchi la documentazione idonea a dimostrare il sostenimento delle spese ammissibili al credito d’imposta.

Come si perfeziona la sanatoria

Per accedere alla sanatoria occorre presentare all'Agenzia delle Entrate, la richiesta di accesso alla procedura di riversamento spontaneo, utilizzando l'apposito modello che dovrà essere aggiornato (quello precedente è stato approvato con Provvedimento del 01.06.2022 n. 188987), esclusivamente in via telematica entro il 31 ottobre 2024 e provvedere al versamento dell'importo della regolarizzazione, tramite modello F24 entro i seguenti termini:

- in un’unica soluzione entro il 16 dicembre 2024,

- oppure in tre rate annuali di pari importo con applicazione degli interessi al tasso legale (dal 17.12.2024), da corrispondere entro:

- il 16 dicembre 2024 la prima rata,

- il 16 dicembre 2025 la seconda rata,

- e il 16 dicembre 2026 la terza rata.

Per calcolare l'importo da riversare e determinare i benefici della sanatoria, abbiamo elaborato un utile tool in excel Sanatoria credito di imposta Ricerca e Sviluppo (Excel) che consente di:

|

2) Sanatoria bonus R&S: verifica degli indicatori di anomalia

L'Agenzia delle Entrate ha già iniziato a diramare alcune lettere di avviso ai contribuenti segnalando alcune possibili “anomalie” nell’utilizzo in compensazione dei crediti R&S, avvisando della possibilità del riversamento spontaneo.

Riportiamo una lettera di esempio di avviso dell'Agenzia, tratta da un caso reale.

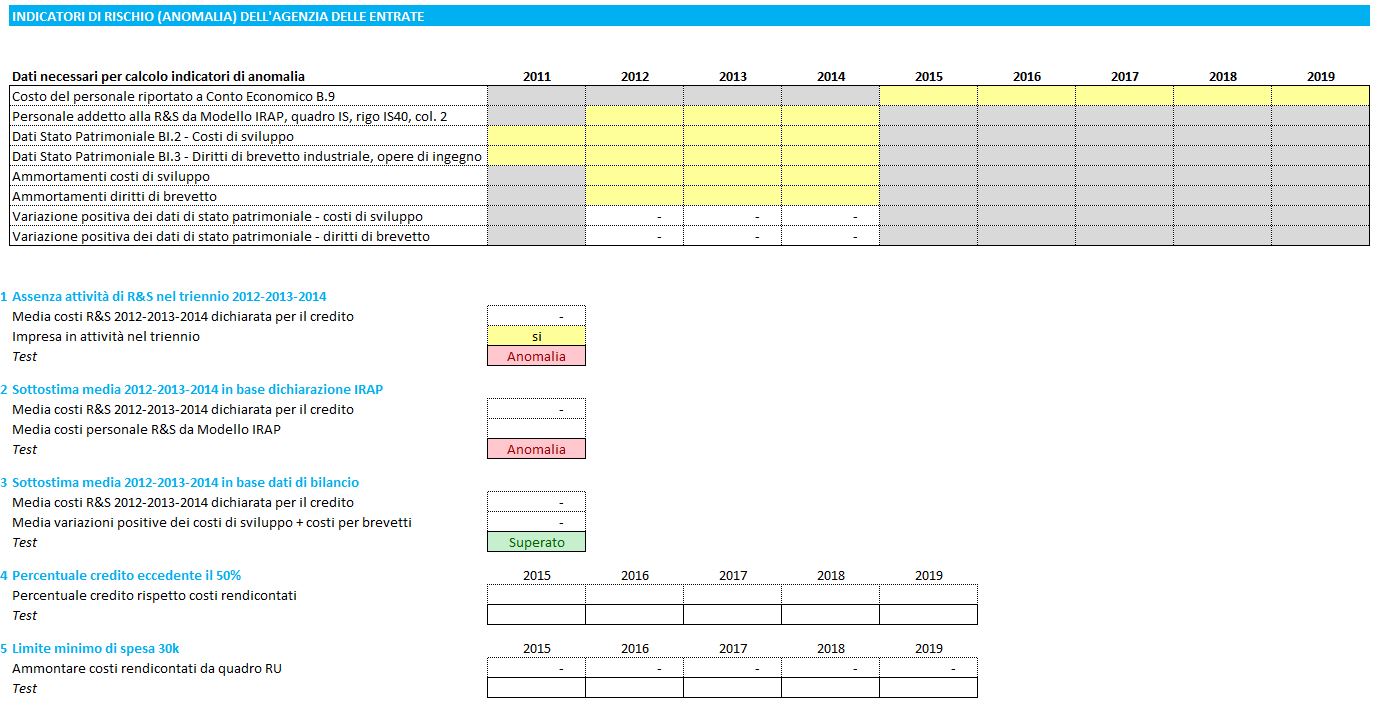

In particolare, l’Agenzia utilizzando i dati fiscali in suo possesso (Quadro RU dichiarazione dei redditi, quadro RS modello IRAP, dati di bilancio ecc.) determina alcuni indicatori sintomatici (indicatori di rischio) del possibile utilizzo indebito del credito d’imposta in argomento.

A seguito di questo, abbiamo elaborato un utile tool in excel Sanatoria credito di imposta Ricerca e Sviluppo (Excel) che consente di:

|

Sono 9 gli indicatori utilizzati dall’amministrazione finanziaria:

- Assenza attività di R&S nel triennio 2012-2013-2014

- Sottostima media costi 2012-2013-2014 in base alla dichiarazione IRAP (rispetto ai dati riportati nel quadro IS rigo IS4 “personale addetto alla R&S”);

- Sottostima media 2012-2013-2014 in base dati di bilancio (rispetto alle variazioni positive rilevate per le immobilizzazioni immateriali “costi di sviluppo” e “brevetti”)

- Percentuale credito eccedente il 50% rispetto ai costi sostenuti

- Limite di spesa annuo in R&S (rilevato dal quadro RU) inferiore a 30 mila Euro

- Verifica eccedenza spesa in R&S rispetto al triennio di media

- Incidenza elevata (>95%) del costo personale addetto alla R&S sul totale costi rendicontati R&S

- Incidenza elevata del costo personale addetto alla R&S rispetto al totale costo personale di bilancio

- Mancata compilazione quadro RU.

| L'immagine è tratta dal nostro tool in excel Sanatoria credito di imposta Ricerca e Sviluppo (Excel) per la valutazione di convenienza della sanatoria del credito d'imposta R&S per gli anni 2015-2019 (ex. Art. 5 DL 146/2021) |

3) Sanatoria bonus R&S: i codici tributo per il riversamento spontaneo

Con risoluzione n. 34/E del 05.07.2022 l’Agenzia delle Entrate ha reso noti i codici tributo per il riversamento spontaneo del credito d’imposta ricerca e sviluppo, come segue:

Codice | Denominazione |

8170 | “Riversamento spontaneo del credito d’imposta per attività di ricerca e sviluppo - articolo 5, commi da 7 a 12, del decreto-legge 21 ottobre 2021, n. 146 – UNICA SOLUZIONE” |

8171 | “Riversamento spontaneo del credito d’imposta per attività di ricerca e sviluppo - articolo 5, commi da 7 a 12, del decreto-legge 21 ottobre 2021, n. 146 – PRIMA RATA” |

8172 | “Riversamento spontaneo del credito d’imposta per attività di ricerca e sviluppo - articolo 5, commi da 7 a 12, del decreto-legge 21 ottobre 2021, n. 146 – SECONDA RATA” |

8173 | “Riversamento spontaneo del credito d’imposta per attività di ricerca e sviluppo - articolo 5, commi da 7 a 12, del decreto-legge 21 ottobre 2021, n. 146 – TERZA RATA” |

L’Amministrazione finanziaria precisa poi che, in caso di pagamento rateale, gli interessi sono versati unitamente all’importo dovuto con la seconda e la terza rata.

Ti consigliamo il nostro utile tool in excel Sanatoria credito di imposta Ricerca e Sviluppo (Excel) che consente di:

|