Nella dichiarazione modello Redditi 2022 riguardante il periodo d'imposta 2021 occorre indicare gli investimenti effettuati entro il 31.12.2021 che usufruiscono del credito di imposta per investimenti in beni strumentali.

A scopo di monitoraggio occorre indicare anche gli investimenti “prenotati” entro la fine dell’anno 2021 per usufruire delle aliquote del credito di imposta più favorevoli rispetto a quelle del 2022.

Le condizioni per usufruire di questo credito di imposta occorre il rispetto delle seguenti condizioni:

- accettazione dell’ordine entro il 31.12.2021

- pagamento entro la stessa data di almeno il 20% di acconto rispetto al costo dell’investimento la cui consegna sarà effettuata entro il 31.12.2022.

Si sottolinea che il termine di consegna inizialmente previsto per il 30.06.2022 è stato prorogato a fine anno dalla legge di conversione del DL milleproroghe.

| Questo articolo è un estratto della Circolare del Giorno 115 del 20 maggio 2022: Il credito di imposta per investimenti in beni strumentali nel modello redditi disponibile anche nell'abbonamento alla Circolare del Giorno di FIscoetasse Sullo stesso argomento segnaliamo l'e-book Credito di imposta beni strumentali (eBook 2022) e il foglio di calcolo Credito di imposta beni strumentali (Excel 2022) |

1) Credito di imposta investimenti beni strumentali 2021: le diverse aliquote

Gli investimenti in beni strumentali effettuati nell’anno 2021 possono usufruire di un credito di imposta con aliquota differente a seconda della tipologia di investimento e dei tempi di effettuazione.

Il “momento di effettuazione” dell’investimento segue le regole di competenza previste dal Tuir, pertanto:

- per i beni mobili:

- la data della consegna o spedizione, ovvero,

- se diversa e successiva, la data in cui si verifica l’effetto traslativo o costitutivo della proprietà o di altro diritto reale, senza tener conto delle clausole di riserva della proprietà.

Credito d’imposta 15%

Per gli investimenti in strumenti e dispositivi tecnologici destinati dall’impresa alla realizzazione di modalità di lavoro agile.

Credito di imposta 10%

Di cui è possibile beneficiare per:

- beni strumentali materiali (diversi da quelli indicati nell’allegato A annesso alla Legge 232/2016), nel limite di 2 milioni di euro;

- beni strumentali immateriali (diversi da quelli indicati nell’allegato B annesso alla Legge n. 232 del 2016) entro il limite di 1 milione di euro.

Lo stesso credito di imposta del 10% è riconosciuto, sugli stessi beni, anche quando gli investimenti sono effettuati entro il 31.12.2022, a condizione che entro la data del 31.12.2021:

- il relativo ordine risulti accettato dal venditore

- e sia avvenuto il pagamento di acconti in misura almeno pari al 20% del costo di acquisizione.

L’art. 3-quater del D.L. 228/2021 (“Decreto Milleproroghe”), inserito dalla legge di conversione 15/2022, ha disposto la proroga dei termini per la consegna dei beni ordinati entro il 31.12.2021, ai fini della fruizione del credito d'imposta per investimenti in beni strumentali, dal 30.06.2022 al 31.12.2022.

Credito di imposta 50%

Spetta per i beni strumentali nuovi materiali 4.0 indicati nell’allegato A annesso alla Legge 232/2016, per la quota di investimenti fino a 2,5 milioni di euro:

- nella misura del 30% per la quota di investimenti superiori a 2,5 milioni e fino a 10 milioni di euro,

- e nella misura del 10% del costo, per la quota di investimenti superiori a 10 milioni di euro e fino al limite massimo di costi complessivamente ammissibili pari a 20 milioni di euro.

Lo stesso credito di imposta del 50% (fino a 2,5 milioni di euro o aliquota più bassa per le altre fasce di investimento) sui medesimi beni è riconosciuto anche quando gli investimenti sono effettuati entro il 31.12.2022 a condizione che entro la data del 31.12.2021:

- il relativo ordine risulti accettato dal venditore

- e sia avvenuto il pagamento di acconti in misura almeno pari al 20% del costo di acquisizione.

Il citato art. 3-quater del D.L. 228/2021 ha disposto la proroga dei termini per la consegna dei beni ordinati entro il 31.12.2021 dal 30.06.2022 al 31.12.2022.

Credito di imposta 20%

- beni immateriali 4.0 compresi nell’allegato B annesso alla Legge 232/2016, nel limite massimo annuale di costi ammissibili pari a 1 milione di euro. Si considerano agevolabili anche le spese per servizi sostenute in relazione all’utilizzo dei beni di cui al predetto allegato B mediante soluzioni con risorse di calcolo condivise e connesse (cosiddette “di cloud computing”), per la quota imputabile per competenza.

| Questo articolo è un estratto della Circolare del Giorno 115 del 20 maggio 2022: Il credito di imposta per investimenti in beni strumentali nel modello redditi disponibile anche nell'abbonamento alla Circolare del Giorno di FIscoetasse Sullo stesso argomento segnaliamo l'e-book Credito di imposta beni strumentali (eBook 2022) e il foglio di calcolo Credito di imposta beni strumentali (Excel 2022) |

Ti consigliamo:

- Chiusura dei conti e redazione del Bilancio 2023 eBook

- Check-list formazione Bilancio d'esercizio 2023

- Bilancio di esercizio 2023 (eBook 2024)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo.

2) Credito di imposta investimenti beni strumentali 2021: indicazione in dichiarazione dei redditi

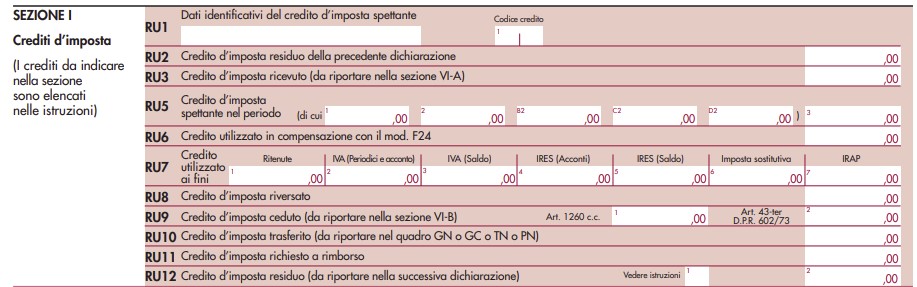

I crediti d’imposta in argomento vanno riportati nei Modelli Redditi 2022 e ad esempio, con riferimento al modello Redditi SC 2022 i crediti di imposta devono essere indicati nel quadro RU Sezione I utilizzando i codici credito di seguito riportati.

| COD RU1 | TIPOLOGIA INVESTIMENTO E RIFERIMENTO LEGGE | DECORRENZA UTILIZZO E CODICE F24 |

| L3 | per gli investimenti in beni strumentali nuovi materiali e immateriali di cui all’art. 1, comma 1054 della Legge 178/2020 beni diversi da quelli ricompresi negli allegati A e B alla Legge 232/2016 | Il credito d’imposta è utilizzabile a decorrere dall’anno di entrata in funzione dei beni Per la compensazione tramite il modello F24, va utilizzato il codice tributo “6935” |

| 2L | per gli investimenti in beni materiali strumentali nuovi di cui all’art. 1, comma 1056 della Legge 178/2020 beni di cui all’allegato A alla Legge 232/2016 | l credito d’imposta è utilizzabile a decorrere dall’anno di avvenuta interconnessione dei beni Per la compensazione tramite il modello F24, va utilizzato il codice tributo “6936” |

| 3L | per gli investimenti in beni immateriali strumentali nuovi di cui all’art. 1, comma 1058 della Legge 178/2020 | l credito d’imposta è utilizzabile a decorrere dall’anno di avvenuta interconnessione dei beni |

| 3L | beni di cui all’allegato B alla Legge 232/2016 | per la compensazione tramite il modello F24 va utilizzato il codice tributo “6937” |

Nella sezione I possono essere compilati i righi RU2, RU3, RU5 colonna 3, RU6, RU8, RU10 e RU12

Ti potrebbe interessare: