Con le risposte rese nell’ambito dell’incontro con la stampa specializzata (c.d. “Telefisco 2022”), l’Agenzia delle Entrate ha fornito diversi chiarimenti concernenti gli aspetti applicativi dell’ACE innovativa 2021, anche ai fini del coordinamento tra tale agevolazione (limitata al 2021) e la disciplina dell’ACE “ordinaria”.

I nuovi modelli dichiarativi 2022 (per l’anno d’imposta 2021), così come le relative istruzioni, sono stati aggiornati per tenere conto del nuovo incentivo anche alla luce dei predetti chiarimenti.

| Degli stessi autori ACE ordinaria e ACE innovativa 2021 (eBook) Disciplina ACE, soggetti beneficiari, presupposti, e determinazione della base ACE per i soggetti IRES e IRPEF e chiarimenti di Telefisco. Ti segnaliamo anche il Tool excel ACE e Super ACE 2021 (Excel in Cloud) per il calcolo della deduzione Super ACE, maggiorata per il periodo di imposta 2021 nonché dell’ACE ordinaria ove previsto |

Ti consigliamo la circolare del giorno n.85 Le novità del modello Redditi SP 2024

Visita il focus sulle Speciale Dichiarazioni fiscali - Raccolta di documenti in pdf, guide professionali rivolte ad aziende e consulenti, Circolari, fogli di calcolo e libri di carta sulle Dichiarazioni fiscali

Potrebbe interessarti anche Modello IVA 2024 (Foglio Excel)

1) ACE innovativa 2021

L’art. 19, commi 2-7, del D.L. 25 maggio 2021, n. 73 (c.d. “Decreto Sostegni Bis”[) convertito con modificazioni, dalla legge 23 luglio 2021, n. 106, ha introdotto un rafforzamento dell’Aiuto alla Crescita Economica (ACE) denominato “ACE innovativa 2021” (c.d. Super ACE), di carattere transitorio in quanto circoscritto al solo periodo d’imposta successivo a quello in corso al 31 dicembre 2020 (2021 per i soggetti con esercizio coincidente con l’anno solare).

L’incentivo prevede l’applicazione di un coefficiente di remunerazione del 15% su una variazione in aumento del capitale proprio che rileva per un importo massimo di 5 milioni di euro (indipendentemente dall’importo del patrimonio netto risultante dal bilancio).

II merito alle modalità di fruizione del beneficio, il comma 3 dell’art. 19 del D.L. 73/2021, convertito, prevede, oltre alla ordinaria deduzione del rendimento nozionale dal reddito complessivo netto ai fini IRPEF o IRES, anche la possibilità di fruire anticipatamente del beneficio sotto forma di credito d’imposta, e quindi con la possibilità di utilizzarlo:

- in compensazione senza limiti di importo;

- chiesto a rimborso, o

- ceduto, con facoltà di successiva cessione del credito ad altri soggetti.

La fruizione del beneficio sotto forma di credito d’imposta è subordinata ad una preventiva comunicazione da effettuarsi all’Agenzia delle entrate, sulla base del modello e con le modalità previste dal provvedimento attuativo pubblicato dalla medesima Agenzia delle entrate in data 17 settembre 2021.

Nell’ambito dell’incontro con la stampa specializzata (c.d. “Telefisco 2022”) del 27 gennaio, l’Agenzia delle entrate ha fornito diversi chiarimenti su molteplici aspetti applicativi concernenti la Super ACE.

In data 31 gennaio 2022 sono stati pubblicati i provvedimenti che approvano i nuovi modelli dichiarativi 2022, con le relative istruzioni, per le persone fisiche, gli Enti non commerciali, le Società di persone, le Società di capitali, Irap e Consolidato nazionale mondiale.

Le novità in tema di ACE sono contenute nel quadro RS, che è stato oggetto di significative modifiche al fine di accogliere, oltre ai dati relativi alla disciplina “ordinaria”, i calcoli per la determinazione dell’ACE Innovativa 2021, oltreché per gestire la fruizione alternativa del beneficio sotto forma di credito d’imposta.

| Degli stessi autori ACE ordinaria e ACE innovativa 2021 (eBook) Disciplina ACE, soggetti beneficiari, presupposti, e determinazione della base ACE per i soggetti IRES e IRPEF e chiarimenti di Telefisco. Ti segnaliamo anche il Tool excel ACE e Super ACE 2021 (Excel in Cloud) per il calcolo della deduzione Super ACE, maggiorata per il periodo di imposta 2021 nonché dell’ACE ordinaria ove previsto |

2) ACE innovativa 2021: compilazione quadro RS modello RedditiSC2022

Prendendo a riferimento il prospetto contenuto nel quadro RS del modello “Redditi 2022 – SC”, lo stesso si compone di 4 righi:

- RS112A in cui vanno indicati i dati relativi agli importi per i quali si fruisce dell’ACE Innovativa 2021, ex art. 19, comma 2, D.L. 73/2021;

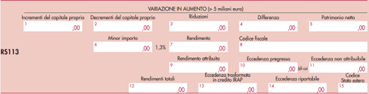

- RS113, in cui si riportano i dati relativi alla disciplina dell’Ace ordinaria, ex art. 1, D.L. n. 201/2011;

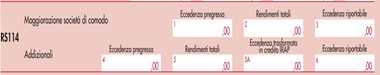

- RS114, ai fini della maggiorazione per le società di comodo (ex art. 2, comma 36-quinquies, D.L. n. 138/2011) e ai fini delle addizionali IRES (ex art. 1, comma 65, legge n. 208/2015, o art. 1, comma 716, legge n. 160/2019);

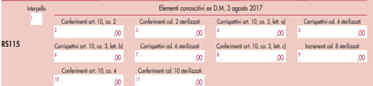

- RS115, riportante gli elementi conoscitivi ex D.M. 3 agosto 2017, in caso di fruizione dell’agevolazione ACE in presenza di operazioni potenzialmente rientranti nel capo di applicazione delle disposizioni antielusive specifiche di cui all’art. 10 del Decreto ACE ed in assenza di istanza di interpello, o con interpello presentato ma in assenza di risposta positiva.

| Degli stessi autori ACE ordinaria e ACE innovativa 2021 (eBook) Disciplina ACE, soggetti beneficiari, presupposti, e determinazione della base ACE per i soggetti IRES e IRPEF e chiarimenti di Telefisco. Ti segnaliamo anche il Tool excel ACE e Super ACE 2021 (Excel in Cloud) per il calcolo della deduzione Super ACE, maggiorata per il periodo di imposta 2021 nonché dell’ACE ordinaria ove previsto |

Ti consigliamo:

- Chiusura dei conti e redazione del Bilancio 2023 eBook

- Check-list formazione Bilancio d'esercizio 2023

- Bilancio di esercizio 2023 (eBook 2024)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo.

3) I chiarimenti dell’Agenzia delle entrate sui “ragguagli temporali”

Nell’ambito di “Telefisco 2022” del 27 gennaio scorso, l’Agenzia delle entrate ha risposto a diversi quesiti degli esperti su molteplici aspetti operativi concernenti la Super Ace.

Preliminarmente, e come già ricordato, si evidenzia che il principale beneficio dell’ACE Innovativa 2021 è legato all’applicazione, ex art. 19, comma 2 del D.L. n. 73/2021, dell’aliquota del 15% alla variazione in aumento del capitale proprio del 2021.

Poiché tale rendimento, ha chiarito l’Agenzia delle entrate, “è commisurato su base annuale, questo dovrà essere ragguagliato alla durata dell’esercizio se diversa da 12 mesi così come avviene nella determinazione dell’Ace cd. ordinaria”.

Esempio: società costituita il 1° luglio 2021, con capitale versato in denaro pari a 1.000.000 di euro, il rendimento spettante sarà pari a 75.000.

Variazione in aumento | Coefficiente annuo di rendimento | Durata dell’esercizio | Rendimento spettante |

1.000.000 | 15% | 6/12 | 75.000 |

Dal punto di vista della rilevanza temporale degli incrementi di capitale proprio ai fini della Super ACE, il comma 2 dell’art 19 del Decreto “Sostegni-bis” stabilisce che gli incrementi del 2021 rilevano “a partire dal primo giorno del periodo d’imposta”, e quindi in deroga al criterio del pro rata temporis previsto per l’Ace ordinaria dall’art. 5, comma 5 del D.M. 03.08.2017.

L’assenza di ragguaglio temporale ai fini del calcolo dell’agevolazione, ha chiarito l’Amministrazione, si riferisce però esclusivamente agli incrementi rilevanti ai fini della Super ACE e, quindi, fino al tetto massimo di 5 milioni di euro.

Quindi, ha precisato, l’Agenzia, in presenza di incrementi patrimoniali eccedenti i 5 milioni di euro “si considerano valide le regole ordinarie dell’ACE, compreso il ragguaglio temporale”.

Esempio: aumento di capitale a titolo di conferimento effettuato in data 30 dicembre 2021 per 6 milioni di euro:

Agevolazione

| Incremento rilevante | Coefficiente rendimento | Decorrenza temporale |

Super ACE | 5.000.000 | 15% | 1° gennaio 2021 |

ACE ordinaria | 1.000.000 | 1,3% | 30 dicembre 2021 |

In linea con tale indicazioni le istruzioni ai modelli dichiarativi 2022 evidenziano che:

- nel periodo d’imposta successivo a quello in corso al 31 dicembre 2020 gli incrementi del capitale proprio rilevano a partire dal primo giorno del periodo d’imposta;

- per la quota di detti incrementi che non ha concorso alla determinazione dell’ACE “innovativa” 2021 a motivo del superamento del limite dei 5.000.000 di euro previsto dall’ultimo periodo del citato comma 2, continua ad operare la regola del ragguaglio temporale prevista ordinariamente per i conferimenti in denaro e assimilati.

Questo articolo è un estratto della Circolare del Giorno 119 del 27 aprile 2022 "ACE innovativa 2021: i chiarimenti dell’Agenzia delle Entrate e i nuovi modelli dichiarativi ".

| Degli stessi autori ACE ordinaria e ACE innovativa 2021 (eBook) Disciplina ACE, soggetti beneficiari, presupposti, e determinazione della base ACE per i soggetti IRES e IRPEF e chiarimenti di Telefisco. Ti segnaliamo anche il Tool excel ACE e Super ACE 2021 (Excel in Cloud) per il calcolo della deduzione Super ACE, maggiorata per il periodo di imposta 2021 nonché dell’ACE ordinaria ove previsto |

Ti potrebbe interessare: