Le società di partecipazione non finanziaria, o semplicemente holding non finanziarie, od holding industriali esercitano in via esclusiva o prevalente l'attività di assunzione di partecipazioni in soggetti diversi dagli intermediari finanziari e redigono il bilancio secondo le disposizioni del Codice civile integrate dai principi contabili.

Le precisazioni sullo schema di bilancio da adottare sono necessarie in quanto la diversa struttura dell’attivo patrimoniale delle società holding può determinare conseguenze di rilievo sul piano fiscale.

Ti consigliamo: |

Sulla correttezza contabile, tra l’altro, si è espressa di recente l’Agenzia delle Entrate nel documento di prassi, risposta all’interpello n. 166/2022 dove, con riferimento al caso di specie oggetto di detto interpello, ha riaffermato la gerarchia tra contabilità e fisco, nonché la prevalenza del bilancio sul fisco per il principio di derivazione.

Seppure sia nota la regola che distingue i soggetti holding in due categorie:

- soggetti che si qualificano ai fini fiscali come intermediari finanziari ai sensi dell’articolo 162-bis co. 1 lett. a) del TUIR, e redigono il bilancio secondo gli IFRS o secondo le disposizioni del D. Lgs. 136/2015;

- soggetti che si qualificano ai fini fiscali come società di partecipazione non finanziaria e assimilati ai sensi dell’articolo 162-bis co. 1 lett. c) del TUIR, e redigono il bilancio secondo il D. Lgs. 139/2015;

sul piano pratico emergono diversi dubbi interpretativi.

Tanto è vero che, le holding finanziarie diverse dalle capogruppo di gruppi bancari redigono il bilancio secondo gli OIC, al pari delle holding industriali, anche se ai fini fiscali sono soggetti equiparati agli intermediari finanziari[1].

Peraltro, le holding finanziarie risulterebbero libere di redigere il bilancio IFRS, fermo restando l’obbligo di adottare le regole fiscali degli intermediari finanziari[2].

In più, si ricorda che, a partire dai bilanci 2022 talune holding finanziarie (d’investimento e di partecipazione finanziaria) devono recepire le modifiche introdotte dall’articolo 24 della Legge 23 dicembre 2021, n. 178 (c.d. “Legge europea”), in attuazione della Direttiva 2013/34/UE, all’ambito di applicazione dell’articolo 2435-ter del Codice civile

Ti consigliamo: |

- Bilancio Associazioni sportive dilettantistiche (Excel)

- Bilancio di esercizio 2023 (eBook 2024)

- Le imposte sul Bilancio d'esercizio (eBook 2023)

- Check-list formazione Bilancio d'esercizio 2023

- Redigere il bilancio: strumenti e check list (libro di carta)

- La Nota Integrativa al Bilancio 2024 - cartaceo

- Gestione Leasing Bilancio (Excel)

- Scopri tutti gli ebook e le utilità nel Focus dedicato al Bilancio di Esercizio

1) La qualifica di holding non finanziaria (o holding industriale)

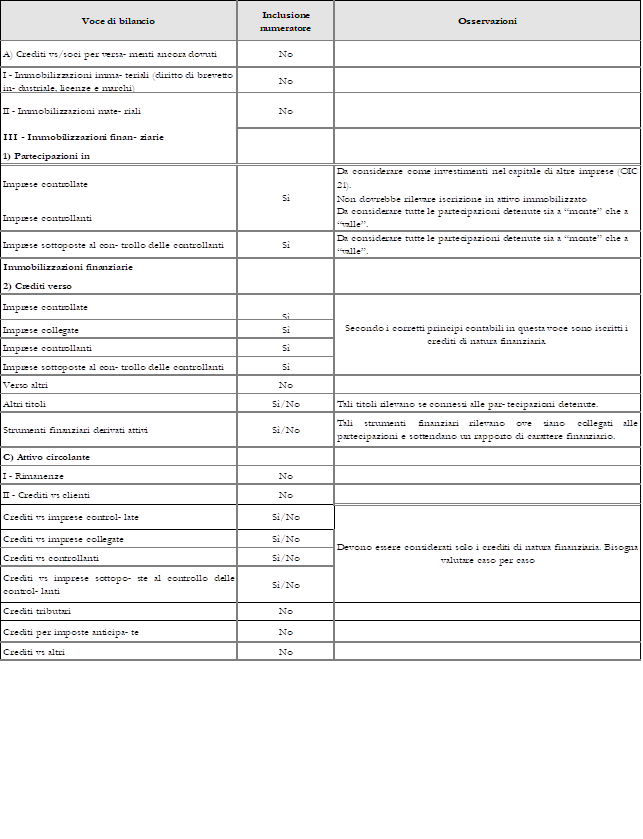

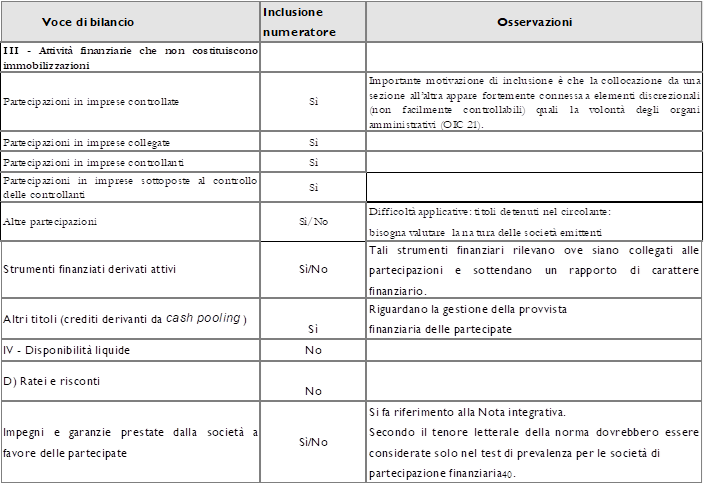

La qualificazione di società di partecipazione non finanziaria risulta legata alla verifica del rapporto, c.d. test, che deve risultare superiore al 50%, in cui:

- al numeratore vi sono le partecipazioni in imprese non finanziarie e gli elementi patrimoniali ad esse correlati;

- al denominatore figura il totale attivo patrimoniale nel suo complesso.

Al riguardo, segue un’analisi dettagliata[3] delle singole voci di bilancio che devono essere ricomprese (od escluse) nella determinazione del numeratore ai fini del suddetto test:

Ti consigliamo: |

Ti segnaliamo:

- Redigere il bilancio: strumenti e check list (libro di carta)

- La Nota Integrativa al Bilancio 2024 - cartaceo

- Gestione Leasing Bilancio (Excel)

- Calcolo ammortamento cespiti (Excel)

- Convocazione Assemblea a distanza - Fac-simile

Scopri tutti gli ebook e le utilità nel Focus dedicato al Bilancio di Esercizio

2) Lo schema di bilancio di microimprese

Ai fini della redazione del bilancio, le holding industriali - anche per il 2022, a differenza delle holding finanziarie d’investimento e alle imprese di partecipazione finanziaria[4] - possono seguire le disposizioni previste dall’articolo 2435-ter (micro-imprese) quando nel primo esercizio o, successivamente, per due esercizi consecutivi, non abbiano superato due dei seguenti limiti:

- totale dell’attivo dello Stato patrimoniale: 175.000,00 euro;

- ricavi delle vendite e delle prestazioni: 350.000,00 euro;

- dipendenti occupati in media durante l’esercizio: 5 unità

Ai fini della redazione del bilancio anche per le holding industriali, vale l’esonero del rendiconto finanziario e della relazione alla gestione, se la nota integrativa integra le informazioni richieste dai numeri 3) e 4) dell'articolo 2428 c.c.

Non è applicabile, invece, la semplificazione prevista dal medesimo articolo 2435-ter c.c. (comma 2: “nel bilancio in forma abbreviata lo stato patrimoniale comprende solo le voci contrassegnate nell'articolo 2424 con lettere maiuscole e con numeri romani; le voci A e D dell'attivo possono essere comprese nella voce CII; la voce E del passivo può essere compresa nella voce D; nelle voci nelle voci CII dell'attivo e D del passivo devono essere separatamente indicati i crediti e i debiti esigibili oltre l'esercizio successivo”).

Dal punto di vista pratico, si deve osservare che il maggior numero delle holding industriali ricade nella definizione di microimprese, posto che di regola superano il parametro dell’attivo patrimoniale, ma non quelli dei ricavi e dei dipendenti.

Tuttavia, sotto il profilo fiscale l’adozione dello schema di bilancio di microimpresa ha una rilevante implicazione.

Si ricorda che, le società di partecipazione non finanziarie diverse dalle microimprese, seguono le regole di derivazione rafforzata enucleate nell’art. 83 comma 1 del TUIR, per cui rilevano ai fini fiscali i criteri di qualificazione, imputazione temporale e classificazione in bilancio previsti del principio contabile OIC 9.

Ti consigliamo: |

Ti consigliamo:

- Bilancio di esercizio 2023 (eBook 2024)

- Le imposte sul Bilancio d'esercizio (eBook 2023)

- Check-list formazione Bilancio d'esercizio 2023

- Redigere il bilancio: strumenti e check list (libro di carta)

- La Nota Integrativa al Bilancio 2024 - cartaceo

- Gestione Leasing Bilancio (Excel)

- Scopri tutti gli ebook e le utilità nel Focus dedicato al Bilancio di Esercizio

3) Implicazione e rischi del principio di derivazione semplice: osservazioni alla luce dell'interpello dell’Agenzia delle Entrate n. 166/2022

L’adozione dello schema di bilancio di microimpresa porta con sé alcune implicazioni fiscali anche svantaggiose legate a:

- la cessione di azioni proprie (le azioni, non sono iscritte nell’attivo, ma le relative plusvalenze e minusvalenze sono tassate o dedotte, secondo i requisiti di legge, a norma delle disposizioni del TUIR di riferimento, determinando una gestione di fatto a “doppio binario” civile e fiscale;

- la gestione dei finanziamenti concessi alle controllate allo scopo di rafforzarne la dotazione patrimoniale: gli interessi attivi e passivi risulterebbero sempre tassati o deducibili ai sensi dell’articolo art. 96 del TUIR, al pari delle società di capitali;

- le questioni più ricorrenti, dove la contabilizzazione potrebbe avere dei risvolti fiscali che il principio di derivazione rafforzato invece semplificherebbe.

Tuttavia, al riguardo, il recente interpello dell’Agenzia delle Entrate n. 166/2022, ha affermato l’orientamento che premia nella gerarchia della contabilità e fisco, il bilancio dimostrando che in presenza di una corretta contabilizzazione, l’iscrizione in bilancio debba guidare il trattamento fiscale.

Tanto è vero che, nella citata risposta, la cui fattispecie afferisce il trattamento fiscale dei costi di transazione (di un’OPA) nell’ambito dell’operazione di fusione inversa, dove Beta incorporata è una società veicolo, l’Agenzia delle Entrate ha ammesso la deduzione dei citati costi a conto economico sia nel bilancio di microimpresa di Beta, che in quella Ias adopter dell’incorporante.

Ti consigliamo: |

Ti consigliamo:

- Laboratorio Tributario online – Edizione 2024/2025 a cura di Dario Deotto e Luigi Lovecchio

- Società semplice - II Edizione - libro di carta

- La successione nelle aziende - cartaceo

- Il mercato dei capitali e le agevolazioni per gli investimenti in Italia ebook

- La dematerializzazione delle partecipazioni societarie ebook

4) NOTE

[1] Cfr. Circolare Assonime n. 16 del 24/07/2019

[2] Cfr. Circolare Assoholding n. 29.10.2019; Piazza M. “Holding alla prova dell’imponibile Ires”, Il Sole - 24 Ore, 13.8.2019.

[3] Cfr. per approfondimenti si veda la Circolare Federholding n. 3 del 29.11.2019, paragrafo 3.3.

[4] Diversamente dalle holding finanziarie, che per i bilanci 2022, devono recepire le modifiche introdotte da parte dell’articolo 24 della Legge 23 dicembre 2021, n. 178 (c.d. “Legge europea”), in attuazione della Direttiva 2013/34/UE, all’ambito di applicazione soggettivo dell’articolo 2435-ter del Codice civile, relativo alla redazione dei bilanci delle microimprese, ovvero non potranno redigere il bilancio usufruendo delle semplificazioni previste per le micro imprese, ai sensi dell’art. 2435-ter co.5 c.c..

Ti consigliamo:

- Società a responsabilità limitata - libro di carta

- La Società a responsabilità limitata ebook

- Le operazioni sul capitale Le operazioni sul capitale sociale di Spa e Srl ebook

- La Società in accomandita per azioni ebook

- Manuale delle società di persone libro di carta con formulario