Con risposta ad una richiesta di consulenza giuridica l’Agenzia delle Entrate affronta le principali casistiche di anomalie nella compilazione del tracciato XML relativo alla trasmissione dei dati dei corrispettivi giornalieri.

L’art. 2 del D.Lgs 127/2015 dispone che dal 1° gennaio 2020 i soggetti che effettuano le operazioni qualificate come commercio al minuto o attività assimilate devono:

memorizzare elettronicamente |

trasmettere telematicamente |

all'Agenzia delle Entrate i dati relativi ai corrispettivi giornalieri – ossia il c.d. scontrino elettronico.

Il comma 6-ter del citato art. 2 dispone, in linea generale, che i dati relativi ai corrispettivi giornalieri dei commercianti al minuto e assimilati vadano trasmessi telematicamente all’Agenzia delle Entrate entro dodici giorni dall’effettuazione della relativa operazione (determinata ai sensi delle regole generali in tema di IVA).

Rimangono fermi:

- la memorizzazione giornaliera dei dati relativi ai corrispettivi, nonché

- i termini di effettuazione delle liquidazioni periodiche IVA.

In relazione all’obbligo di memorizzazione e trasmissione telematica dei dati dei corrispettivi, le comunicazioni – trasmesse mediante registratori telematici – per operazioni effettuate dal 1° gennaio 2022 saranno accolte dal sistema dei corrispettivi solo se inviate con file conformi alla versione 7.0.

Con la risposta alla consulenza giuridica n. 3 del 14 febbraio 2022 sono stati affrontati quesiti posti in tema di compilazione del tracciato XML relativo alla trasmissione dei corrispettivi.

Riportiamo quindi in seguito le risposte relative alle somme non assoggettate ad IVA.

Ti potrebbero interessare:

1) Utilizzo tracciato telematico versione 7.0

Il provvedimento Prot. n. 228725/2021 del 7 settembre 2021 del direttore dell’Agenzia delle entrate, in considerazione delle difficoltà conseguenti al perdurare della situazione emergenziale provocata dal Covid-19, ha modificato dal 1° ottobre 2021 al 1° gennaio 2022 la data definitiva di avvio dell’utilizzo esclusivo del nuovo tracciato telematico:

- dei dati dei corrispettivi giornalieri “TIPI DATI PER I CORRISPETTIVI – versione 7.0 – giugno 2020”;

- del conseguente adeguamento dei registratori telematici.

È stato così modificato il provvedimento del Direttore dell’Agenzia delle entrate Prot. n. 182017 del 28 ottobre 2016.

La trasmissione oltre il 1° gennaio 2022, con utilizzo delle precedenti specifiche tecniche 6.0, comporta una omessa trasmissione e – fatte salve eventuali ulteriori violazioni – a fronte di una corretta liquidazione dell’IVA dei corrispettivi sottesi, ciò comporterà l’applicazione dell’apposita sanzione.

Art. 11, comma 2-quinquies D.Lgs 471/1997

“2-quinquies. Per l'omessa o tardiva trasmissione ovvero per la trasmissione con dati incompleti o non veritieri dei corrispettivi giornalieri di cui all'articolo 2, commi 1, 1-bis e 2, del decreto legislativo 5 agosto 2015, n. 127, se la violazione non ha inciso sulla corretta liquidazione del tributo, si applica la sanzione amministrativa di euro 100 per ciascuna trasmissione. Non si applica l'articolo 12 del decreto legislativo 18 dicembre 1997, n. 472”

Tale sanzione, come indicato nella norma di riferimento, si applica per ciascuna trasmissione. Non si applica infatti l’art. 12 del D.Lgs 472/1997 relativo al concorso di violazioni o violazioni continuate (cumulo giuridico).

2) Natura operazione

Le operazioni per le quali non è applicata l’IVA necessitano dell’indicazione della natura operazione: a questo proposito viene popolato il campo 4.1.2 – Natura operazione del blocco 4 “Dati RT” – 4.1 Riepilogo – 4.1.2 – “Natura” secondo le indicazioni dell’Allegato – Tipi Dati per i corrispettivi - Versione 7.0 – Giugno 2020 (aggiornato il 29 maggio 2021).

L’elenco delle possibilità, con riferimento alla “natura operazione”, è riportato in coda all’allegato – Tipi Dati per i corrispettivi – Versione 7.0 – Giugno 2020, come da tabella seguente:

Codifica - Natura operazione | Descrizione |

N1 | escluse ex art. 15 |

N2 | non soggette |

N3 | non imponibili |

N4 | Esenti |

N5 | regime del margine |

N6 | Altro non IVA |

3) N1 – escluse ex art.15 del D.P.R. 633/1972 (beni ceduti a titolo di sconto)

In particolare, rientra nell’art. 15, comma 1, n. 2 del D.P.R. 633/1972, il valore normale dei beni ceduti a titolo di sconto, premio o abbuono in conformità alle originarie condizioni contrattuali, tranne quelli la cui cessione è soggetta ad aliquota più elevata.

Nel caso di cessione a titolo di sconto di beni soggetti ad aliquota più elevata, il codice N1 non risulterebbe utilizzabile.

Si ricorda che l’aliquota più elevata impone che il valore normale del bene rientri nella base imponibile e che, quindi, il relativo importo figuri nel computo dell’IVA e non ne sia escluso.

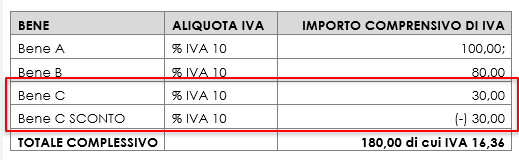

Nel caso in cui il bene ceduto a titolo di sconto sia assoggettato ad aliquota Iva pari o inferiore a quella applicata agli altri beni oggetto della transazione, l’Agenzia delle entrate ammette l’utilizzo della seguente procedura semplificata, in alternativa all’utilizzo del codice N1:

4) N1 – escluse ex art.15 del D.P.R. 633/1972 (imballaggi con vuoto a rendere)

Gli addebiti e gli accrediti relativi a somme versate a titolo di cauzione per imballaggi dei quali sia pattuita la resa, non concorrono a formare la base imponibile della cessione ai fini dell’IVA, a condizione che tali somme siano indicate distintamente in fattura.

Peraltro è il caso di precisare che, qualora entro il termine pattuito gli imballaggi non vengano restituiti, sull’ammontare dei medesimi si rende dovuta la relativa imposta.

Risulta peraltro necessario che, per le procedure di reso e annullo, le stesse forniscano gli elementi che servono a correlare la restituzione del bene o l’annullo dell’operazione ai documenti probanti l’acquisto originario. Quindi, in particolare, il codice identificativo del documento attestante l’operazione originaria, qualora il cliente lo produca al momento del reso.

Si evidenzia, infatti, che il cliente ben potrebbe produrre altri elementi che possono confermare all’esercente l’avvenuto acquisto, come nel caso della ricevuta del POS o dei vuoti a rendere: in tali casi, l’esercente potrà riportare nel documento commerciale di reso gli estremi della ricevuta del POS o un codice generico, come indicato nella circolare n. 3/E del 21 febbraio 2020.

In tali casi, le specifiche tecniche prevedono l’emissione di un documento per annullo o reso inserendo in modalità manuale le seguenti informazioni, che saranno riportate anche sul documento di reso/annullo:

|

L’importo incassato per il “vuoto a rendere”, escluso dalla base imponibile della cessione ex art. 15, comma 1, n. 4) del D.P.R. 633/1972 e successivamente reso, potrà essere oggetto del procedimento descritto nella tabella seguente.

MOMENTO | DOCUMENTO |

acquisto del bene | emissione di un documento commerciale con codice natura N1 |

reso imballaggio | codice natura N1 e causale “VR” |

5) N1 – escluse ex art.15 del D.P.R. 633/1972 (imposta di soggiorno e bollino impianto termico)

All’imposta di soggiorno, dovuta unitamente al corrispettivo per le prestazioni alberghiere, risulta applicabile la natura operazione N1:

- come operazione non soggetta ad Iva;

- trattandosi di somme dovute in base a titolo di rimborso delle anticipazioni fatte in nome e per conto della controparte – purché regolarmente documentate.

Secondo quanto previsto dal D.L. 23/2011, il gestore della struttura ricettiva è responsabile del pagamento dell’imposta di soggiorno e del contributo di soggiorno, con diritto di rivalsa sui soggetti passivi, della presentazione della dichiarazione, nonché degli ulteriori adempimenti previsti dalla legge e dal regolamento comunale.

Va infatti evidenziato che il gestore della struttura ricettiva, pur divenendo responsabile dell’imposta, non ha assunto la veste di soggetto passivo della stessa. Qualifica che permane in capo ai clienti della struttura, sottoposti alla rivalsa.

Il riaddebito della tariffa di ciascun segno identificativo da parte della ditta di manutenzione al responsabile dell’impianto, nell’ambito del servizio di controllo e di manutenzione dell’impianto termico reso dalla stessa, non concorre a formare la base imponibile di detto servizio. Ciò in quanto l’importo relativo al segno identificativo non ha natura di corrispettivo di detto servizio, bensì è dovuto a titolo di ristoro dell’anticipazione fatta dalla ditta in nome e per conto del proprietario dell’impianto.

Trattasi, dunque, di importo escluso dal computo della base imponibile, da valorizzare con il codice N1.

N1 – art. 15, primo comma, n. 3) del D.P.R. 633/1972 come somme dovute in base a titolo di rimborso delle anticipazioni fatte in nome e per conto:

|