L’IVA dovuta sulla base della dichiarazione annuale deve essere versata entro il 16 marzo di ciascun anno, se di importo superiore a 10,33 euro (10,00 euro per effetto degli arrotondamenti effettuati in dichiarazione).

Secondo quanto stabilito dall'art. 6 del DPR n. 542/1999 infatti "La differenza tra l'ammontare dell'imposta sul valore aggiunto dovuta in base alla dichiarazione annuale e l'ammontare delle somme già versate mensilmente, è versata entro il 16 marzo di ciascun anno ovvero entro il termine previsto ((dall'articolo 17, comma 1, del regolamento di cui al decreto del Presidente della Repubblica 7 dicembre 2001, n. 435)), maggiorando le somme da versare degli interessi nella misura dello 0,40 per cento per ogni mese o frazione di mese successivo alla predetta data".

Pertanto in linea generale, l'Iva dovuta sulla base della dichiarazione annuale può essere versata:

- in un’unica soluzione entro il 16 marzo di ogni anno, oppure rateizzata maggiorando dello 0,33% mensile l’importo di ogni rata successiva alla prima;

- in unica soluzione entro il termine di pagamento delle somme dovute in base alla dichiarazione dei redditi, applicando alla somma da versare (al netto delle compensazioni) la maggiorazione dello 0,40% per ogni mese o frazione di mese successivo al 16 marzo, oppure rateizzata a partire dalla data di pagamento, maggiorando dapprima l’importo da versare con lo 0,40% per ogni mese o frazione di mese successivi al 16 marzo e quindi aumentando dello 0,33% mensile l’importo di ogni rata successiva alla prima.

È, in ogni caso, possibile avvalersi dell’ulteriore differimento del versamento del saldo IVA entro il trentesimo giorno successivo al 30 giugno (entro il 30 luglio), applicando sulla somma dovuta al 30 giugno (al netto delle compensazioni) gli ulteriori interessi dello 0,40%.

Si ricorda che in tutti i casi in cui il termine di pagamento cade di sabato o in un giorno festivo, detto termine è prorogato al primo giorno lavorativo successivo.

Ricordiamo che gli adempimenti fiscali e il versamento delle imposte, compresi i versamenti rateali, che hanno scadenza dal 1º al 20 agosto di ogni anno, possono essere effettuati entro il giorno 20 dello stesso mese, senza alcuna maggiorazione (art. 37, comma 11-bis, del decreto-legge 4 luglio 2006, n. 223).

Per individuare il termine di versamento del saldo Iva, quindi, è fondamentale ricordare le scadenze previste per il versamento delle imposte sui redditi (art. 17 del D.P.R. 435 del 2001), che si differenzia a seconda che il soggetto sia persona fisica, società di persona o soggetto Ires.

In questo approfondimento vediamo quali sono le modalità e i termini di versamento del saldo Iva 2023 con un esempio pratico.

1) Saldo Iva 2023: termini di versamento persone fisiche e società di persone

Quest'anno, il saldo Iva può essere versato:

- entro il 18.03.2024 (il 16 marzo cade di sabato)

- entro i termini di versamento delle somme dovute in base alla dichiarazione dei redditi.

Per le persone fisiche e società di persone di cui all'art. 5 del TUIR, che decidono di effettuare il pagamento del saldo Iva entro i termini di versamento delle imposte dovute in base alla dichiarazione dei redditi, le scadenzesono così individuate:- entro il 1° luglio 2024 (quest'anno il 30 giugno cade di domenica), in un’unica soluzione con la maggiorazione a titolo di interessi nella misura dello 0,40% per ogni mese o frazione a partire dal 19 marzo. In sostanza avremo:

- se il pagamento è effettuato dal 19.03.2024 al 16.04.2024 applicando gli interessi dello 0,40%

- se il pagamento è effettuato dal 17.04.2024 al 16.05.2024 applicando gli interessi dello 0,8%

- se il pagamento è effettuato dal 17.05.2024 al 17.06.2024 applicando gli interessi dell'1,2%

- se il pagamento è effettuato dal 18.06.2024 al 01.07.2024 applicando gli interessi dell'1,6%

- dal 2 luglio al 31 luglio 2024 (entro il 30° giorno successivo al 1° luglio) applicando un'ulteriore maggiorazione dello 0,40% all'importo determinato alla data del 1° luglio, già maggiorato quindi degli interessi dell'1,6%.

- entro il 1° luglio 2024 (quest'anno il 30 giugno cade di domenica), in un’unica soluzione con la maggiorazione a titolo di interessi nella misura dello 0,40% per ogni mese o frazione a partire dal 19 marzo. In sostanza avremo:

| Ti consigliamo il tool Modello Iva 2024 (Excel) utile supporto operativo nel procedimento di predisposizione e controllo del Modello IVA 2024, attraverso fogli di lavoro per la precompilazione automatica dei quadri più rilevanti del modello. |

2) Saldo Iva 2023: termini di versamento soggetti IRES

Per le società di capitali ed enti equiparati (soggetti IRES) che decidono di effettuare il pagamento del saldo Iva entro i termini di versamento delle imposte dovute in base alla dichiarazione dei redditi, le scadenze sono individuate tenendo in considerazione:

- la data di approvazione del bilancio d'esercizio,

- la data di chiusura dell'esercizio.

In breve sintesi, i soggetti IRES che approvano il bilancio entro quattro mesi dalla chiusura dell'eserciziom, dovranno effettuare il versamento del saldo Iva:

- entro l’ultimo giorno del 6° mese successivo a quello di chiusura del periodo d’imposta, che per le società con esercizio coincidente con l’anno solare coincide con il 1° luglio 2024 (il 30 giugno cade di domenica),

- dal 1° luglio al 31 luglio 2024 con la maggiorazione dello 0,40% per le società con esercizio coincidente con l’anno solare (differimento di 30 giorni).

I soggetti che, in base a disposizioni di legge, approvano il bilancio o il rendiconto oltre il termine di quattro mesi dalla chiusura dell’esercizio effettuano i versamenti entro l’ultimo giorno del mese successivo a quello di approvazione del bilancio o rendiconto.

Se il bilancio o il rendiconto non è approvato entro il termine massimo previsto dalla legge (180 giorni dalla chiusura dell’esercizio) i versamenti devono, comunque, essere effettuati entro l’ultimo giorno del mese successivo a quello sopra indicato.

Ricordiamo che, ai sensi degli artt. 2364, comma 2 e 2478-bis del Codice civile, le società di capitali ed enti equiparati devono convocare l'assemblea per l’approvazione del bilancio d’esercizio, entro il termine stabilito dallo statuto / atto costitutivo comunque non superiore a:

- 120 giorni dalla chiusura dell’esercizio,

- 180 giorni in caso di particolari esigenze.

Vediamo quindi in sintesi i termini di versamento del saldo Iva a seconda della data di approvazione del bilancio.

Per i soggetti che approvano il bilancio nei termini ordinari entro 120 giorni

- entro l'ultimo giorno del sesto mese successivo a quello di chiusura del periodo d'imposta, per i soggetti con periodo d'imposta coincidente con l'anno solare entro il 1° luglio 2024 (il 30 giugno cade di domenica);

- dal 1° luglio al 31 luglio 2024 con la maggiorazione dello 0,40% per le società con esercizio coincidente con l’anno solare (differimento di 30 giorni).

Per i soggetti che approvano il bilancio oltre termini ordinari ma entro 180 giorni

- entro l'ultimo giorno del mese successivo a quello di approvazione del bilancio.

Ad esempio nel caso di una società con esercizio coincidente con l'anno solare, che approva il bilancio il 29.06.2024, potrà effettuare il versamento del saldo Iva:- entro il 31 luglio 2024,

- oppure entro il 30 agosto 2024 con l'applicazione della maggiorazione dello 0,40%.

Mancata approvazione del bilancio

In caso di mancata approvazione del bilancio si possono verificare due situazioni differenti:

- Il bilancio doveva essere approvato nel termine ordinario di 120 giorni, il versamento dovrà essere effettuato:

- entro l'ultimo giorno del sesto mese successivo a quello di chiusura del periodo d'imposta, per i soggetti con periodo d'imposta coincidente con l'anno solare entro il 1° luglio 2024 (termine ordinario);

- dal 1° luglio al 31 luglio 2024 con la maggiorazione dello 0,40% per le società con esercizio coincidente con l’anno solare (differimento di 30 giorni).

- Il bilancio doveva essere approvato nel maggior termine di 180 giorni, il versamento dovrà essere effettuato:

- entro l'ultimo giorno del mese successivo a quello di approvazione del bilancio.

| Ti consigliamo il tool Modello Iva 2024 (Excel) utile supporto operativo nel procedimento di predisposizione e controllo del Modello IVA 2024, attraverso fogli di lavoro per la precompilazione automatica dei quadri più rilevanti del modello. |

3) Saldo Iva 2023: versamento rateale

L’IVA dovuta in base alla dichiarazione annuale può essere versata:

- in unica soluzione

- o rateizzata ai sensi dell’art. 20 del d.lgs. 9 luglio 1997, n. 241.

Le rate devono essere di pari importo e la prima rata deve essere versata entro il termine previsto per il versamento dell’IVA in unica soluzione.

Le rate successive alla prima devono essere versate entro il giorno 16 di ciascun mese di scadenza ed in ogni caso l’ultima rata non può essere versata oltre il 16 dicembre (così come previsto dall'art. 8 del recente Dlgs n. 1 dell'08.01.2024).

Considerando che il termine per il versamento del saldo IVA è quello del 16 marzo, sarà possibile per il contribuente optare per un numero di rate che va da un minimo di 2 ad un massimo di 10.

Sull’importo delle rate successive alla prima è dovuto l’interesse fisso di rateizzazione pari allo 0,33% mensile, pertanto la seconda rata deve essere aumentata dello 0,33%, la terza rata dello 0,66% e cosi via.

Di seguito si fornisce un riepilogo per le ipotesi di versamento rateale.

VERSAMENTO SALDO IVA 2023 | |||||||||||||||||||||||||||||||||||||||||

IN UNICA SOLUZIONE | entro il 18.03.2024 | ||||||||||||||||||||||||||||||||||||||||

IN FORMA RATEALE (max 10 rate) | 1 rata | 18.03.2024 | |||||||||||||||||||||||||||||||||||||||

2 rata | 16.04.2024 | ||||||||||||||||||||||||||||||||||||||||

3 rata | 16.05.2024 | ||||||||||||||||||||||||||||||||||||||||

4 rata | 17.06.2024 | ||||||||||||||||||||||||||||||||||||||||

5 rata | 16.07.2024 | ||||||||||||||||||||||||||||||||||||||||

6 rata | 20.08.2024 | ||||||||||||||||||||||||||||||||||||||||

7 rata | 16.09.2024 | ||||||||||||||||||||||||||||||||||||||||

8 rata | 16.10.2024 | ||||||||||||||||||||||||||||||||||||||||

9 rata | 18.11.2024 | ||||||||||||||||||||||||||||||||||||||||

10 rata | 16.12.2024 (+ interessi 2,97%) | ||||||||||||||||||||||||||||||||||||||||

IN UNICA SOLUZIONE | 01.07.2024 | ||||||||||||||||||||||||||||||||||||||||

IN FORMA RATEALE (max 7 rate) | importo dovuto del saldo Iva + maggiorazione del saldo Iva 2023 dello 0,40% per ogni mese o frazione di mese intercorsa tra il 19.03.2024 e il 30.06.2024 e poi suddivisione in rate mensili di uguale importo da versare: | ||||||||||||||||||||||||||||||||||||||||

1 rata | 01.07.2024 | ||||||||||||||||||||||||||||||||||||||||

rate successive | entro il 16 di ogni mese successivo | ||||||||||||||||||||||||||||||||||||||||

IN UNICA SOLUZIONE | 31.07.2024 | ||||||||||||||||||||||||||||||||||||||||

IN FORMA RATEALE (max 6 rate) | importo dovuto del saldo Iva + maggiorazione dello 0,40% per ogni mese o frazione di mese intercorsa tra il 19.03.2024 e il 30.06.2024 (quindi maggiorato dell'1,6%) | ||||||||||||||||||||||||||||||||||||||||

1 rata | 31.07.2024 (senza interessi di rateazione) | ||||||||||||||||||||||||||||||||||||||||

rate successive | entro il 16 di ogni mese successivo + interessi mensili dello 0,33% | ||||||||||||||||||||||||||||||||||||||||

| Ti consigliamo il tool Modello Iva 2024 (Excel) utile supporto operativo nel procedimento di predisposizione e controllo del Modello IVA 2024, attraverso fogli di lavoro per la precompilazione automatica dei quadri più rilevanti del modello. |

4) Saldo Iva 2023: un esempio pratico di rateazione

Vediamo un esempio pratico di versamento rateizzato del saldo Iva 2023, a seconda della scelta della data di pagamento della prima rata.

Supponiamo il caso di un contribuente che debba versare un saldo Iva a debito pari a 4.000,00 euro.

- Nel caso in cui opti per versamento al 1° luglio 2024 (30.06 è una domenica) in 4 rate, si presenterà questa situazione:

- prima di tutto l'importo del saldo dovrà essere maggiorato dello 0,40% per ogni mese o frazione a partire dal 19 marzo, di conseguenza l'importo complessivo da prendere come riferimento e da rateizzare sarà pari a 4.000,00 x 1,6% (dato dallo 0,40% x 4) = 4.064,00 euro,

- avendo optato per il pagamento in 4 rate, ogni rata sarà quindi pari a 1.016,00 euro,

- alle rate successive alla prima dovranno essere applicati gli interessi dello 0,33% mensile.

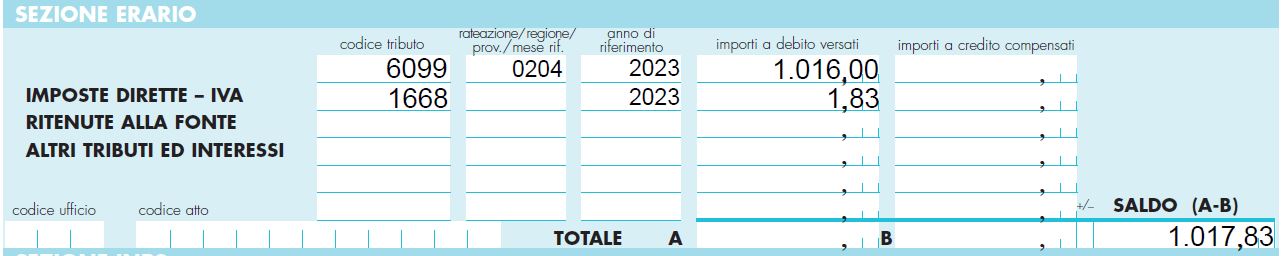

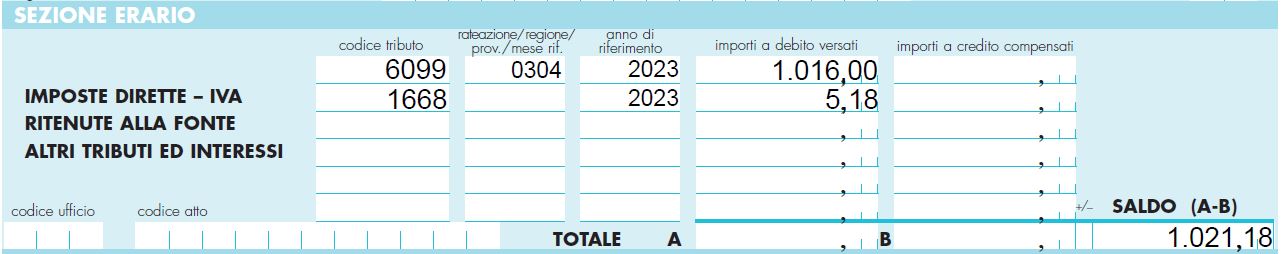

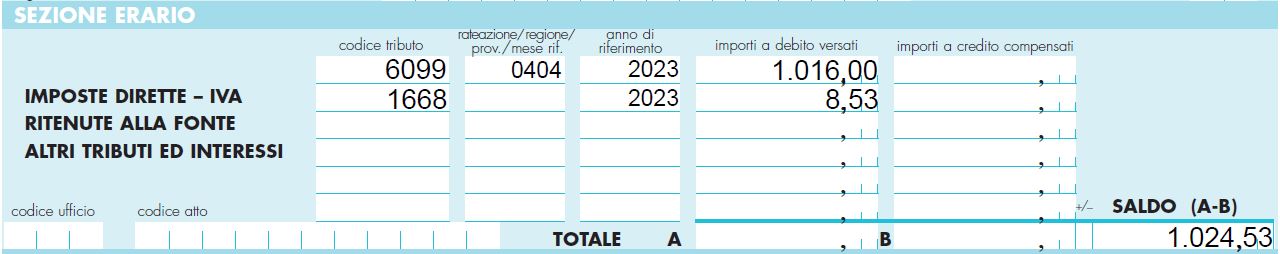

Vediamo come dovrà essere compilato il Modello F24 per ogni singola rata.

1° rata veramento al 01.07.2024

2° rata veramento al 16.07.2024

3° rata veramento al 20.08.2024

4° rata veramento al 16.09.2024

| Ti consigliamo il tool Modello Iva 2024 (Excel) utile supporto operativo nel procedimento di predisposizione e controllo del Modello IVA 2024, attraverso fogli di lavoro per la precompilazione automatica dei quadri più rilevanti del modello. |