Ennesima riapertura dei termini prevista per effettuare la rideterminazione dei valori di acquisto dei terreni e delle partecipazioni non relativi all'impresa.

Lo ha stabilito l’articolo 29 del Decreto Energia, contro il caro bollette, recentemente pubblicato in GU, che ha riaperto nuovamente i termini per la rivalutazione del valore dei terreni e delle partecipazioni posseduti alla data del 1° gennaio 2022.

Per perfezionare la rivalutazione occorre:

- far redigere entro il 15 giugno 2022 una perizia di stima giurata dei beni che si intendono rivalutare;

- versare l’imposta sostitutiva entro il 15 giugno 2022 sull’intero valore risultante dalla perizia, in un'unica soluzione oppure con pagamento in tre rate annuali di pari importo, di cui la prima sempre entro il 15 giugno 2022.

La facoltà di rideterminare il valore d'acquisto di terreni e di partecipazioni non quotate va esercitata mediante pagamento di un'imposta sostitutiva, con aliquota fissata al 14%.

| In questo approfondimento trattiamo la rivalutazione dei terreni e delle partecipazioni posseduti non in regime d’impresa e come è cambiata la disciplina nel tempo, e un caso pratico elaborato con il nostro tool Affrancamento partecipazioni 2022 (excel) foglio excel per il calcolo della convenienza e del risparmio fiscale con l'affrancamento di partecipazioni e versamento dell'imposta sostitutiva, aggiornato al decreto Energia n. 17/2022. |

Ti consigliamo i nostri tool in excel:

Inoltre, potrebbero interessarti i nostri eBook in pdf:

1) Rivalutazione terreni e partecipazioni: finalità e storia

La “rivalutazione di terreni e partecipazioni”, introdotta per la prima volta dalla Legge n. 448/2001 (articoli 5 e 7), consente di rideterminare il costo di acquisto di:

- terreni edificabili e terreni con destinazione agricola;

- partecipazioni in società non quotate;

posseduti ad una determinata data.

La ratio della rivalutazione risiede fondamentalmente nel rendere appetibile la vendita dei beni rivalutati riducendo il valore della plusvalenza derivante dalla differenza tra il prezzo di vendita ed il costo di acquisto, ai sensi della disciplina relativa alla plusvalenza sui redditi diversi, contenuta nell’attuale art. 67 del D.P.R. n. 917/1986.

Il valore così rideterminato può essere contrapposto al corrispettivo della cessione a titolo oneroso al posto dell’originario costo o valore di acquisto, in questo modo aumenterà il valore fiscalmente riconosciuto di tali beni, riducendo così l’eventuale plusvalenza ai fini Irpef in caso di successiva cessione.

Per poter utilizzare il valore rideterminato, in base alla L. 448/2001 occorreva versare un’imposta sostitutiva del 2% o del 4% del valore risultante da un’apposita perizia giurata di stima, entro il 30.09.2002. Successivamente altre disposizioni hanno modificato la data cui fare riferimento per il possesso dei beni e i termini per l’effettuazione di tali adempimenti, nonchè l'aliquota da applicare.

L'aliquota ora passa al 14% mentre l’anno scorso era prevista all’11%.

Vediamo come sono cambiate le aliquote dell’imposta sostitutiva rispetto alle rivalutazioni precedenti:

Tipologia del bene | Precedenti | Rivalut. | Rivalut. | Rivalut. | Rivalut. | Rivalut. | Rivalut. | Rivalut. |

Partecipazioni non qualificati | 2% | 4% | 8% | 8% | 8% | 10% | 11% | 11% |

Partecipazioni qualificate | 4% | 8% | 11% | |||||

Terreni |

2) Rivalutazione terreni e partecipazioni: ambito soggettivo e oggettivo

Possono fruire della rivalutazione in esame i contribuenti che, in caso di cessione, realizzerebbero potenzialmente un reddito diverso di cui agli artt. 67 del Tuir, quindi, al di fuori del regime di impresa. Si tratta, quindi, dei seguenti soggetti:

- persone fisiche residenti per le operazioni estranee all’esercizio d’impresa

- società semplici ed equiparate residenti quali, ad esempio, le associazioni professionali

- enti non commerciali residenti per attività non in regime di impresa

- soggetti non residenti per le plusvalenze derivanti dalla cessione a titolo oneroso di partecipazioni in società residenti in Italia che non siano riferibili a stabili organizzazioni

che alla data del 1° gennaio 2022 possiedono:

- terreni edificabili ed i terreni con destinazione agricola a titolo di:

- proprietà;

- usufrutto;

- superficie;

- enfiteusi;

- le partecipazioni in società non quotate a titolo di:

- proprietà;

- usufrutto.

3) Rivalutazione terreni e partecipazioni: versamento dell'imposta sostitutiva

Ai fini della rivalutazione è richiesto il versamento di un’imposta sostitutiva e la redazione di una perizia giurata di stima che individua il valore del terreno/partecipazione alla data del 01.01.2022.

L’imposta sostitutiva dovuta è determinata applicando al valore del terreno/partecipazione, risultante dalla perizia di stima redatta da un professionista abilitato, l’aliquota dell’14%.

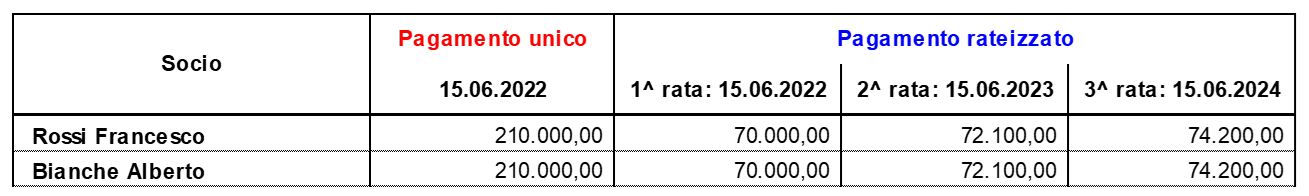

L’imposta sostitutiva dovuta deve essere versata alternativamente:

- in un’unica soluzione entro il 15.06.2022;

ovvero - in tre rate annuali di uguale importo alle seguenti scadenze:

- 1° rata entro il 15.06.2022;

- 2° rata entro il 15.06.2023 + interessi 3% annuo;

- 3° rata entro il 15.06.2024 + interessi 3% annuo.

4) Rivalutazione terreni e partecipazioni: un caso pratico di calcolo della convenienza

| Vediamo un esempio pratico elaborato con il nostro tool Affrancamento partecipazioni 2022 (excel) foglio excel per il calcolo della convenienza e del risparmio fiscale con l'affrancamento di partecipazioni e versamento dell'imposta sostitutiva, aggiornato al decreto Energia n. 17/2022. |

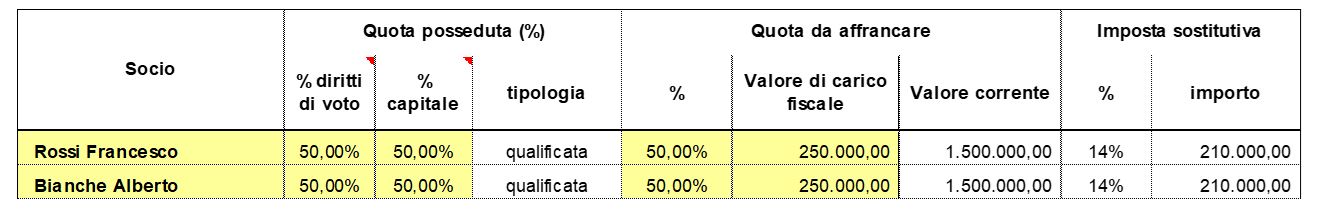

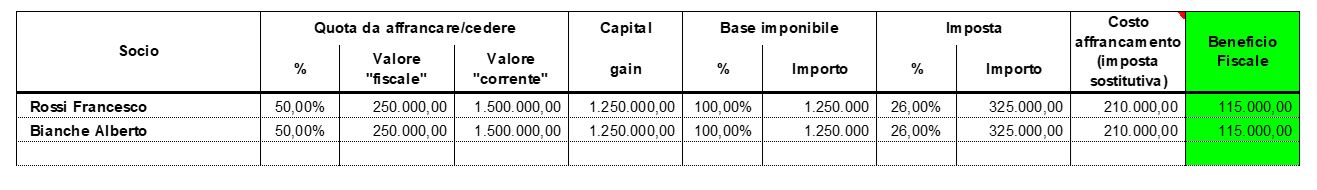

Si ipotizza il caso della società ALFA SRL detenuta in quote paritarie dai soci Rossi e Bianchi (50% ciascuno).

- I soci intendono cedere l’intera proprietà di ALFA SRL ad un terzo soggetto investitore.

- I soci hanno affidato incarico al consulente Dott. X per la redazione di una perizia giurata di stima dell’intero valore economico della società. Il perito ha determinato il valore della società in 3 milioni di euro.

Viene così determinato l’ammontare dell’imposta sostitutiva dovuta per l’affrancamento fiscale ex art. 5 L. 448/2001 e successive modifiche (da ultimo da parte dell’art. 29 del DL 17/2022).

L’imposta sostitutiva, pari al 14% del valore economico della società, risulta pari a 210.000 euro per ciascun socio.

L’affrancamento consente di evitare la tassazione ordinaria sul capital gain realizzato dai soci, ossia sulla plusvalenza che origina dalla differenza tra il corrispettivo di vendita della quota sociale (1.500.000 per ciascuna quota) e il relativo valore di carico fiscale (nell’esempio 250.000).

In assenza di affrancamento, infatti, il capital gain subirebbe una tassazione fissa del 26% (a prescindere dalla natura qualificata o non qualificata della quota oggetto di cessione).

Il beneficio che scaturisce dall’affrancamento è così determinato:

Nel calcolo del beneficio dell’affrancamento va tenuto presente che:

- mentre il 26% ordinario va applicato sul “guadagno” realizzato,

- l’imposta sostitutiva del 14% va applicata sull’intero valore economico della società.

Qualora il valore di carico fiscale delle quote sia elevato (es. per versamenti in conto capitale effettuati dai soci o per vecchie rinunce a finanziamenti soci) non è detto che la scelta dell’affrancamento sia conveniente. Matematicamente la convenienza ad affrancare vi è ogniqualvolta il 14% del valore della quota da affrancare è inferiore al 26% della plusvalenza da cessione.

Si ricorda infine che il pagamento dell’imposta sostitutiva può avvenire in un’unica soluzione (entro il 15/06/2022) oppure in 3 rate annuali riconoscendo un interesse del 3% annuo.

| Il tool utilizzato per l'elaborazione dell'esempio Affrancamento partecipazioni 2022 (excel) è venduto insieme al tool Affrancamento Terreni 2022 (excel)nel pacchetto completo Valutazione d'azienda e Affrancamento: Pacchetto una raccolta di utili fogli di calcolo per la valutazione d'azienda e la stesura della perizia per la rivalutazione e affrancamento di partecipazioni e terreni (aggiornati con la proroga prevista dal Decreto Energia, art. 29 DL 17/2022). |