La fatturazione nei rapporti di scambio con la repubblica di San Marino è stata disciplinata con uno specifico decreto del Ministero dell’economia e delle finanze del 21 giugno 2021, pubblicato il 15 luglio 2021 nella Gazzetta ufficiale, e tiene conto delle modalità di fatturazione elettronica, fatti salvi gli esoneri dall’obbligo generalizzato di fatturazione elettronica previsti da specifiche disposizioni di legge.

Il decreto andrà a sostituire il D.M. 24 dicembre 1993, con la possibilità di emettere fattura elettronica tramite SdI dal 1° ottobre 2021 in via facoltativa e poi obbligatoriamente dal 1° luglio 2022 (per approfondimento si rimanda alla Circolare 6 Settembre 2021, n. 179/2021).

Allo stesso modo, anche dal lato sammarinese sono state aggiornate le disposizioni interne, per accogliere le novità della fatturazione elettronica.

Con il decreto delegato 20 settembre 2021 n.163 (Ratifica Decreto Delegato 5 agosto 2021 n.148) pubblicato nel Bollettino Ufficiale della Repubblica di San Marino, vengono disciplinate le regole della fatturazione elettronica per le cessioni di beni e prestazioni di servizi tra San Marino e l’Italia. Le regole tecniche e procedurali per la formazione, l’emissione, la trasmissione e la ricezione da parte degli operatori economici sammarinesi della fattura in formato elettronico nell’interscambio di beni e servizi con l’Italia sono invece disciplinate dal Regolamento 8 settembre 2021, n. 14.

Questo articolo è un estratto della Circolare del Giorno 208 del 6 ottobre 2021 E-fattura: adempimenti per gli operatori Sammarinesi disponibile anche nell'abbonamento alla Circolare del Giorno

Ti potrebbero interessare:

1) Fatturazione elettronica: rapporti con San Marino

Nell’ambito dei rapporti di scambio tra la Repubblica italiana e la Repubblica di San Marino è obbligatoria l’emissione delle fatture e note di credito elettroniche utilizzando lo SdI. Il decreto 21 giugno 2021 entra in vigore il 1° ottobre 2021. Dalla medesima data cessano di avere efficacia le disposizioni del DM 24 dicembre 1993 (attualmente in uso).

Fino al 30 giugno 2022, per le cessioni di beni effettuate nell’ambito dei rapporti di scambio tra la Repubblica italiana e la Repubblica di San Marino, la fattura può essere emessa e ricevuta, in formato elettronico o in formato cartaceo.

A decorrere dal 1° luglio 2022 per le operazioni di cui al periodo precedente le fatture sono emesse e accettate in formato elettronico, fermo restando le esclusioni di legge.

Fino al 30/09/2021: DM 24/12/1993 fattura cartacea |

Dal 1/10/2021 al 30/06/2022: DM 21/06/2021 la fattura elettronica resta facoltativa |

Dal 1° luglio 2022: DM 21/06/2021 fatturazione elettronica obbligatoria |

L’emissione delle fatture elettroniche, dal versante italiano, segue le regole tecniche per la predisposizione, la trasmissione e la ricezione delle fatture elettroniche disciplinate dal provvedimento del Direttore dell’Agenzia del 30 aprile 2018 e sue successive modificazioni.

Per gli operatori di San Marino, invece, si applicano le regole tecniche e procedurali previste dal Regolamento 8 settembre 2021, n. 14.

Ti potrebbero interessare:

- Obblighi connessi agli scambi intra UE beni e servizi

- Fatturazione elettronica 2024 operazioni con l'estero

- Importazioni ed esportazioni 2025 (eBook)

- IVA Estero 2024 - libro di carta

- Acquisti e vendite con l'estero - Consulenza diretta

- Fatturazione elettronica forfetari (eBook 2022)

- Autofatture (eBook)

- Triangolazioni comunitarie ed extra comunitarie (eBook)

2) Cedente IT con acquirente sammarinese

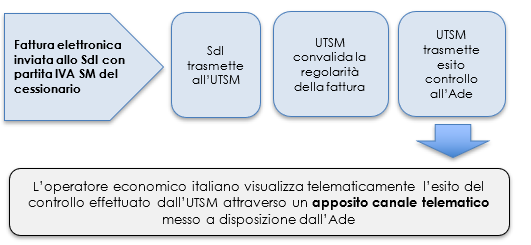

Le fatture elettroniche trasmesse allo SdI seguono un percorso di convalida e l’esito del controllo è messo a disposizione dell’operatore economico italiano dall’Agenzia delle entrate, attraverso apposito canale telematico.

dove:

UTSM = Ufficio Tributario di San marino

SdI = sistema di Interscambio

Ade = Agenzia delle entrate

RSM = Repubblica di San Marino

Dal lato del cedente italiano, le operazioni con la Repubblica di San Marino (RSM) sono regolate dall’articolo 71, D.P.R. 633/1972 e dal nuovo D.M. 21 giugno 2021. Le cessioni di beni sono operazioni non imponibili ai sensi degli articoli 71 e 8 del D.P.R. 633/1972 e, ai fini della fatturazione elettronica, richiedono la Natura operazione N3.3.

Con comunicato stampa dell’ufficio tributario dipartimento di finanze e bilancio di San Marino del 31 agosto 2021 è stato individuato il codice destinatario che dovrà essere comunicato preventivamente dai clienti sanmarinesi alle controparti per l’utilizzo dal 1° ottobre 2021: 2 R 4 G T O 8.

L’operatore economico sammarinese, invece, deve presentare all’Ufficio Tributario le fatture elettroniche d’acquisto di beni e servizi connessi, messe a sua disposizione dall’HUB SM, nei termini di cui alla Legge 27 marzo 1987 n. 49 e sue successive disposizioni applicative, mediante compilazione ed invio all’Ufficio Tributario di apposito modulo in formato elettronico, indicando per ogni acquisto:

- il tipo merce,

- l’aliquota e l’imposta sulle importazioni.

Le comunicazioni dell’Ufficio Tributario relative alle fatture elettroniche passive, indirizzate all’operatore economico sammarinese o al soggetto delegato ove nominato, sono trasmesse per via telematica al domicilio digitale, obbligatoriamente eletto ai sensi dell’art. 22 della Legge 31 ottobre 2018 n.137 e successive modifiche.

Risposte ai quesiti – FAQ n. 25 pubblicata sul sito Finanze SM

Domanda: Quali sono i termini di presentazione all’Ufficio Tributario delle fatture elettroniche per importazioni dall’Italia?

Risposta: I termini ordinari di presentazione delle fatture elettroniche passive sono i 60 giorni dalla data del documento.

Risposte ai quesiti – FAQ n. 17 pubblicata sul sito Finanze SM

Domanda: In caso di acquisto di beni presso un operatore economico italiano che prima di essere introdotti in territorio sammarinese sono oggetto di una lavorazione presso un altro operatore economico italiano per conto dell’acquirente sammarinese, come devono essere presentate le due fatture?

Risposta: Premesso che è richiesta una preventiva autorizzazione, si precisa che i termini di presentazione delle fatture di acquisto sono quelli ordinari. Resta inteso che la liquidazione dell’imposta sulle importazioni avverrà al momento dell’introduzione dei beni nel territorio sammarinese. L’operatore economico sammarinese dovrà collegare le due operazioni utilizzando sempre il campo “dati fatture collegate”.

L’operatore economico sammarinese deve presentare all’Ufficio Tributario, secondo le disposizioni e procedure di cui sopra, anche le eventuali fatture in formato elettronico relative a prestazioni di servizi emesse da operatori economici italiani e pervenute all’HUB SM tramite SdI.

Per quanto riguarda le prestazioni di servizi si ricorda che resta una facoltà utilizzare la fattura elettronica per le operazioni effettuate nei confronti di operatori economici sammarinesi che abbiano fornito un numero di identificazione IVA attribuito dall’Ufficio tributario della Repubblica di San Marino (Provvedimento Prot. n. 2021/211273 del 5 agosto 2021).

Servizi tra operatori SM – FAQ n. 22 pubblicata sul sito Finanze SM

Domanda: Tra gli operatori sammarinesi, le prestazioni servizi come vengono gestite ai fini della fatturazione elettronica?

Risposta: Al momento, nei rapporti interni non è prevista fatturazione elettronica.

Rapporti con altri Stati – FAQ n. 24 pubblicata sul sito Finanze SM

Domanda: Per l'IMPORT e l'EXPORT di beni Ue o Extra Ue tutto il procedimento rimane come in precedenza (procedura doganale), quindi cartaceo?

Risposta: La risposta è affermativa.

Ti potrebbero interessare:

- Obblighi connessi agli scambi intra UE beni e servizi

- Fatturazione elettronica 2024 operazioni con l'estero

- Importazioni ed esportazioni 2025 (eBook)

- IVA Estero 2024 - libro di carta

- Acquisti e vendite con l'estero - Consulenza diretta

- Fatturazione elettronica forfetari (eBook 2022)

- Autofatture (eBook)

- Triangolazioni comunitarie ed extra comunitarie (eBook)

3) Cessioni effettuate da soggetto sammarinese verso clienti IT

L’operatore economico sammarinese deve emettere e trasmettere all’Ufficio Tributario le fatture elettroniche relativamente alle cessioni di beni verso l’Italia nei termini previsti dalle disposizioni di cui al Decreto 29 novembre 2004 n. 163 e sue successive modifiche, con trasmissione comprensiva dei dati rilevanti ai fini del rimborso dell’imposta sulle importazioni.

Per ogni file elaborato relativo alle cessioni di beni verso l’Italia viene calcolato dall’HUB SM il corrispondente codice HASH che caratterizza univocamente il documento e che è memorizzato nel HUB SM assieme ai dati acquisiti dal file.

Le fatture elettroniche emesse da operatori economici con numero di identificazione SM, per le cessioni di beni verso l’Italia, sono trasmesse dall’ufficio tributario allo SdI e messe a disposizione del cessionario italiano attraverso apposito canale dell’Agenzia delle entrate.

Si ricorda che le fatture elettroniche possono, a scelta del cedente sammarinese, contenere o meno l’addebito dell’IVA.

La fattura elettronica scartata dall’HUB SM a seguito dei controlli eseguiti si considera non emessa.

A far data dall’1 ottobre 2021 e fino al 30 giugno 2022, tramite apposita opzione, l’operatore economico sammarinese può predisporre, emettere e trasmettere all’Ufficio Tributario, ai fini dell’assolvimento degli obblighi fiscali, di vidimazione e di presentazione previsti dalle normative vigenti, in alternativa al formato cartaceo, la fattura in formato elettronico verso operatori economici italiani, anche relativamente alle prestazioni di conto lavoro e similari e alle prestazioni di servizi di cui alla Legge 23 ottobre 1991 n.131. Le predette fatture non sono trasmesse al SdI e pertanto non vengono recapitate tramite tale canale al destinatario italiano. A decorrere dal 1° luglio 2022 anche tali fatture dovranno essere in formato elettronico.

Tipo Documento e Natura – FAQ n. 5 pubblicata sul sito Finanze SM

Domanda: Nella fatturazione elettronica, per le cessioni di beni verso operatori economici italiani, il “tipo documento” e il “codice natura” come devono essere compilati?

Risposta: Le fatture elettroniche trasmesse all’Ufficio Tributario da operatori economici sammarinesi devono contenere come tipo documento TD01 fattura, codice natura N3.1 esportazioni.

Cessione bene strumentale – FAQ n. 8 pubblicata sul sito Finanze SM

Domanda: Un operatore sammarinese che cede un proprio bene strumentale ad un operatore economico italiano deve emettere una fattura elettronica?

Risposta: La risposta è affermativa, utilizzando il “tipo documento” TD01 e il “codice natura” N3.1 e presentata come “tipo merce” 7.

Fattura a saldo con acconti – FAQ n. 13 pubblicata sul sito Finanze SM

Domanda: L’operatore economico sammarinese che emette fattura di vendita verso un operatore economico italiano da cui ha ricevuto un acconto deve indicarlo nella fattura di saldo?

Risposta: La risposta è negativa. La fattura elettronica di vendita deve indicare l’intera transazione, mentre l’annotazione di eventuali acconti è facoltativa.

Acconti – FAQ n. 6 pubblicata sul sito Finanze SM

Domanda: Nelle cessioni di beni verso un operatore economico italiano, può essere emessa una fattura elettronica di acconto finanziario?

Risposta: La risposta è negativa.

Contratto estimatorio – FAQ n. 18 pubblicata sul sito Finanze SM

Domanda: Come si deve comportare l’operatore sammarinese che esporta dei beni ad un cliente italiano con contratto estimatorio e simili?

Risposta: In questo caso la proprietà dei beni non si trasferisce con la consegna al cliente italiano ma nel momento in cui quest’ultimo invia al fornitore sammarinese la comunicazione di aver perfezionato la vendita. A seguito di ciò, l’operatore economico sammarinese emetterà una fattura elettronica nei termini di cui all’art. 1, comma 10 del Decreto n. 163/2004 prendendo come riferimento la data della comunicazione di cui sopra. Si sottolinea l’obbligo di indicare nel campo “causale” di “dati generali documento” la sigla “CE”.

PA o enti IT – FAQ n. 04 pubblicata sul sito Finanze SM

Domanda: Le fatture emesse dagli operatori sammarinesi nei confronti della Pubblica amministrazione italiana o di Enti e associazioni come verranno gestite?

Risposta: Le nuove disposizioni sulla fattura elettronica non hanno modificato i principi fondamentali della Legge n. 134/1993 per le cessioni di beni verso enti, associazioni e in generale verso le pubbliche amministrazioni stabilite in Italia. Pertanto, i suddetti soggetti che presentano una partita iva prima dell’operazione sono considerati operatori economici a tutti gli effetti. Diversamente nel caso presentassero solo un codice fiscale, l’operazione non rientra nei rapporti di interscambio Italia – San Marino ed è equiparata ad una cessione a un privato.