Dal 2 luglio 2021 è stato riaperto lo sportello del Mise per accedere alla misura nota come Nuova Sabatini. L’incentivo consiste in un contributo statale a copertura dei costi di finanziamento o leasing connessi all’acquisto di beni strumentali nuovi (4.0 o NON), cumulabile con il credito d’imposta (dal 10 al 50%) per gli investimenti dello stesso tipo. Si propone un riepilogo delle due misure alla luce dei più recenti chiarimenti in materia.

L'articolo continua dopo la pubblicità

Ti potrebbero interessare:

1) Nuova Sabatini: regole generali

La misura “Nuova Sabatini” è l’agevolazione messa a disposizione dal Mise con l’obiettivo di facilitare l’accesso al credito delle imprese e accrescere la competitività del sistema produttivo del Paese.

I beni oggetto di investimento devono essere nuovi e riferiti a:

- immobilizzazioni materiali per “impianti e macchinari”, “attrezzature industriali e commerciali” e “altri beni”, ovvero spese classificabili nell'attivo dello stato patrimoniale alle voci B.II.2, B.II.3 e B.II.4 dell’articolo 2424 del codice civile, come declamati nel principio contabile n.16 dell’OIC (Organismo Italiano di contabilità), nonché

- software e tecnologie digitali 4.0.

Non sono in ogni caso ammissibili le spese relative a terreni e fabbricati, relative a beni usati o rigenerati, nonché riferibili a “immobilizzazioni in corso e acconti”.

Gli investimenti devono soddisfare i seguenti requisiti:

- autonomia funzionale dei beni, non essendo ammesso il finanziamento di componenti o parti di macchinari che non soddisfano tale requisito;

- correlazione dei beni oggetto dell’agevolazione all’attività produttiva svolta dall’impresa.

L’investimento può essere interamente coperto dal finanziamento bancario (o leasing).

Il finanziamento può inoltre essere assistito dalla garanzia del “Fondo di garanzia per le piccole e medie imprese” fino all’80% dell’ammontare del finanziamento stesso e deve essere:

- di durata non superiore a 5 anni,

- di importo compreso tra 20.000 euro e 4 milioni di euro,

- interamente utilizzato per coprire gli investimenti ammissibili.

Il contributo del Ministero dello sviluppo economico è determinato in misura pari al valore degli interessi calcolati, in via convenzionale, su un finanziamento della durata di cinque anni e di importo uguale all’investimento, ad un tasso d’interesse annuo pari al:

- 2,75% per gli investimenti ordinari,

- 3,575% per gli investimenti in tecnologie digitali e in sistemi di tracciamento e pesatura dei rifiuti (investimenti in tecnologie cd. “industria 4.0”).

In considerazione della situazione dei tassi di interesse odierna, un’impresa potrebbe trovarsi a pagare tassi modesti sul finanziamento (ad es. intorno all’1%) incassando un contributo Sabatini calcolato con tassi d’interesse maggiori (dal 2,75 al 3,575%), vale a dire incassando un aiuto che eccede i costi sostenuti sul finanziamento stesso.

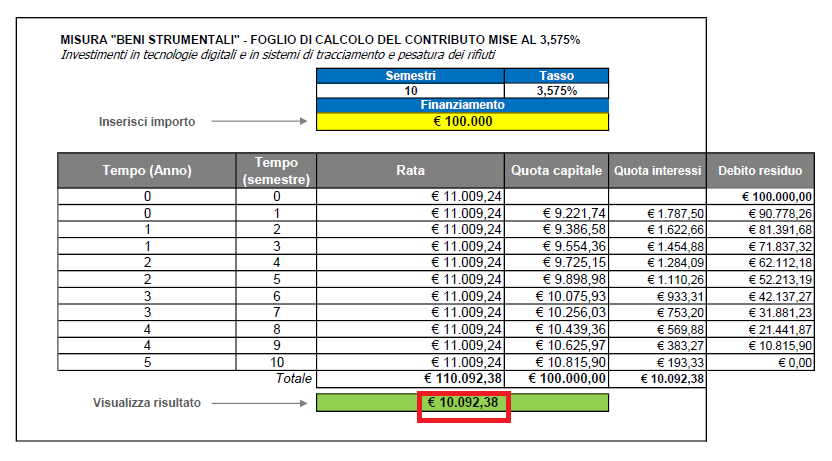

Ipotizzando un finanziamento bancario di 100.000 euro il contributo è pari al:

- 7,7% (circa) del finanziamento – per gli investimenti ordinari;

- 10% (circa) del finanziamento – per gli investimenti in tecnologie digitali.

Di seguito un esempio finanziamento su bene strumentale 4.0 di 100.000 euro.

L’incentivo in argomento, a decorrere dal 1° gennaio 2021, è erogato in un’unica soluzione indipendentemente dall’importo del finanziamento deliberato.

2) Credito d’imposta beni strumentali 2021

Il credito d’imposta per l’acquisto di beni strumentali, in base alle disposizioni della Legge di bilancio 2021, spetta a favore delle imprese che effettuano investimenti in beni strumentali nuovi:

- destinati a strutture produttive ubicate nel territorio dello Stato,

- a decorrere dal 16 novembre 2020 e fino al 31 dicembre 2022, ovvero entro il 30 giugno 2023, a condizione che entro la data del 31 dicembre 2022 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione.

La legge di bilancio 2021 (legge 30 dicembre 2020, n. 178), entrata in vigore il 1° gennaio 2021, ha rafforzato la misura del credito retroattivamente, a decorrere dagli investimenti effettuati dal 16 novembre 2020.

La novità di quest’anno possono essere così sintetizzate:

- incremento dal 6% al 10% del credito relativo ai beni strumentali materiali (ex super) per il solo anno 2021;

- incremento dal 6% al 15% del credito per investimenti effettuati nel 2021 ad implementazione del lavoro agile;

- estensione del credito del 10% ai beni immateriali non 4.0 per investimenti effettuati nel 2021.

Per i beni materiali 4.0 (Allegato A) con spese inferiori a 2,5 milioni di euro, la nuova aliquota è del 50% nel 2021. In caso di spese superiori a 2,5 milioni di euro e fino a 10 milioni, si applica l’aliquota del 30% nel 2021. Per le spese superiori a 10 milioni di euro e fino a 20 milioni è invece prevista una nuova aliquota del 10% nel 2021 (e nel 2022);

Per i beni immateriali 4.0 (Allegato B) il credito d’imposta spetta nella misura del 20%, con massimale innalzato da 700 mila euro a 1 milione di euro.

Periodo investimento | Tipologia investimento | Misura del credito |

Investimenti in beni strumentali effettuati dal 16 novembre 2020 al 31 dicembre 2021 | Beni materiali ed immateriali NON 4.0 | 10% 15% (lavoro agile) |

Beni materiali 4.0 | 50% fino a 2,5 Mln 30% oltre 2,5 Mln fino a 10 Mln 10% oltre 10 Mln fino a 20 Mln | |

Beni immateriali 4.0 | 20% fino a 1 Mln |

Le imprese che si avvalgono delle misure agevolative in argomento, rientranti nel piano Industria 4.0, dovranno effettuare apposita comunicazione al Ministero dello sviluppo economico (manca, ad oggi, il modello ministeriale da utilizzare per gli investimenti effettuati dal 2020 in avanti).

Il credito d’imposta è utilizzabile esclusivamente in compensazione, ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241.

Per gli investimenti effettuati dal 16 novembre 2020 il credito può essere utilizzato in compensazione esterna in tre quote annuali di pari importo.

In linea generale il credito può essere utilizzato dall’anno di entrata in funzione (beni NON 4.0) o di interconnessione (beni 4.0); in altri termini, dall’anno di entrata in funzione/interconnessione il beneficiario inizia ad utilizzare 1/3 del credito spettante.

In caso di imprese di piccole dimensioni che effettuano investimenti in beni strumentali NON 4.0 è possibile utilizzare il credito spettante (10%) in un’unica soluzione.

In particolare, per gli investimenti in beni immateriali NON 4.0 effettuati nel 2021 da soggetti con ricavi o compensi minori di 5 milioni di euro, il credito d’imposta è fruibile in un’unica soluzione (comma 1054); se il fruitore eccede la soglia di ricavi o compensi di 5 Milioni, il credito resta utilizzabile in 3 quote annuali.

Tale soglia di ricavi e compensi era stata posta inizialmente anche per gli investimenti in beni materiali NON 4.0: il Decreto Sostegni bis ha eleminato tale requisito consentendo a tutti i contribuenti (imprese e professionisti) che effettuano investimenti in beni materiali NON 4.0 la possibilità di utilizzare il credito d’imposta spettante (10%) in un’unica soluzione, a prescindere dall’ammontare dei ricavi e compensi conseguiti l’anno precedente.

Si ricorda che fino allo scorso anno, in base alla legge di bilancio 2020, il credito era utilizzabile in compensazione F24 in cinque quote annuali di pari importo a decorrere dall’anno successivo all’entrata in funzione/interconnessione (ad eccezione degli investimenti in beni immateriali 4.0, utilizzabili in 3 quote annuali).

Esempio 1. Impresa Alfa ha acquistato un tornio dotato dei requisiti 4.0 a gennaio 2021, del valore di 120.000 euro. Il bene viene consegnato ed interconnesso al sistema gestionale nel mese di aprile 2021. A decorrere dal 16 maggio 2021 l’impresa può utilizzare in compensazione F24, tramite i canali dell’Agenzia delle entrate, il credito d’imposta con il codice tributo 6936 per un terzo del credito spettante (120.000 x 50% =60.000 / 3 = 20.000 euro). Esempio 2. Impresa Beta ha acquisto un pc, ordinato e consegnato a febbraio 2021, del valore di 1.500 euro. Il 16 marzo 2021 Beta può utilizzare il credito d’imposta spettante, pari a 150 euro, in un’unica soluzione in compensazione F24 utilizzando il codice tributo 6935. |

In tema di utilizzo in compensazione in F24 l’Agenzia delle entrate ha recentemente chiarito che non opera il divieto di compensazione di cui all'articolo 31, comma 1, del decreto legge n. 78/2010, secondo cui non è possibile effettuare la compensazione di crediti relativi alle imposte erariali in presenza di somme iscritte a ruolo scadute, di ammontare superiore a 1.500 euro (Risposta istanza di Interpello n. 451 del 1° luglio 2021).

A decorrere dal 1° gennaio 2011, la compensazione dei crediti di cui all'articolo 17, comma 1, del decreto legislativo 9 luglio 1997, n. 241, relativi alle imposte erariali, è vietata fino a concorrenza dell'importo dei debiti, di ammontare superiore a millecinquecento euro, iscritti a ruolo per imposte erariali e relativi accessori, e per i quali è scaduto il termine di pagamento. Articolo 31, comma 1, decreto-legge n. 78 del 2010 |

In linea con altri precedenti di prassi (circolare n. 13/E/2011, circolare n. 5/E/2015), le Entrate hanno confermato che il divieto di compensazione prescritto dall'articolo 31 del decreto-legge n. 78/2010 non è applicabile con riferimento ai crediti d’imposta agevolativi, tra cui quelli destinati agli investimenti in beni strumentali.

Questo articolo è un estratto della Circolare del Giorno Nuova Sabatini e credito beni strumentali: condizioni e novità 2021; gli autori, esperti in materia, sono disponibili per consulenze.