Da luglio 2021 è attivo il servizio "Successioni web" dell'Agenzia delle Entrate, con il quale viene resa disponibile nell'area riservata del sito, la dichiarazione di successione in parte già compilata con le informazioni già in possesso dell’Agenzia, facilitando in questo modo il contribuente nell’adempimento grazie all’ausilio di interfacce intuitive e accessibili.

Il nuovo servizio consente di inviare via web la dichiarazione di successione e la domanda di volture catastali, ed è disponibile nell'Area riservata dell'Agenzia delle Entrate accedendo con le proprie credenziali:

- Spid,

- Cie (Carta d’identità elettronica)

- Cns (Carta Nazionale dei Servizi)

- Fisconline/Entratel.

Dopo l’accesso, il servizio è disponibile seguendo il percorso “Home>Servizi>Dichiarazioni” (nel caso di accesso dal vecchio portale “La mia scrivania>Servizi per>Comunicare) si prosegue cliccando sul collegamento “Dichiarazione di successione”.

Un percorso guidato aiuta l’utente a riempire correttamente i campi, segnalando eventuali errori, mentre una nuova funzionalità permette di importare i dati in possesso dell’Agenzia, l’utente ha infatti la possibilità di caricare direttamente le informazioni degli immobili registrate in Catasto.

Ricordiamo che la dichiarazione di successione deve essere presentata dagli eredi, dai chiamati all'eredità, dai legatari entro 12 mesi dalla data di apertura della successione, che coincide, generalmente, con la data del decesso del contribuente, e può essere presentata direttamente dal contribuente:

- tramite i servizi telematici

- tramite un intermediario abilitato o

- presso l'ufficio competente dell'Agenzia delle Entrate.

In questo breve approfondimento vediamo i passi da seguire per la compilazione e l’invio della dichiarazione di successione precompilata (Successione web), sulla base delle istruzioni fornite dall'Agenzia.

1) Successione web: i dati del contribuente già precompilati

Le informazioni sono organizzate per argomenti e non più per “quadri”, consentendo una compilazione più organica e sequenziale, e vengono riposizionate in via automatica nelle relative parti di cui si compone il modello dichiarativo.

Viene inoltre offerto supporto alla compilazione tramite alcuni messaggi che segnalano in tempo reale l’inserimento di dati non corretti o documenti non conformi, sulla base delle informazioni in possesso del Fisco, per supportare il contribuente e aiutarlo a non commettere errori.

Le informazioni relative al contribuente che si trovano già nel modello precompilato riguardano:

- Dati anagrafici

sono precompilati i dati anagrafici del dichiarante, mentre per gli altri soggetti indicati nella dichiarazione, la precompilazione riguarda solo i dati di nascita (luogo e data) ovvero la denominazione sociale; viene comunque garantito un controllo di coincidenza tra i dati inseriti manualmente con quelli in possesso dell’Agenzia. - Dati dei contatti

la sezione ‘Contatti’ propone i recapiti validati dell’utente in sessione, così come forniti nella sezione “profilo utente” dell’area autenticata del portale dei servizi (telefono, ndirizzo e-mail e pec).

Esclusivamente per la dichiarazione di successione e domanda di volture catastali, l’utente può decidere di essere eventualmente contattato su altri recapiti, modificando quelli proposti in automatico ed autorizzandone l’utilizzo. I nuovi contatti non vanno a modificare quelli reperiti dalla sezione “profilo utente”. - Dati su terreni e fabbricati

i dati degli immobili sono proposti al contribuente con modalità “compilazione assistita”; quindi è possibile inserire in dichiarazione gli immobili intestati alla persona deceduta semplicemente selezionandoli da un elenco contenente un set informativo corrispondente a quanto presente nella base dati del Catasto.

Per questo motivo il servizio di precompilazione degli immobili viene fornito nei casi in cui non vi siano situazioni ancora da sanare/aggiornare/allineare in Catasto con riguardo alle loro intestazioni, ai diritti, alle quote di possesso e agli identificativi catastali.

In ogni caso non è previsto il servizio di precompilazione degli immobili ricadenti nei territori dove vige il Sistema Tavolare di Trento e Bolzano, nonchè nei casi di dichiarazioni sostitutive di una precedentemente presentata. - Dati dei pagamenti

nei casi in cui occorre presentare la dichiarazione sostitutiva di una già presentata, nel quadro dedicato alle imposte autoliquidate (quadro EF) viene precompilato l’importo effettivamente già pagato, a titolo di imposta ipotecaria e catastale, con la presentazione della dichiarazione che si intende sostituire. Tali importi, che permettono lo scomputo delle somme già corrisposte per la medesima successione, sono proposti, con possibilità di modifica, ogni volta che si accede al quadro delle imposte autoliquidate. Il servizio viene offerto sia per i pagamenti correttamente effettuati con I24 che con F24.

2) Successione web: quali sono i vantaggi

Diversi sono i vantaggi forniti dalla dichiarazione di successione web:

- una dichiarazione in parte precompilata con contestuale richiesta di voltura catastale degli immobili.

Grazie al caricamento in dichiarazione di diversi dati già in possesso dell’Agenzia, viene lasciato al contribuente il solo compito di validare o eventualmente modificare tali informazioni, ottenendo così una compilazione più veloce. - calcolo automatico delle somme da versare in autoliquidazione

Quando nell’attivo ereditario è presente un immobile, prima di presentare la dichiarazione di successione occorre autoliquidare le imposte ipotecaria, catastale, di bollo, la tassa ipotecaria e i tributi speciali. Grazie alla dichiarazione telematica tale calcolo viene effettuato in automatico a conclusione della fase di compilazione del modello - attestazione di avvenuta presentazione della dichiarazione

In fase di compilazione e quindi con la presentazione della dichiarazione di successione telematica è possibile richiedere l’Attestazione di avvenuta presentazione della dichiarazione in formato elettronico, necessaria, ad esempio, per ottenere lo sblocco dei conti. - segnalazione immediata errori causati da una errata compilazione del modello dichiarativo o dall’inserimento di documenti non conformi. – Grazie ai controlli attivati dall’Agenzia si eliminano le situazioni di scarto nelle fasi successive all’invio.

- visualizzazione e stampa delle ricevute telematiche

Direttamente nell’applicativo web, in una specifica area dedicata, è possibile ottenere informazioni sullo stato di elaborazione delle ricevute telematiche, in base ad ogni fase del processo di lavorazione della dichiarazione, dalla sua trasmissione fino ad arrivare agli esiti delle volture automatiche, qualora richieste. Inoltre, nella stessa area è possibile prelevare la copia semplice e l’Attestazione di avvenuta presentazione della dichiarazione (se richiesta in dichiarazione) - nessun software di compilazione e di invio telematico da istallare.

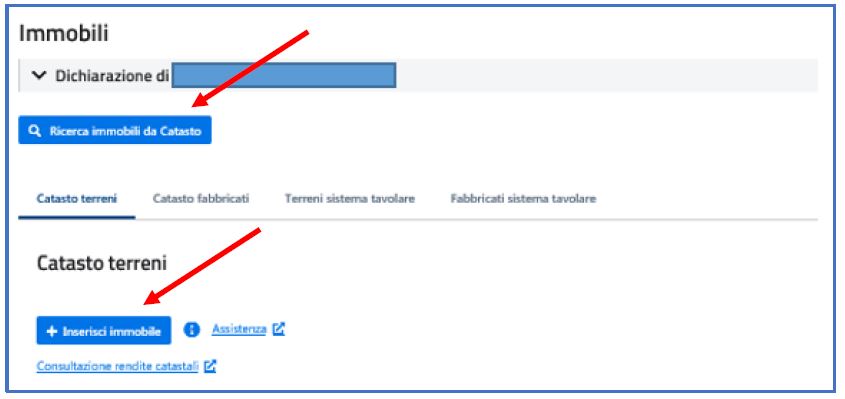

3) Successione web: come compilare la sezione degli immobili

Tra le sezioni da compilare più di frequente, vi è quella dedicata ai dati dei terreni e dei fabbricati posseduti dalla persona deceduta.

Dalla sezione “Immobili” il selezionando pulsante “Ricerca immobili da Catasto”, è possibile effettuare la ricerca degli immobili per i quali nella banca dati catastale risulta una quota di diritto reale intestato alla persona deceduta.

Dopo aver selezionato tutti gli immobili che si intende inserire nella dichiarazione di successione, attivando su ciascuno il pulsante “Seleziona” in modo da posizionarlo verso destra e farlo diventare di colore blu, si dovrà cliccare sul pulsante “Carica immobili”.

Per ciascuno degli immobili caricati e presenti nella sezione, è necessario entrare in modifica per completarne i dati, in particolare:

- la percentuale di possesso della persona deceduta, espressa in frazione (ad esempio, nel caso di proprietà esclusiva, 100/100 o 1/1)

- il valore dell’immobile (in caso di dubbio su come determinarlo, è possibile consultare le istruzioni al modello di dichiarazione di successione presenti sul sito internet dell’Agenzia).

Per inserire manualmente i dati catastali degli immobili che nella banca dati catastale non risultano intestati al deceduto, è necessario, dopo aver selezionato il tipo di catasto o sistema tavolare, cliccare sul pulsante “Inserisci immobile” e procedere alla compilazione.

Nel caso in cui vengano riscontrati dati errati o incongruenti, è possibile cliccare sul link “Assistenza” per accedere alle informazioni di contatto dell’assistenza in materia catastale dell’Agenzia delle entrate.

Cliccando invece sul link “Consultazione rendite catastali”, è possibile accedere alla funzione di consultazione delle rendite catastali degli immobili.

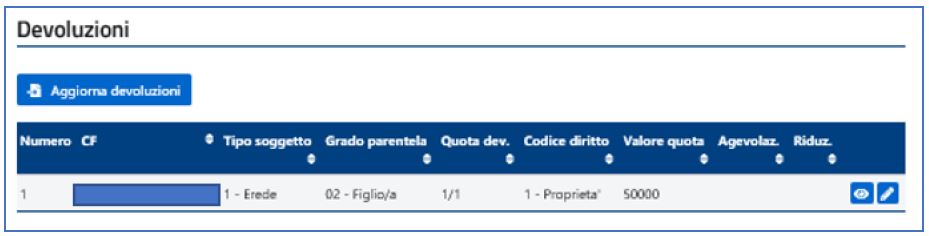

Dopo aver salvato i dati, viene attivato il pulsante “Inserisci devoluzioni” o, nel caso di dichiarante erede o legatario, il pulsante “Aggiorna devoluzioni” che consentono di specificare le quote ereditarie dei soggetti beneficiari.

Nel caso in cui nella sezione “Dati generali” sia stata indicata una devoluzione “per legge”, la sotto-sezione dedicata alle devoluzioni, presente nelle varie aree dell’asse ereditario, sarà calcolata in automatico, vedi immagine seguente:

Una volta ultimate le modifiche della sotto-sezione “Devoluzioni”, è necessario cliccare sul pulsante “Salva” posto sulla scheda dell’immobile, affinché il sistema possa verificare la correttezza dei dati relativi alle devoluzioni indicate.

Infine ricordiamo che se si eredita un immobile, prima di presentare la dichiarazione di successione occorre calcolare e versare le imposte:

- ipotecaria

- catastale

- di bollo

- la tassa ipotecaria e i tributi speciali (per esempio, per le formalità ipotecarie).

Il pagamento delle somme dovute va effettuato con addebito sul conto corrente aperto presso una delle banche convenzionate con l’Agenzia delle entrate o Poste Italiane S.p.a intestato al dichiarante oppure al soggetto incaricato della trasmissione telematica della dichiarazione. Per questo motivo, quando si compila la dichiarazione vanno indicati il codice Iban del conto sul quale addebitare le somme dovute e il codice fiscale dell’intestatario del conto corrente.

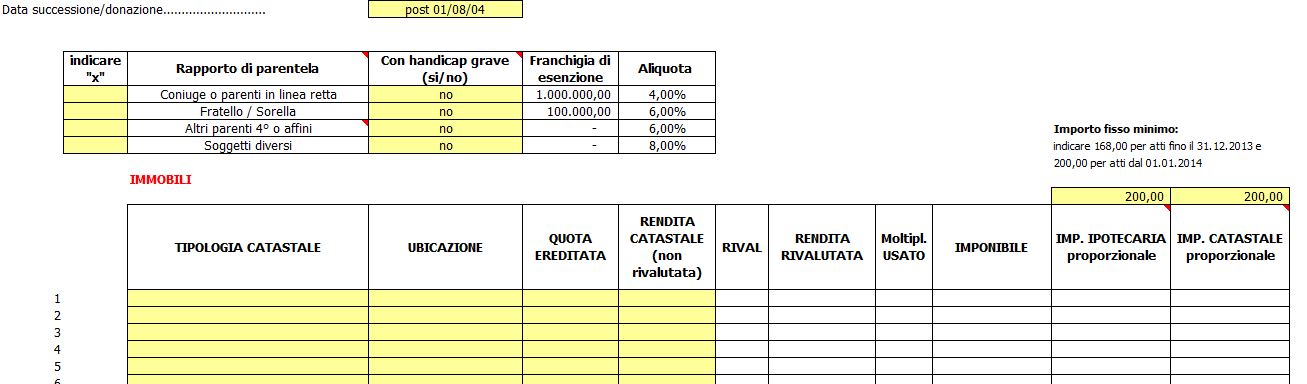

4) Il calcolo dell'imposta di successione: foglio excel

| Per il calcolo delle imposte dovute in caso di successione o donazione di beni mobili o immobili, ti segnaliamo il nostro foglio di calcolo in excel "Successioni e Donazioni (excel)". |

Ai soggetti tutelati dalla legittima la normativa fiscale riserva, poi, un trattamento di favore ai fini delle imposte di successione. È infatti prevista una franchigia al di sotto della quale le imposte non sono dovute, e quando sono dovute l’importo è più basso.

Agevolazioni fiscali sono previste anche per gli eredi portatori di handicap.

Le aliquote e le franchigie stabilite per l’imposta sulle successioni e donazioni sono state previste dall’articolo 2, comma 48, del D.L. n. 262 del 2006.

In particolare, vengono applicate le aliquote del:

- 4%, per i trasferimenti effettuati in favore del coniuge o di parenti in linea retta (ascendenti e discendenti) da applicare sul valore complessivo netto, eccedente per ciascun beneficiario, la quota di 1 milione di euro;

- 6%, per i trasferimenti in favore di fratelli o sorelle da applicare sul valore complessivo netto, eccedente per ciascun beneficiario, 100.000 euro;

- 6%, per i trasferimenti in favore di altri parenti fino al quarto grado, degli affini in linea collaterale fino al terzo grado, da applicare sul valore complessivo netto trasferito, senza applicazione di alcuna franchigia;

- 8%, per i trasferimenti in favore di tutti gli altri soggetti da applicare sul valore complessivo netto trasferito, senza applicazione di alcuna franchigia.

Oltre alle franchigie di 100.000 euro e di 1 milione di euro, vi è una ulteriore franchigia, pari ad 1,5 milioni di euro, per i trasferimenti effettuati in favore di soggetti portatori di handicap, riconosciuto grave ai sensi della legge n. 104 del 1992.

| Il nostro foglio di calcolo in excel "Successioni e Donazioni (excel)" oltre a determinare l'imposta di successione o donazione dovuta, in capo a ciascun beneficiario, calcola anche le imposte ipotecarie e catastali in caso di trasferimento di beni immobili. Il file calcola la franchigia di esenzione spettante in relazione al grado di parentela con il donante/de cuius. |