La rivalutazione dei beni introdotta dall’art. 110 del DL 104/2020 sta interessando molti bilanci di impresa, per i potenziali rilevanti benefici in termini di maggiore patrimonializzazione ma anche di risparmio fiscale (per una più completa sintesi della normativa si rimanda all'articolo "Rivalutazione beni d'impresa decreto Agosto: file excel per il calcolo della convenienza").

Come noto dal punto di vista contabile la rivalutazione dei beni può essere recepita mediante 3 diverse modalità:

- Rivalutazione sia del costo storico che del fondo ammortamento;

- Rivalutazione del solo costo storico;

- Rivalutazione mediante riduzione del fondo ammortamento.

L’applicazione di ognuno di questi metodi porta all’iscrizione in bilancio dello stesso valore netto contabile che va poi ripartito lungo la vita utile dell’immobilizzazione.

La norma impone ovviamente di rispettare un limite massimo di rivalutazione.

In tal senso è di aiuto il documento interpretativo OIC n. 7 pubblicato il 31 marzo scorso (OIC - Documento interpretativo n. 7 - Rivalutazioni) il quale afferma che: “il limite massimo della rivalutazione è fissato nei valori effettivamente attribuibili ai beni con riferimento alla loro consistenza, alla loro capacità produttiva, all’effettiva possibilità economica di utilizzazione nell’impresa (valore d’uso), nonché ai valori correnti e alle quotazioni rilevate in mercati regolamentati italiani o esteri (valore di mercato)”, giusto rinvio all’art. 11 L. 342/2000.

Contabilmente, quindi, il valore netto contabile del bene post rivalutazione (a prescindere dalla tecnica contabile adottata) non dovrà eccedere il maggiore tra valore d’uso e valore di mercato. Quasi sempre si fa ricorso al valore di mercato raccogliendo una perizia di stima del bene nel suo attuale stato.

Analizziamo alcuni casi pratici con esempi di calcolo.

Tutti gli esempi del presente articolo sono stati predisposti con l’utilizzo del tool in Excel "Rivalutazione beni ammortizzabili DL 104/2020 (Excel)", che consente il conteggio automatico della rivalutazione nei metodi previsti dall’OIC, determinando i piani di ammortamento dei beni post rivalutazione e calcolando i benefici fiscali attesi.

Il tool è disponibile al seguente link "Rivalutazione beni ammortizzabili DL 104/2020 (Excel)".

Ti consigliamo:

- il Pacchetto Valutazione d'azienda e Affrancamento con all'interno anche i fac simile per la redazione della perizia e il tool per la valutazione

- il foglio di calcolo Rivalutazione beni ammortizzabili DL 104/2020 (Excel)

Potrebbe interessarti l'ebook

1) Esempio 1 - Rivalutazione di un macchinario

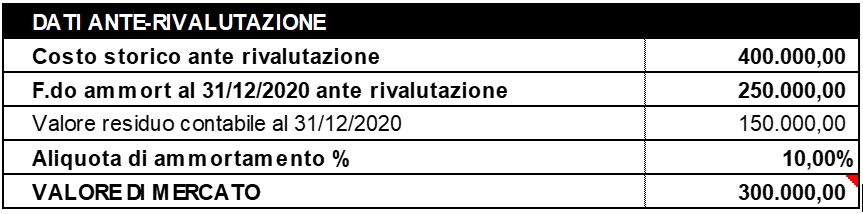

Immaginiamo di rivalutare un macchinario così iscritto a bilancio

Il saldo netto di rivalutazione è determinato in 150.000 euro, dato dalla differenza tra il valore di mercato (supportato da apposita perizia tecnica di stima) e il netto contabile al 31.12.2020 (già ridotto della quota di ammortamento 2020).

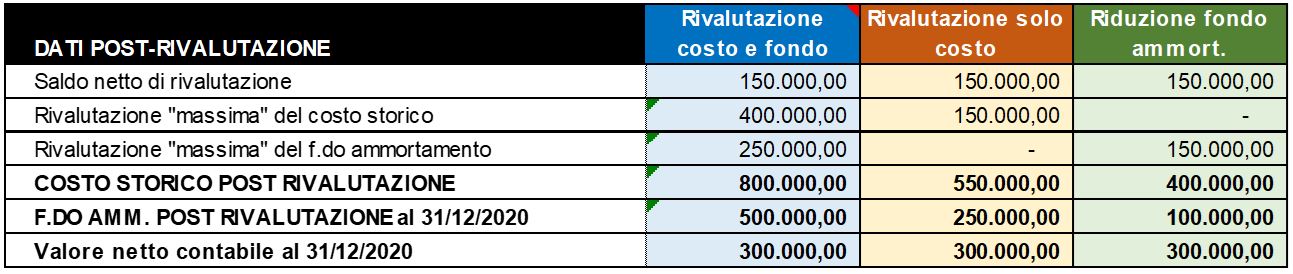

La rivalutazione può essere così recepita, nelle 3 diverse modalità:

Come si può vedere il valore “netto” contabile al 31.12.2020 post rivalutazione è il medesimo in tutti e tre i casi, ossia 300.000 euro.

Cambia però il costo lordo del bene, che incrementa nei primi 2 metodi e, ovviamente, rimane invariato nel terzo. Questo determina, comprensibilmente, anche diversi scenari fiscali.

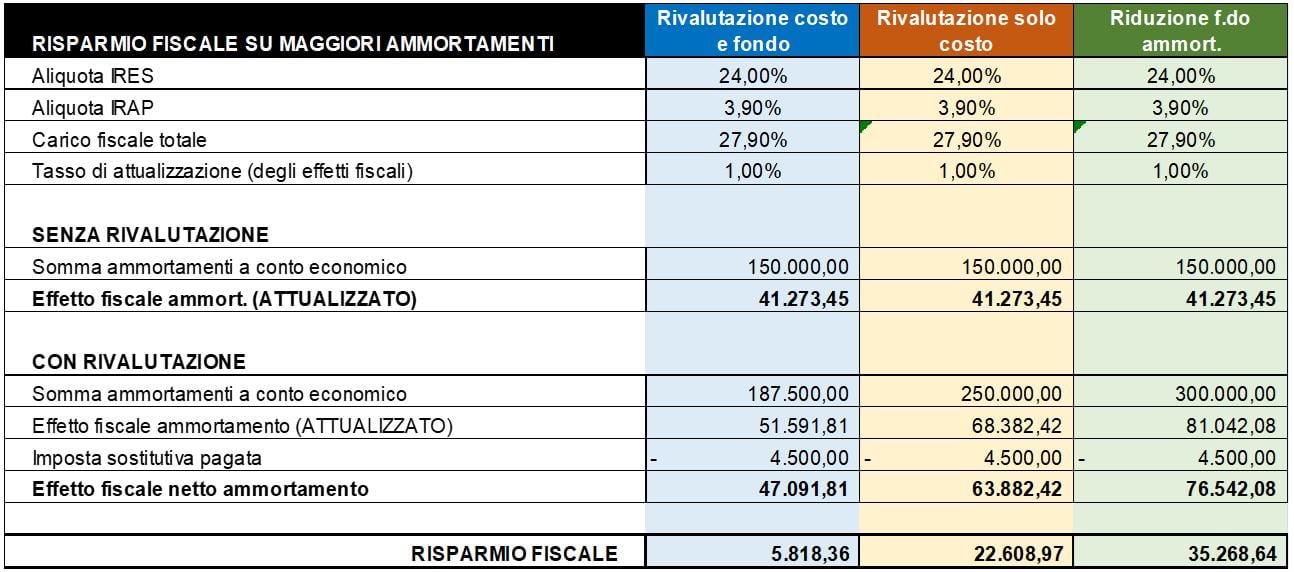

Supponendo infatti che la rivalutazione abbia anche riconoscimento fiscale (e quindi che si opti per il versamento dell’imposta sostitutiva del 3%) i maggiori valori assumeranno rilevanza fiscale a decorrere dal periodo di imposta 2021 per gli ammortamenti e dal 2024 per le eventuali cessioni.

I primi due metodi determinano un incremento delle quote di ammortamento deducibili e quindi un tempo più breve di “recupero” del beneficio fiscale della rivalutazione.

Nell’affrontare il tema della rivalutazione dei beni, l’Agenzia delle Entrate ha già avuto modo (nelle precedenti leggi di rivalutazione dei beni) di esprimere il suo orientamento. In particolare, l’Agenzia richiede di evitare che le tecniche di rivalutazioni determinino un incremento eccessivo del costo originario del bene.

Più esattamente l’Agenzia richiede che il costo lordo del bene non risulti mai superiore al cosiddetto “costo di sostituzione”, ossia al valore di “acquisto di un bene nuovo della medesima tipologia, oppure il valore attuale del bene incrementato dei costi di ripristino della sua originaria funzionalità”.

Questa interpretazione (da ultimo richiamata nella circolare 14/E del 2017) pone in guardia nell’applicazione dei primi due metodi citati, ossia l’incremento del costo originario e del fondo oppure l’incremento del solo costo originario.

Tornando all’esempio precedente, immaginiamo che il costo di sostituzione del macchinario (ossia il prezzo a nuovo oggi) sia pari a 500.000 euro.

Considerando il limite imposto dall’Agenzia delle Entrate i primi due metodi di rivalutazione determinano una rivalutazione netta inferiore (rispetto alla massima teorica) perché il costo originario (lordo) del bene non può eccedere il valore di 500.000 euro.

Solo il metodo di riduzione del fondo ammortamento, non agendo sul costo, consente di recepire appieno il saldo netto di rivalutazione. Ovviamente questo è possibile, nell’esempio, perché il fondo ammortamento ante rivalutazione ha capienza sufficiente per “assorbire” l’intera rivalutazione di 150.000 euro.

Chiaramente queste considerazioni impattano sui benefici fiscali attesi in termini, in primis, di maggiori ammortamenti deducibili:

Scopri tutti i nostri e-book pubblicati nelle diverse collane:

2) Esempio 2 - Rivalutazione di un fabbricato industriale

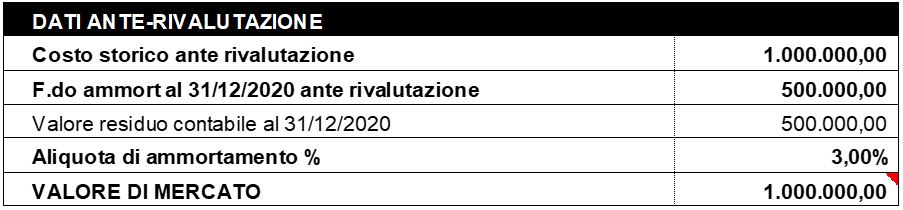

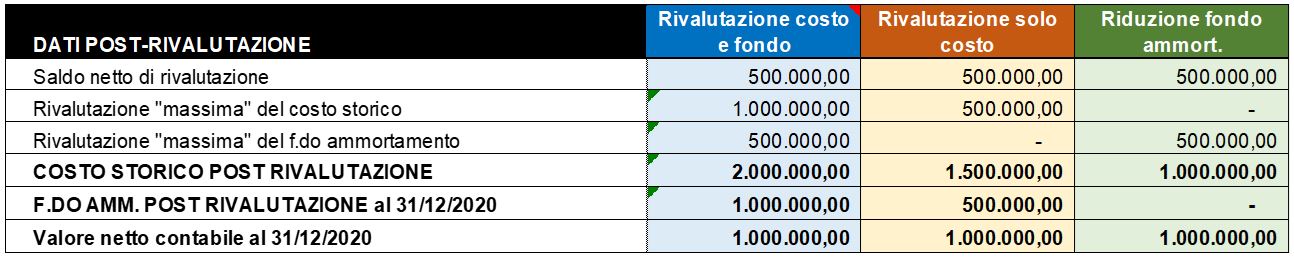

Pensiamo che si intenda rivalutare un fabbricato industriale acquistato per 1 milione di euro nell’anno 2003. Il fondo ammortamento al 31.12.2020 ammonta ad euro 500.000.

Supponiamo che il valore di mercato dell’immobile oggi sia ancora pari a 1 milione di euro (si ipotizza quindi che il valore di mercato, nonostante l’obsolescenza, si rimasto invariato).

La rivalutazione risulta così determinata:

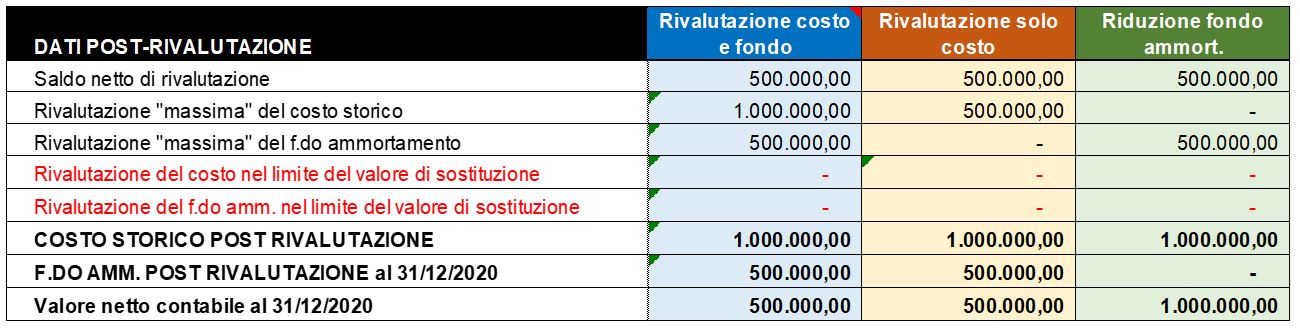

Anche in questo caso, volendo seguire le indicazioni dell’Agenzia delle Entrate, il costo originario del bene non può eccedere il costo di sostituzione.

Immaginiamo che il costo di sostituzione corrisponda, per semplicità, al valore di mercato e quindi sempre di 1 milione di euro.

Con tale vincolo la rivalutazione con i primi due metodi non risulta possibile. Diventa necessario adottare il terzo metodo di riduzione del fondo di ammortamento.

È evidente che tale impostazione limita alcune scelte contabili finalizzate ad incrementare gli ammortamenti post rivalutazione (in ipotesi deducibili), ma costringe ad un recupero dei benefici fiscali più lento.

Ricordiamo infine che l’Agenzia delle entrate ha in passato proposto (si veda la circolare 22/E del 06 maggio 2009, paragrafo 3) anche la possibilità di recepire la rivalutazione mediante riduzione o azzeramento del fondo ammortamento esistente e, per la parte eccedente, mediante incremento del costo originario.

Tale modalità ha il pregio di determinare un costo lordo post rivalutazione mai superiore al valore di stima (e quindi necessariamente al costo di sostituzione del bene), ponendo al riparo da ogni contestazione fiscale.

Scopri tutti i nostri e-book pubblicati nelle diverse collane:

3) Esempio 3 - Rivalutazione di un macchinario riscattato

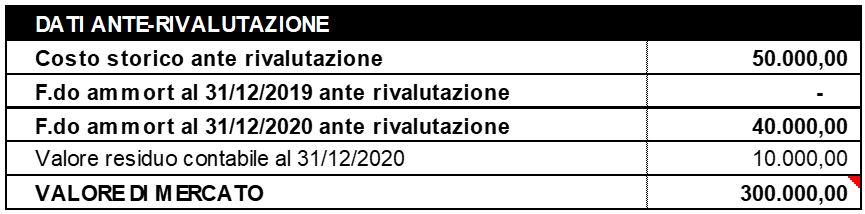

Ipotizziamo un macchinario riscattato in passato da leasing per 50.000 euro e già ammortizzato per 40.000 euro.

Il valore di stima è oggi pari a 300.000 euro (immaginiamo pari anche al costo di sostituzione).

Applichiamo le diverse tecniche contabili di rivalutazione:

Come si può vedere i primi due metodi determinano un costo lordo post valutazione superiore al costo di sostituzione.

Il terzo metodo (riduzione del fondo) non consente di recepire l’intera rivalutazione in quando il fondo non è sufficientemente capiente.

Solo il metodo proposto dall’Agenzia delle Entrate consente di raggiungere il risultato voluto: recepire l’intero saldo netto di rivalutazione e portare il costo lordo del bene al valore di mercato.

Tutti gli esempi del presente articolo sono stati predisposti con l’utilizzo del tool in Excel "Rivalutazione beni ammortizzabili DL 104/2020 (Excel)", che consente il conteggio automatico della rivalutazione nei metodi previsti dall’OIC, determinando i piani di ammortamento dei beni post rivalutazione e calcolando i benefici fiscali attesi.

Scopri tutti i nostri e-book pubblicati nelle diverse collane: