I soggetti fiscalmente residenti in Italia sono, di regola, tassati su “base mondiale” in relazione a tutti i redditi prodotti, sia in Italia che all’estero (c.d. “world-wide taxation principle”): al contrario di quanto accade per i soggetti non residenti, che sono assoggettati a tassazione limitatamente ai redditi prodotti in Italia, i soggetti residenti sono assoggettati ad imposizione diretta anche sui redditi prodotti all’estero. Per meglio esporre, qualora il residente fiscale italiano presta la propria attività lavorativa in uno Stato il cui accordo per evitare le doppie imposizioni stipulato con l’Italia preveda, per quella categoria di reddito, la tassazione concorrente si avrà:

- una prima tassazione dello Stato di produzione del reddito (ad esempio: Austria, Germania, Danimarca, Federazione Russa)

- e una tassazione definitiva nello Stato di residenza dell’impresa (Italia).

Il regime della tassazione concorrente è rappresentativo della doppia imposizione fiscale sui redditi prodotti in altro Stato estero da un contribuente residente nello Stato (Italia) mitigata dal foreign tax credit ed è previsto in quasi tutti gli accordi convenzionali stipulati con l’Italia mentre la tassazione esclusiva rappresenta un’eccezione nel sistema convenzionale internazionale: nel modello OCSE di Convenzione contro le doppie imposizioni l’Italia ha scelto il metodo del credito d’imposta (alternativo a quello dell’esenzione) al fine di sanare la doppia imposizione che tipicamente si verifica tra Stato di produzione del reddito estero e Stato della residenza del soggetto che lo percepisce e tale credito potrà essere utilizzato solamente quando le imposte estere sono state pagate a titolo definitivo e, quindi, irripetibili. In sintesi, il credito d’imposta ex art. 165 del TUIR ha lo scopo di eliminare (o quantomeno limitare) la doppia tassazione che potrebbe generarsi sullo stesso reddito in caso di tassazione concorrente, quando lo stesso sia assoggettato ad imposizione sia nello Stato estero (Stato della fonte) che in Italia (Stato della residenza): il foreign tax credit può essere richiesto da tutti i soggetti IRES (comprese le stabili organizzazioni di soggetti esteri) e soggetti IRPEF, per il richiamo espresso operato dall’art. 11, comma 4 del TUIR.

L'articolo continua dopo la pubblicità

Questo articolo è stato estratto dal libro "Il reddito d'impresa per le società OIC e IAS adopter" a cura di Paolo Parisi, di Daniele Corradini, Alberto Franceschin e Paolo Parisi, pubblicato da Maggioli editore a marzo 2021

1) Determinazione del credito di imposta

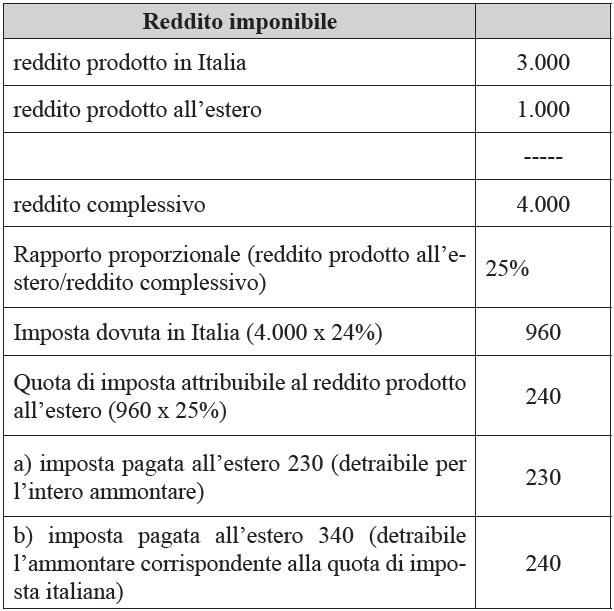

Con il metodo del credito d’imposta, infatti, quando l’imposta estera, rispetto a quella dovuta in Italia (Paese di residenza del contribuente) è:

- inferiore, occorre versare all’Erario italiano la differenza;

- superiore, non si dà luogo a “restituzione” dell’eccedenza, in quanto il credito compete solo fino a concorrenza dell’imposta italiana relativa al reddito estero.

Le asimmetrie tra imposta estera e italiana sono influenzate, oltre che dal diverso gioco delle aliquote, anche dalle differenze nei criteri di imputazione a periodo o di quantificazione dell’ammontare del reddito estero che viene assoggettato a imposizione nello Stato della fonte e in Italia secondo le rispettive norme interne.

Per quanto attiene l’ambito di applicazione, il credito d’imposta di cui all’art. 165 del TUIR è riconosciuto ai soggetti fiscalmente residenti in Italia quando sono rispettate le seguenti condizioni:

- la produzione di un reddito all’estero;

- il concorso di tale reddito alla formazione del reddito complessivo;

- il pagamento di imposte estere a titolo definitivo.

L’art. 165 del TUIR non è, quindi, applicabile in relazione ai redditi che non concorrono alla formazione del reddito complessivo imponibile in Italia, come ad esempio i redditi soggetti ad imposta sostitutiva per i quali non è stata richiesta l’opzione per la tassazione ordinaria (Agenzia delle Entrate circ. n. 9/2015). Non possono usufruire dell’imposizione ordinaria (e dunque non sarà possibile richiedere il credito per le imposte pagate all’estero), le persone fisiche, le società semplici e i soggetti equiparati, gli enti pubblici e privati, residenti in Italia che non hanno quale oggetto principale l’esercizio di attività commerciali, nonché i soggetti esenti da IRES, in relazione a:

- gli interessi, ai premi e agli altri frutti derivanti da obbligazioni e titoli similari esteri per i quali il contribuente, in sede di dichiarazione dei redditi, è tenuto obbligatoriamente ad autoliquidare l’imposta sostitutiva prevista;

- gli utili di cui all’art. 44, comma 2, lett. a), ultimo periodo del TUIR, relativo a partecipazioni non qualificate in soggetti esteri, inclusi i proventi da associazione in partecipazione e cointeressenza (art. 109, comma 9, lett. b)) stipulati con soggetti esteri e caratterizzati da apporti diversi da opere e servizi e di natura non qualificata.

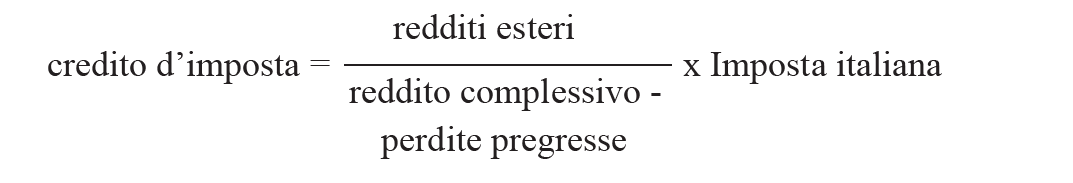

Ai sensi dell’art. 165, comma 1 del TUIR, le imposte pagate all’estero a titolo definitivo sui redditi ivi prodotti sono ammesse in detrazione dall’imposta netta dovuta fino a concorrenza della quota d’imposta corrispondente al seguente rapporto:

Le istruzioni al modello REDDITI 2021 SC (quadro CE) precisano che il credito per le imposte pagate all’estero spetta, comunque, nel limite dell’imposta netta italiana relativa all’anno di produzione del reddito estero: al fine dell’individuazione di tale limite si deve tener conto anche del credito già utilizzato nelle precedenti dichiarazioni, riferito allo stesso anno di produzione del reddito. Se alla formazione del reddito complessivo del contribuente concorrono redditi prodotti in più Stati esteri, il credito spettante per le imposte pagate all’estero si calcola e si applica sempre separatamente per ciascuno Stato (art. 165, comma 3 del TUIR, cosiddetta per Country limitation).

Per approfondire consigliamo i nostri ebook disponibili nella nostra sezione dedicata alla Fiscalità Estera - E-Book tra questi:

2) Redditi prodotti all’estero

Al numeratore del rapporto soprariportato deve essere indicato l’importo dei redditi prodotti all’estero, moltiplicato per l’imposta dovuta in Italia: ai fini dell’individuazione dei redditi prodotti all’estero occorre fare riferimento a “criteri reciproci a quelli previsti dall’art. 23 per individuare quelli prodotti nel territorio dello Stato” (art. 165 comma 2). Si considerano prodotti all’estero secondo la normativa domestica:

- i redditi fondiari derivanti da terreni e fabbricati situati all’estero;

- i redditi di capitale corrisposti da Stati esteri o da soggetti non residenti;

- i redditi di lavoro dipendente prestato all’estero;

- i redditi di lavoro autonomo derivanti da attività esercitate all’estero;

- i redditi d’impresa derivanti da attività svolte da stabili organizzazioni all’estero di soggetti residenti;

- le plusvalenze conseguite per effetto della cessione a titolo oneroso di partecipazioni in società non residenti;

- i redditi diversi derivanti da attività svolte all’estero e da beni che si trovano all’estero.

L’impostazione adottata dall’art. 165, comma 2 del TUIR è suscettibile di precludere il riconoscimento del credito d’imposta nei casi in cui lo Stato della fonte adotti criteri di territorialità diversi da quelli italiani: l’Agenzia delle Entrate (circ. n. 9/E/2015) chiarisce che la definizione interna di “reddito prodotto all’estero” si applica solo quando con lo Stato della fonte del reddito non sia in vigore una Convenzione contro le doppie imposizioni che adotti una disposizione analoga a quella di cui all’art. 23B del modello OCSE, che prevede appunto l’eliminazione della doppia imposizione mediante il metodo del credito di imposta. In tali circostanze, il credito di imposta viene riconosciuto con riferimento a qualsiasi elemento di reddito ritratto nel Paese della fonte.

Alcune Convenzioni contro le doppie imposizioni stipulate dall’Italia contengono una clausola in base alla quale, se lo Stato estero ha esentato da imposta, in tutto o in parte, un determinato reddito prodotto nel proprio territorio, il soggetto residente in Italia ha comunque diritto a chiedere, in sede di dichiarazione, il credito per l’imposta estera come se questa fosse stata effettivamente pagata (imposte figurative, c.d. “matching credit” o “tax sparing credit”).

Si rammenta che nel caso in cui il reddito prodotto all’estero concorra parzialmente alla formazione del reddito complessivo, anche l’imposta estera va ridotta in misura corrispondente (art. 165, comma 10 del TUIR) come avviene alla percezione di dividendi esteri da Paesi diversi da quelli a regime fiscale privilegiato (white list) che concorrono a formare il reddito nella misura del 5% (per i soggetti IRES).

Questo articolo è stato estratto dal libro "Il reddito d'impresa per le società OIC e IAS adopter" a cura di Paolo Parisi, di Daniele Corradini, Alberto Franceschin e Paolo Parisi, pubblicato da Maggioli editore a marzo 2021

Ti potrebbero interessare i nostri tools excel:

3) Reddito complessivo

Al denominatore del rapporto utile al calcolo dell’ammontare del credito di imposta deve essere indicato il reddito complessivo da utilizzare, comprensivo del reddito estero: tale reddito va ridotto delle eventuali perdite di precedenti periodi d’imposta ammesse in diminuzione determinando, in questa ipotesi, un trattamento più favorevole per il contribuente, in quanto comporta l’indicazione al denominatore di un valore inferiore aumentando nella sostanza il risultato del rapporto. Il credito d’imposta non spetta qualora non vi sia reddito imponibile in quanto totalmente assorbito da perdite pregresse e, quindi, si azzeri anche l’imposta italiana.

Imposta italiana e riporto del credito in avanti o all’indietro

Il credito per imposte pagate all’estero spetta nei limiti dell’imposta italiana dovuta e, qualora l’imposta estera ecceda quella italiana, il recupero dell’imposta estera non sarà integrale, poiché l’ammontare complessivo del credito per le imposte pagate all’estero non potrà eccedere l’imposta dovuta in Italia. In merito, l’art. 165, comma 6 del TUIR prevede un particolare meccanismo che consente, a determinate condizioni ed entro certi limiti, il riporto “in avanti” e “all’indietro” delle eccedenze di imposte pagate all’estero.

Il riporto “in avanti” si ha nell’ipotesi in cui l’imposta assolta all’estero sia maggiore dell’imposta effettivamente scomputabile dall’imposta dovuta sul reddito complessivo in base al rapporto indicato nell’art. 165 comma 1 del TUIR: in tal caso la differenza di imposta estera non utilizzata che eccede quella consentita dal rapporto, potrà essere utilizzata nei successivi periodi d’imposta sino all’ottavo, qualora l’imposta estera effettivamente scomputabile nella dichiarazione dei redditi prodotta in Italia sia maggiore dell’imposta di fatto assolta all’estero.

Il riporto “all’indietro”, invece, si ha nel caso in cui l’imposta assolta all’estero sia inferiore a quella scomputabile dall’imposta dovuta sul reddito complessivo in Italia: in tal caso, la differenza potrà essere utilizzata nei successivi periodi d’imposta non oltre l’ottavo, quando l’imposta assolta all’estero sarà superiore a quella scomputabile in base al rapporto indicato nell’art. 165, comma 1 del TUIR.

Ti potrebbe interessare:

4) Imposte pagate all’estero

Il credito d’imposta per i redditi prodotti all’estero spetta a condizione che le imposte siano state pagate all’estero a titolo definitivo su tali redditi: sono da considerare definitive le imposte pagate all’estero se sono divenute “non ripetibili”, cioè che non sono “suscettibili di modificazione a favore del contribuente”.

Non possono essere riconosciute le imposte:

- pagate in acconto o in via provvisoria;

- per le quali è prevista la possibilità di rimborso totale o parziale; qualora vi sia la possibilità di richiedere un rimborso, le imposte pagate all’estero si possono detrarre, al netto del rimborso ottenuto, solo se esso è già stato ottenuto prima di richiedere il credito di imposta in Italia e se il rimborso è certo nel suo ammontare (Agenzia delle Entrate circ. n. 50/2002).

Allo stesso modo, non beneficiano del credito di imposta le imposte estere quando sono state corrisposte in via provvisoria in pendenza di un procedimento contenzioso estero: il presupposto della definitività si produrrà solo nel periodo di imposta in cui il contenzioso si conclude in via definitiva. Qualora l’imposta assolta all’estero abbia natura di imposta forfetaria sostitutiva delle imposte dirette e indirette, presenti e future, nonché dei diritti doganali, l’Agenzia delle Entrate ha chiarito che:

- l’applicazione dell’art. 165 del TUIR può avvenire limitatamente alla parte dell’imposta forfetaria riferibile all’imposta sul reddito prevista nello Stato estero;

- occorre ricostruire in linea teorica il carico fiscale complessivo (imposte dirette, indirette e dazi doganali) che si sarebbe dovuto assolvere in applicazione delle ordinarie norme fiscali vigenti nello Stato estero, determinando l’incidenza percentuale dell’imposta sul reddito estera sul predetto carico teorico complessivo;

- occorre applicare tale percentuale all’importo pagato a titolo di imposta forfetaria sostitutiva, determinando quindi il livello massimo dell’imposta corrisposta nello Stato estero ammissibile in detrazione (ris. n. 83/2008).

Qualora detto importo risulti superiore a quanto certificato dalle autorità fiscali estere, infatti, il credito per le imposte pagate all’estero spetta nei limiti di quest’ultimo minore importo.

Se il pagamento a titolo definitivo avviene oltre il termine di presentazione della dichiarazione, il credito di imposta potrà essere richiesto nella prima dichiarazione utile: la quota di imposta italiana e l’imposta netta dovuta, rilevanti ai fini del calcolo del credito, saranno quelle relative al periodo di imposta in cui il reddito estero ha concorso alla formazione del reddito: in caso di versamento parziale delle imposte all’estero, resta ferma la possibilità di procedere alla detrazione immediata della parte delle imposte già pagate in via definitiva nel periodo d’imposta cui si riferisce la dichiarazione stessa). Ulteriormente, in caso di sfasamento tra il periodo d’imposta nel quale il reddito prodotto all’estero è stato dichiarato e quello in cui le imposte pagate all’estero hanno assunto il requisito della definitività, l’art. 165, comma 7 del TUIR prevede un apposito “correttivo”, stabilendo che, se l’imposta italiana relativa al periodo di imposta nel quale il reddito estero ha concorso a formare l’imponibile è già stata liquidata, è possibile procedere ad una nuova liquidazione, che tenga conto del maggior reddito estero e delle imposte estere non detratte: in tali ipotesi, si dovrà indicare, nella dichiarazione dei redditi relativa all’esercizio in cui le imposte estere sono divenute definitive, il conguaglio del maggior credito di imposta spettante, calcolato sull’imposta dovuta per il periodo di imposta al quale di riferisce la dichiarazione nel quale il reddito estero era stato originariamente tassato.

5) Richiesta del credito d’imposta in dichiarazione

La detrazione del credito d’imposta per le imposte pagate all’estero deve essere calcolata “nella dichiarazione relativa al periodo d’imposta cui appartiene il reddito prodotto all’estero al quale si riferisce l’imposta”, a condizione che il pagamento a titolo definitivo delle imposte avvenga prima della presentazione della dichiarazione stessa (art. 165 comma 4). Qualora le imposte relative ai redditi esteri prodotti nel periodo d’imposta cui si riferisce la dichiarazione siano, in tutto o in parte, pagate in via definitiva nei periodi d’imposta successivi (anche a seguito di rettifiche o di accertamenti da parte dello Stato estero), il contribuente potrà chiederne la detrazione nella dichiarazione relativa al periodo d’imposta di avvenuto pagamento: si possono considerare non ripetibili, e quindi detraibili, anche le imposte pagate all’estero nell’anno in corso, se la dichiarazione e il pagamento nello Stato estero sono già avvenuti prima della presentazione della dichiarazione dei redditi in Italia, e quando tali imposte soddisfino i criteri di immodificabilità sopra evidenziati (Agenzia delle Entrate circ. n. 50/2002).

È possibile richiedere (facoltà del contribuente) la detrazione delle imposte estere già nella dichiarazione dei redditi relativa all’esercizio in cui il reddito estero viene tassato, anche se le imposte estere vengono pagate a titolo definitivo entro il termine di presentazione della dichiarazione dell’esercizio immediatamente successivo (art. 15 del DLgs. n. 147/2015). la dichiarazione dei redditi nella quale si richiede la detrazione di imposte estere non ancora pagate dovrà obbligatoriamente contenere l’indicazione di tali imposte. In tali casi, dunque, non si applicherà il “correttivo” di cui sopra.

Anche se l’art. 165 co. 4 del TUIR non prevede più che la richiesta in dichiarazione dei redditi della detrazione del credito d’imposta in esame avvenga “a pena di decadenza”, il successivo comma 8 stabilisce che la detrazione non spetta nei casi di:

- omessa presentazione della dichiarazione (si considerano omesse le dichiarazioni presentate con ritardo superiore a 90 giorni);

- omessa indicazione dei redditi prodotti all’estero nella dichiarazione presentata.

La Corte di Cassazione (sentenza n. 2277/2011), sulla base della generale emendabilità della dichiarazione dei redditi, ha ammesso la configurabilità di un rimborso, a seguito di rettifica della dichiarazione, delle imposte sui redditi prodotti all’estero non incluse, per errore di fatto o di diritto, nella dichiarazione relativa al periodo d’imposta in cui sono state pagate: l’Agenzia delle Entrate nella citata circolare n. 9/E/2015 ha fatto proprio tale principio, garantendo il credito di imposta anche al contribuente che abbia sanato la mancata indicazione del reddito estero nella dichiarazione originaria mediante presentazione di una dichiarazione integrativa a sfavore (con pagamento delle maggiori imposte mediante l’istituto del ravvedimento operoso).

Si osserva che la disposizione normativa di cui al comma 7 dell’articolo 165 del TUIR disciplina l’ipotesi dell’accertamento di un maggior reddito prodotto all’estero, mentre nulla è previsto per il caso inverso di accertamento di un maggior reddito italiano, fattispecie che, pertanto, non trova uno specifico riscontro normativo né di prassi. La citata circolare n. 9/E/2015, in relazione al caso normativamente disciplinato di accertamento di un maggior reddito estero, chiarisce che “potrà essere calcolata la maggiore detrazione spettante a titolo di credito per le imposte pagate all’estero, dietro presentazione di adeguata documentazione”. Il ricalcolo presuppone quindi un’attività da parte del contribuente volta a provare il diritto alla detrazione: il contraddittorio istaurato nell’ambito del procedimento di accertamento con adesione appare la sede idonea per poter valutare la possibilità di ricalcolo della detrazione del credito dell’imposta pagata all’estero anche nella situazione inversa in cui il reddito oggetto di rettifica sia quello italiano, nell’ottica di ripristino della situazione che si sarebbe realizzata qualora il contribuente avesse dichiarato sin da subito il proprio imponibile nella misura corretta, in conformità alla ratio sottesa alla disciplina dello scomputo delle perdite in accertamento. In tale ipotesi, infatti, il credito per le imposte pagate all’estero sarebbe stato detratto dall’imposta italiana nella misura conseguente al corretto imponibile dichiarato. Pertanto, la detrazione del credito per le imposte pagate all’estero, riportata a nuovo fino all’ottavo esercizio successivo ai sensi del comma 6 dell’articolo 165 del TUIR, se ancora disponibile, possa essere riconosciuta in detrazione dalla maggiore imposta definita, su richiesta del contribuente in sede di contraddittorio nell’ambito del procedimento di adesione. In tale ambito sarà necessario valutare la documentazione a tal fine presentata dal contribuente, in considerazione della necessità di operare il riscontro dell’utilizzabilità di tale credito, anche con riferimento alla spettanza sostanziale dello stesso e alla sua disponibilità in relazione all’eventuale utilizzo dell’eccedenza riportata negli anni successivi.

In alternativa al riporto a nuovo o alla richiesta di rimborso, il credito d’imposta (IRPEF o IRES) derivante dalla dichiarazione annuale deve ritenersi compensabile nel modello F24, a condizione che tale credito non derivi da una dichiarazione presentata da un soggetto in procedura concorsuale.

Questo articolo è stato estratto dal libro "Il reddito d'impresa per le società OIC e IAS adopter" a cura di Paolo Parisi, di Daniele Corradini, Alberto Franceschin e Paolo Parisi, pubblicato da Maggioli editore a marzo 2021

Foto di Gerd Altmann da Pixabay