I soggetti esercenti imprese, arti o professioni non stabiliti nel territorio dello Stato e privi di stabile organizzazione in Italia, che effettuino operazioni territorialmente rilevanti in Italia nei confronti di soggetti non tenuti all’applicazione del reverse charge, devono assolvere direttamente gli obblighi tributari.

In assenza di stabile organizzazione, pertanto, ai sensi dell’art. 17 comma 3 del DPR 633/1972, sono ammesse le seguenti modalità di identificazione ai fini IVA:

- identificazione diretta ai sensi dell’art. 35-ter del DPR 633/1972 (procedura consentita solo agli operatori comunitari o stabiliti in un paese terzo con il quale esistano accordi di reciproca assistenza in materia di imposizione indiretta);

- nomina di un rappresentante fiscale ai sensi dell’art. 17 comma 2 del DPR 633/1972.

Le due modalità sono alternative. Conseguentemente, i soggetti non residenti che si avvalgono di un rappresentante fiscale, se intendono identificarsi direttamente, devono preliminarmente procedere alla chiusura della partita IVA richiesta per loro conto dal rappresentante fiscale in precedenza nominato (e viceversa).

In presenza di una stabile organizzazione in Italia, invece, non è consentito al soggetto non residente di operare tramite rappresentante fiscale o mediante identificazione diretta per assolvere gli obblighi o esercitare i diritti relativi alle operazioni effettuate direttamente dalla casa madre. Tali operazioni, infatti, devono confluire nella posizione IVA attribuita alla stabile organizzazione operante nel territorio dello Stato.

L’identificazione diretta o tramite rappresentante fiscale non comporta lo “stabilimento” del soggetto estero in Italia, neppure al fine di determinare il luogo di effettuazione dei servizi resi o ricevuti.

In particolare “la designazione di un rappresentante fiscale [...] è, di per sé, irrilevante ai fini della natura imponibile o meno delle prestazioni ricevute o effettuate dalla persona rappresentata, giacché il meccanismo della rappresentanza ha unicamente lo scopo di consentire al fisco di avere un interlocutore nazionale quando il soggetto passivo è stabilito all’estero” (Corte di Giustizia CE Causa C-1/08 del 19.2.2009).

Pertanto, pur essendo identificato direttamente o tramite rappresentante fiscale, il soggetto non residente mantiene il proprio status di soggetto non stabilito in Italia. L’istituto dell’identificazione è solamente strumentale all’adempimento degli obblighi e all’esercizio dei diritti previsti dalle norme IVA per le operazioni territorialmente rilevanti in Italia.

L'articolo continua dopo la pubblicità

Questo articolo è stato estratto dal libro IVA Estero 2021 di G.Costa pubblicato dalla casa editrice Maggioli

1) Identificazione diretta

Il sistema dell’identificazione diretta è stato introdotto nell’ordinamento italiano dall’art. 35-ter del DPR 633/1972, in attuazione della Direttiva comunitaria n. 2000/65/CE, che intendeva consentire agli operatori economici di assolvere gli obblighi e di esercitare i diritti, che derivano dall’applicazione del tributo, direttamente in ogni singolo Stato membro.

Soggetti ammessi

L’identificazione diretta è consentita agli operatori economici:

- stabiliti in uno Stato membro dell’Unione Europea;

- stabiliti in un paese terzo con il quale esistano strumenti giuridici che regolino la reciproca assistenza in materia di imposizione indiretta.

Operatori Extracomunitari

Nonostante la possibilità teorica, l’unico accordo di cooperazione amministrativa analogo a quelli vigenti in ambito unionale è quello stipulato con la Norvegia (si attendono chiarimenti sulla natura dell’accordo con il Regno Unito in corso di recepimento).

La risoluzione dell’Agenzia delle Entrate n. 44 del 28.7.2020 ha indicato come l’accordo sottoscritto il 1° agosto 2018 tra l’Unione Europea e il Regno di Norvegia sia del tutto analogo a quanto previsto dalle norme attualmente in vigore in materia di assistenza tra autorità fiscali dell’Unione in materia di IVA e, dunque, rispetti i requisiti sopra ricordati.

L’identificazione diretta è invece preclusa agli operatori economici stabiliti in tutti gli altri paesi terzi (che, se del caso, dovranno procedere alla nomina di un rappresentante).

La procedura d’identificazione diretta

Con provvedimento del Direttore dell’Agenzia delle Entrate del 28.12.2009 è stato approvato il modello ANR/3, riservato ai soggetti non residenti, da utilizzare per le dichiarazioni di identificazione diretta, di variazione dati o di cessazione attività.

Il modello di dichiarazione è disponibile in formato elettronico e può essere scaricato dal sito Internet dell’Agenzia delle Entrate, nel rispetto, in fase di stampa, delle caratteristiche tecniche specificate in allegato al provvedimento di approvazione.

Termine di presentazione

La dichiarazione di identificazione diretta deve essere prodotta dall’interessato prima di effettuare qualsiasi operazione territorialmente rilevante in Italia.

L’Agenzia delle Entrate (Ris. n. 31/E del 1.2.2005) ha preso in esame l’ipotesi in cui il soggetto non residente, pur avendo effettuato operazioni attive e passive nel territorio dello Stato, abbia adempiuto all’obbligo di identificazione solo successivamente all’effettuazione delle medesime. La tardiva identificazione, pur esponendo il contribuente alle sanzioni per le violazioni degli obblighi tributari (omessa comunicazione d’inizio attività nonché, eventualmente, omissioni o tardività relative a fatturazione, versamento, dichiarazione, ecc.), non pregiudica il diritto alla detrazione dell’IVA sugli acquisti assolta anteriormente all’identificazione, purché sia possibile dimostrare l’inerenza degli acquisti ad un’attività economica avviata.

Modalità di presentazione

La dichiarazione per l’identificazione diretta nello Stato, con conseguente attribuzione di partita IVA, deve essere presentata esclusivamente all’Agenzia delle Entrate (Centro Operativo di Pescara – Servizio di identificazione soggetti non residenti – Via Rio Sparto 21 – 65100 Pescara) secondo le seguenti modalità:

- direttamente all’ufficio (anche a mezzo di persona appositamente delegata);

- a mezzo servizio postale, mediante raccomandata AR.

La dichiarazione si considera presentata il giorno in cui risulta spedita.

Contenuto del modello

La dichiarazione deve contenere le seguenti indicazioni:

- per le persone fisiche: cognome, nome, eventuale ditta, luogo e data di nascita, domicilio fiscale nello Stato estero in cui l’attività è esercitata;

- per i soggetti diversi dalle persone fisiche: denominazione, ragione sociale o ditta, sede legale o amministrativa nello Stato estero in cui l’attività è esercitata, dati identificativi di cui al punto precedente per almeno una delle persone che ne hanno la rappresentanza;

- indicazione dell’ufficio dell’Amministrazione dello Stato estero competente ad effettuare i controlli sull’attività del dichiarante;

- numero di identificazione IVA o, in mancanza, codice identificativo fiscale attribuito dallo Stato di appartenenza del contribuente;

- tipo e oggetto dell’attività esercitata nello Stato estero di stabilimento (attraverso la codifica ATECO 2007);

- impegno ad esibire le scritture contabili entro i termini stabiliti dall’Amministrazione richiedente.

Scritture contabili

I soggetti non residenti non sono obbligati alla tenuta della contabilità all’interno del territorio dello Stato, ma si impegnano, attraverso la sottoscrizione del modello ANR/3, ad esibire le scritture contabili all’Amministrazione finanziaria italiana, entro i termini da questa fissati.

Allegati alla dichiarazione

Alla dichiarazione devono essere allegati:

- copia fotostatica di un documento di identificazione del dichiarante;

- certificazione attestante la qualità di soggetto passivo agli effetti dell’IVA posseduta nello Stato di appartenenza;

- certificato rilasciato dalla Camera di Commercio dallo Stato membro di stabilimento, contenente l’indicazione dei rappresentanti con facoltà di agire e dei relativi poteri di firma;

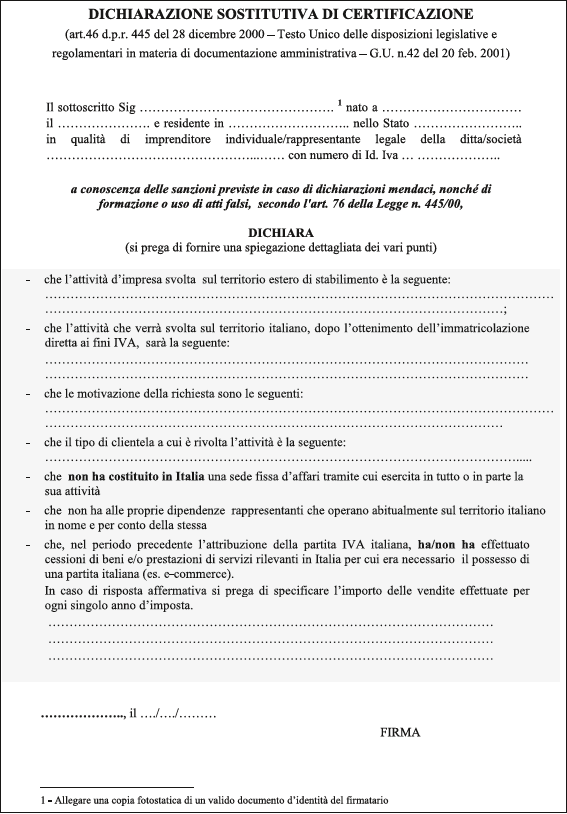

- dichiarazione sostitutiva di certificazione debitamente sottoscritta (vd. figura).

I primi due allegati predetti devono essere corredati di traduzione in lingua italiana sottoscritta dal traduttore e dal relativo documento d’identità.

Volendo, al modello può essere allegata anche l’istanza di iscrizione all’archivio VIES.

Numero identificativo IVA

L’ufficio attribuisce al richiedente un numero di partita IVA, la cui numerazione evidenzia anche la natura di soggetto non residente identificato in Italia (attraverso l’inserimento delle cifre 999 nelle penultime tre posizioni del codice). La partita IVA deve essere riportata nelle dichiarazioni e in tutti gli atti rilevanti ai fini del tributo.

Variazione dei dati o cessazione dell’attività

Il modello ANR/3 deve essere utilizzato anche per comunicare le variazioni dei dati indicati nella dichiarazione per l’identificazione diretta o per comunicare la cessazione dell’attività. In ambo i casi il modello deve essere presentato all’ufficio entro 30 giorni dalla data di variazione o cessazione dell’attività con le stesse modalità previste per l’inizio attività, oppure per via telematica, direttamente o tramite gli intermediari abilitati.

Ti potrebbero interessare:

- Obblighi connessi agli scambi intra UE beni e servizi

- Fatturazione elettronica 2024 operazioni con l'estero

- Importazioni ed esportazioni 2025 (eBook)

- IVA Estero 2024 - libro di carta

- Acquisti e vendite con l'estero - Consulenza diretta

- Fatturazione elettronica forfetari (eBook 2022)

- Autofatture (eBook)

- Triangolazioni comunitarie ed extra comunitarie (eBook)

2) Obblighi e diritti

I soggetti direttamente identificati, quando tenuti ad assolvere gli obblighi IVA in relazione alle operazioni effettuate, devono rispettare tutti i normali adempimenti derivanti dall’applicazione del tributo, secondo quanto prescritto per i soggetti passivi stabiliti in Italia.

Indicazioni in fattura

Le fatture emesse devono esporre il numero identificativo IVA italiano e, ove dovuta, la rivalsa dell’imposta.

Versamento dell’imposta

L’obbligo di versamento telematico dell’imposta grava anche sui contribuenti non residenti direttamente identificati.

Tuttavia, per evidenti motivi di semplificazione, quando i soggetti esteri non dispongano di un conto corrente presso banche italiane, è ammesso il trasferimento mediante bonifico direttamente a favore di:

- BANCA D’ITALIA – Tesoreria centrale dello Stato;

- Codice Bic/Swft: BITA IT RR ENT;

- Codice IBAN: IT64 W010 0003 2453 4800 8120 301.

- Nella causale (che consente all’Amministrazione di attribuire il versamento al soggetto passivo) vanno riportati:

- numero di partita IVA italiana;

- codice tributo;

- anno di riferimento (AAAA) oppure mese/anno di riferimento (MM/AAAA).

Ove applicabili, si possono esporre la rateazione del pagamento (es. “rata 1 di 6”) e l’indicazione “ravv.” in caso di ravvedimento (in tale ipotesi, sanzioni interessi vanno sommati all’imposta).

Altre informazioni sono rinvenibili nel sito dell’Agenzia delle Entrate (sezione “Pagamento delle imposte dall’estero”).

Divieto di compensazione

Non è consentito operare compensazioni esterne con crediti relativi ad altri tributi.

Detrazione e rimborsi

Il soggetto non residente identificato direttamente può esercitare il diritto di detrazione dell’imposta assolta sugli acquisti (in base alle regole ordinarie) e ha facoltà di chiedere il rimborso dell’eccedenza a credito ai sensi degli artt. 30 e 38-bis del DPR 633/1972.

Questo articolo è stato estratto dal libro IVA Estero 2021 di G.Costa

Ti potrebbero interessare:

- Fatturazione elettronica 2022 operazioni con l'estero (eBook in pdf)

- Fatturazione elettronica forfetari (eBook in pdf)

- IVA Estero 2022 (Libro di carta)

- Iva estero 2022 (eBook in pdf)

e il servizio di Fatturazione elettronica estero 2022 Consulenza diretta.

Resta aggiornato seguendo tutte le news pubblicate sul nostro Dossier dedicato all'Esterometro

3) Nomina del rappresentante legale

Ai sensi del terzo comma dell’art. 17 del DPR 633/1972, i soggetti non residenti (privi di stabile organizzazione in Italia e non identificati nel territorio dello Stato) devono adempiere gli obblighi ed esercitare i diritti, derivanti dalle norme in materia di IVA in Italia, attraverso la nomina di un rappresentante residente nel territorio dello Stato.

Soggetti ammessi alla nomina

Possono procedere alla nomina di un rappresentante IVA gli operatori economici:

- stabiliti in uno Stato membro dell’Unione Europea;

- stabiliti in un paese terzo.

Unicità del rappresentante

Il soggetto estero non può nominare più rappresentanti fiscali in Italia, salvo nell’ipotesi di utilizzo dei depositi IVA (di cui al Capitolo 7).

Qualità del rappresentante

Possono essere nominati rappresentanti:

- le persone fisiche residenti nel territorio dello Stato;

- le persone giuridiche con sede in Italia.

Rappresentanza multipla

Lo stesso soggetto può essere nominato rappresentante fiscale di più soggetti non residenti. In tal caso dovrà operare attraverso tante posizioni IVA quanti sono i soggetti rappresentati e tenere distinte contabilità per ciascuno di essi.

Rappresentante fiscale leggero

L’art. 44 comma 3 del DL 331/1993 prevede anche una particolare figura di rappresentante – c.d. “rappresentante fiscale leggero” – utilizzabile nelle ipotesi in cui vengono effettuate esclusivamente operazioni attive e passive non imponibili, esenti, non soggette o comunque senza obbligo di pagamento dell’imposta. (L’utilizzo di tale istituto è approfondito nel Capitolo 6).

Operazioni intercorse tra rappresentante e rappresentato

Nulla vieta che il rappresentante fiscale sia parte attiva o passiva nelle operazioni realizzate dal rappresentato non residente.

Con la risoluzione n. 123/E del 6.5.2009 è stata ammessa la liceità di un’operazione in cui un operatore sammarinese effettuava una cessione nei confronti del proprio rappresentante fiscale in Italia, il quale provvedeva poi a effettuare a sua volta una cessione intracomunitaria dei medesimi beni.

4) Modalità di nomina

Lettera di nomina in lingua straniera

Ai fini dell’annotazione della lettera di nomina eventualmente redatta in lingua straniera, l’Ufficio può esigere la traduzione giurata (davanti ad un pubblico ufficiale come un notaio).

Atto autenticato da notaio straniero

La nomina può anche risultare da atto autenticato da notaio di Stato estero aderente alla Convenzione dell’Aja del 5.10.1961 (ratificata in Italia con L. 1253/1966), recante la legalizzazione del Consolato Generale d’Italia presso lo Stato estero (Ris. n. 550570 del 26.1.1990).

Dichiarazione di inizio attività

Per quanto concerne la comunicazione di nomina tramite la dichiarazione di inizio (o di variazione) attività, la Corte di Cassazione ha chiarito che “la nomina del rappresentante fiscale IVA, ai sensi dell’art. 17 del DPR 26.10.1972, n. 633, oltre che nelle forme previste dall’art. 53 del DPR 633 [“La rappresentanza deve risultare da atto pubblico, da scrittura privata registrata o da lettera annotata in apposito registro, in data anteriore a quella in cui è avvenuto il passaggio dei beni, presso l’ufficio competente in relazione al domicilio fiscale del rappresentante o del rappresentato”], può risultare anche dalla comunicazione all’Ufficio fiscale ai sensi dell’art. 35 dello stesso DPR, con la dichiarazione di inizio attività, e ciò persino in riferimento a periodi d’imposta anteriori a quelli in relazione ai quali tale facoltà fosse espressamente prevista, a seguito della modifica introdotta dal sopravvenuto art. 1 del DPR n. 441 del 1997, che ha avuto solo natura integrativa e ricognitiva della previgente disciplina” (sentenza n. 5400 del 18.3.2015).

La risalente prassi dell’Amministrazione Finanziaria, infatti, non contemplava questa quarta modalità di comunicazione che è stata introdotta con effetto dal 7.1.1998 (anche se l’inserimento nell’art. 17 del DPR 633/1972 del richiamo al citato art. 1 comma 4 del DPR 441 è stata effettuata solo successivamente con decorrenza dal 31.8.2002).

Termine per la nomina

La nomina del rappresentante fiscale deve:

- avvenire in data anteriore a quella in cui è stata realizzata la prima operazione territorialmente rilevante in Italia;

- essere comunicata all’altro contraente anteriormente all’effettuazione dell’operazione.

Con riferimento all’ipotesi di nomina tardiva si rinvia a quanto sopra illustrato in merito alla tardiva presentazione della dichiarazione di identificazione diretta.

Numero identificativo IVA

In tutti i casi, il rappresentante fiscale deve richiedere all’Agenzia delle Entrate una specifica partita IVA da utilizzare in nome e per conto del soggetto rappresentato non residente, mediante presentazione della “Dichiarazione di inizio attività, variazione dati e cessazione attività ai fini IVA” di cui all’art. 35 del DPR 633/1972 (modelli AA7/10 per i soggetti esteri diversi dalle persone fisiche e AA9/10 per i soggetti esteri esercenti imprese individuali e lavoratori autonomi).

Questo articolo è stato estratto dal libro IVA Estero 2021 di G.Costa