In Italia, per la generalità delle persone fisiche, la dichiarazione dei redditi va effettuata utilizzando il modello Redditi PF: in questo confluiscono tutte le tipologie di reddito soggette a dichiarazione e le ulteriori informazioni che sono richieste al contribuente.

Il modello Redditi PF rappresenta un modello dichiarativo si potrebbe dire universale, in quanto adatto a tutte le persone fisiche che devono dichiarare redditi in Italia. Invece in caso di alcune specifiche tipologie reddituali, i contribuenti persone fisiche - che hanno percepito nell’anno di imposta redditi di lavoro dipendente e assimilati, redditi di terreni e fabbricati, redditi di capitale, redditi di lavoro autonomo per i quali non è richiesta partita IVA, redditi diversi, pochi altri possono utilizzare, per dichiarare i propri redditi, il modello 730: un modello dichiarativo semplificato.

La differenza principale tra i due modelli non è tanto la maggiore o minore complessità del dichiarativo, ma il fatto che mentre attraverso il modello Redditi il contribuente si interfaccia direttamente con l’Agenzia delle Entrate, con il modello 730, invece, lo farà per interposta persona, grazie al sostituto di imposta, il quale farà da tramite tra contribuente e amministrazione finanziaria dello Stato: questo si concretizza in uno snellimento degli adempimenti e dei tempi per il contribuente.

Tuttavia il modello 730 non è un dichiarativo completo come il modello Redditi e accade che alcuni contribuenti, che possono utilizzarlo, hanno il problema concreto che su questo mancano alcuni quadri del modello Redditi PF che dovrebbero utilizzare per completare correttamente la propria dichiarazione dei redditi.

Ti potrebbero interessare per maggiori dettagli

1) I quadri mancati nel modello 730

I contribuenti con tipologie reddituali che permettono di utilizzare il modello 730, non troveranno su questo tre quadri, invece presenti sul modello Redditi PF, che dovranno necessariamente compilare, (nel caso, ovviamente, che siano soggetti passivi interessati dai quadri in oggetto).

Quadro RM: nel quale dovranno essere indicati dal contribuente:

- redditi di capitale di fonte estera su cui non sono state applicate ritenute a titolo di imposta;

- interessi, premi e altre proventi da obbligazioni e titolo assimilati, pubblici o privati, su cui non è stata applicata imposta sostitutiva;

- indennità di fine rapporto erogata da soggetti che non hanno la qualità di sostituto di imposta;

- proventi derivanti da depositi in garanzia per i quali è prevista l’imposta sostitutiva;

- redditi da noleggio occasionale di imbarcazioni e navi da diporto, soggetti a imposta sostitutiva;

- compensi derivanti da attività di lezioni private, svolte da docenti di ogni ordine e grado, nel caso in cui questi vogliano usufruire della tassazione sostitutiva.

Quadro RT: nel quale il contribuente dovrà esporre eventuali redditi derivanti da:

- plusvalenze e minusvalenze - si ricorda che la dichiarazione delle minusvalenze è facoltativa, non rappresentando reddito imponibile - derivanti da partecipazioni qualificate e non qualificate (ad eccezione di quelle relative a imprese site in paesi a fiscalità privilegiata i cui titoli non sono quotati in mercati regolamentati);

- redditi di natura finanziaria diversi dai precedenti, nel caso in cui non sia stato utilizzato il regime amministrato o gestito;

Lo stesso quadro potrà essere utilizzato per riportare agli anni successivi eventuali perdite, realizzate in anni fiscali precedenti e non ancora utilizzate.

Quadro RW: dovrà essere presentato dai contribuenti che detengono investimenti e attività di natura finanziaria all’estero.

Per una sintesi di tutte le Novità sulla Riforma fiscale e quindi anche sulle novità per i dichiarativi ti segnaliamo gli eBook:

- Tutte le Novità nella Delega al Governo per la Riforma Fiscale

- Riforma Irpef, Semplificazioni, Statuto contribuente

e un utile tool in excel:

Visita la nostra collana I Pratici di Fisco e Tasse

2) L’integrazione del modello 730

Un contribuente - con redditi che gli permetterebbero di utilizzare il modello 730 - nel caso sia obbligato anche alla presentazione di uno o più dei quadri RM RT RW, potrebbe scegliere per semplicità di utilizzare il modello Redditi PF per dichiarare i propri redditi. Però possono esserci situazioni in cui questa scelta può rivelarsi condizionante: potrebbe essere, ad esempio, il caso di chi chiude la dichiarazione fiscale con un credito di imposta: in questa situazione, grazie al modello 730, il contribuente riceverebbe molto velocemente il suo rimborso tramite il sostituto di imposta, utilizzando il modello Redditi PF, invece, sarebbe costretto ad aspettare i tempi dell’Agenzia delle Entrate che, oltre che molto lunghi, sono ad oggi anche indeterminati.

In questo caso come si può risolvere il problema? Rispondono a questa domanda le istruzioni di entrambi i modelli, che molto chiaramente prospettano la possibilità di presentare prima il modello 730 completo di tutte le sue parti e poi trasmettere, a titolo di integrazione, il modello Redditi PF con il solo frontespizio e quali dei quadri RM RT RW interessano il contribuente. La dichiarazione dovrà essere inviata come dichiarazione “ordinaria”.

Probabilmente chiunque si chiederà per quale motivo i tre quadri prima indicati non vengano inseriti direttamente nel modello 730, per maggiore semplicità ed organicità, ma questo non è dato saperlo.

Per una sintesi di tutte le Novità sulla Riforma fiscale e quindi anche sulle novità per i dichiarativi ti segnaliamo gli eBook:

- Tutte le Novità nella Delega al Governo per la Riforma Fiscale

- Riforma Irpef, Semplificazioni, Statuto contribuente

e un utile tool in excel:

Visita la nostra collana I Pratici di Fisco e Tasse

3) I tempi per l’invio

Ai fini delle scadenze per l’invio delle dichiarazioni, in questo caso avviene una completa scissione dichiarativa: il contribuente non dovrà inviare le due dichiarazioni insieme.

Il modello 730 sarà inviato entro la data naturale di scadenza prevista per il suo invio, e il modello Redditi PF, ad integrazione, sarà trasmesso entro la sua data prevista di scadenza per l’invio.

Ti potrebbero interessare per maggiori dettagli

4) In caso di modello 730 precompilato

Come è noto, è facoltà del contribuente elaborare la propria dichiarazione fiscale anche da solo, possibilmente on line attraverso i servizi telematici messi a disposizione dall’Agenzia delle Entrate nella sua area riservata.

Tra le dichiarazioni che il contribuente potrà compilare e trasmettere autonomamente, la più diffusa, perché più semplice da elaborare, è il modello 730 come “precompilato” dall’agenzia, che potrà essere facilmente accettato (o modificato) dal contribuente stesso e trasmesso.

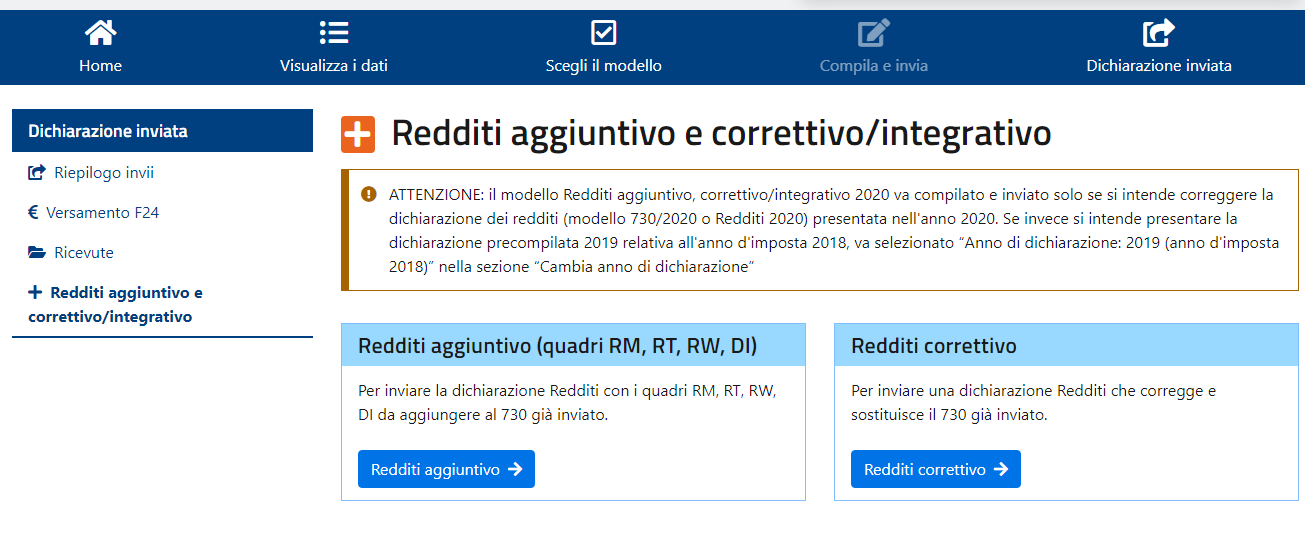

In questo caso sarà possibile integrare il modello 730 con i quadri RM RT RW mancanti utilizzando la procedura semplificata messa a disposizione dall’Agenzia delle Entrate: dopo aver inviato il modello 730 attraverso Fisconline, basterà andare nella sezione “Reddito aggiuntivo e correttivo/integrativo” e poi cliccare su “Reddito aggiuntivo” per accedere ad una versione semplificata del modello Redditi PF, con i soli frontespizio e quadri interessati, che potrà essere compilata e trasmessa agevolmente direttamente sul web.

Ti potrebbero interessare anche gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- 730/2024 e spese detraibili e crediti d'imposta (eBook)

- Calcolo IRES e IRAP 2024 - Redditi Società di Capitali

- Criptovalute e dichiarazione dei redditi (eBook 2023)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo