I volontari del servizio civile percepiscono un compenso che, ai fini delle imposte sui redditi e ai fini previdenziali, ha un diverso trattamento se appartiene alla sfera del servizio civile “universale” o meno, e se il volontario è stato avviato prima o dopo il 18 aprile 2017.

Ti potrebbero interessare anche gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- 730/2024 e spese detraibili e crediti d'imposta (eBook)

- Calcolo IRES e IRAP 2024 - Redditi Società di Capitali

- Criptovalute e dichiarazione dei redditi (eBook 2023)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo

1) Il Servizio civile

Il Servizio civile è una tipologia di prestazione che i cittadini possono prestare a favore di Enti pubblici o privati: questo può essere libero e volontario (in questo caso gli operatori del servizio civile vengono chiamati volontari) oppure può essere svolto per obblighi normativi (in Italia, per esempio, in passato poteva essere scelto dai cosiddetti obiettori di coscienza per sostituire il servizio di leva militare obbligatoria).

In Italia il Decreto Legislativo n.40 del 6 marzo 2017 istituisce il Servizio civile universale “finalizzato […] alla difesa non armata e non violenta della Patria, all’educazione, alla pace tra i popoli, nonché alla promozione dei valori fondativi della Repubblica”, come definito dall’articolo 3 del suddetto Decreto Legislativo.

L’articolo 6 del D.Lgs. 40/2017 attribuisce alla Presidenza del Consiglio dei ministri “la programmazione, l'organizzazione e l'attuazione del servizio civile universale” e l’articolo 7 al comma 4 stabilisce che “resta ferma la possibilità per le regioni e le Province autonome di Trento e di Bolzano di istituire, nella loro autonomia, un servizio civile regionale con finalità proprie e non assimilabile al servizio civile universale”.

Ti potrebbero interessare gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- Le perdite di esercizio (eBook 2024)

- Redditi esteri in dichiarazione 2024 (Pacchetto eBook)

- Guida alla compilazione del Quadro RW 2024 (eBook)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo

2) La normativa

Il servizio civile non viene svolto dai volontari a titolo gratuito: a questi viene erogato un compenso. La normativa fiscale italiana a riguardo è stratificata e non univoca, sarà necessario districarsi tra norme e interpretazioni.

Il primo riferimento, in ordine temporale, in tema di corretto trattamento dei compensi dei volontari del servizio civile è la Circolare n.24/E del 10 giugno 2004 dove l’Agenzia delle Entrate, al punto 4.2, spiega che “le somme percepite dai volontari […] in mancanza dei presupposti che consentano di configurare il rapporto d’impiego dei volontari come un vero e proprio rapporto di lavoro dipendente, devono essere qualificate quali redditi di collaborazione coordinata e continuativa […] con la conseguente applicazione delle ritenute alla fonte”.

L’indicazione dell’Agenzia delle Entrate farà da riferimento sul tema fino al 2017, quando il già citato Decreto Legislativo n.40/2017, che istituisce il servizio civile universale, con l’articolo 16 norma il trattamento fiscale di questi compensi: così al comma 1 stabilisce che questo il servizio svolto dai volontari “non è assimilabile ad alcuna forma di rapporto di lavoro di natura subordinata o parasubordinata” e al comma 3 che “gli assegni attribuiti agli operatori in servizio civile universale, inquadrati nei redditi derivanti dalle assunzioni di obblighi di fare, non fare o permettere, sono esenti da imposizioni tributarie e non sono imponibili ai fini previdenziali”.

Infine con risposta n.82 a interpello del 2018, l’Agenzia delle Entrate precisa che “esistono precisi indici normativi che evidenziano la diversità di regime giuridico del servizio civile universale rispetto al servizio civile regionale” e che “tale netta distinzione induce a ritenere che non si possa applicare il trattamento tributario agevolato riservato al nuovo servizio civile universale anche a quello della regione ”, quindi conseguentemente tali importi che sono da considerarsi “redditi derivanti dalle collaborazioni coordinate e continuative concorrono alla formazione del reddito complessivo del percipiente”.

Visita la nostra sezione dedicata al Terzo Settore con Software, ebook e Formulari sempre aggiornati, tra questi ti segnaliamo in particolare:

- Guida alla gestione dei volontari nel Terzo settore

- Enti del Terzo settore: Regimi contabili, Iva e Imposte dirette (2024)

- Gli enti religiosi nel terzo settore (eBook 2023)

- Revisione legale Bilancio degli Enti del Terzo Settore (2024)

- Raccolta fondi per gli Enti del Terzo Settore (eBook)

- Bilanci e rendiconti enti del terzo settore 2024 (e-book)

3) I redditi dei volontari e il modello Redditi 2020

Dalla lettura della normativa, è possibile rendersi facilmente conto come le fattispecie relative ai redditi dei volontari del servizio civile possano essere più di una. Nello specifico, per semplificare, è possibile rintracciare tre diverse situazioni possibili per due differenti inquadramenti fiscali.

Prima situazione: redditi dei volontari del servizio civile universale avviato dopo l’entrata in vigore del Decreto legislativo 40/2017 (dopo il 18 aprile 2017).

In questo caso i compensi erogati ai volontari sono a tutti gli effetti “redditi esenti”, che non parteciperanno alla determinazione della base imponibile Irpef, neanche ai fini previdenziali.

La pubblica amministrazione rilascia al volontario una Certificazione Unica in cui il reddito lordo e il reddito netto sono equivalenti, e l’importo indicato è quello effettivamente percepito dal volontario nell’anno di imposta di riferimento.

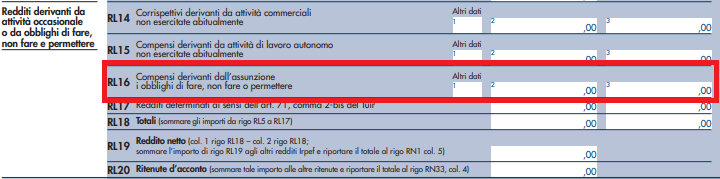

Il volontario potrà inserire questo reddito nella sua dichiarazione dei Redditi PF nel quadro RL denominato “Altri redditi”, con precisione al rigo RL16 “Redditi derivanti dall’assunzione di obblighi di fare, non fare, permettere ” indicando in colonna 1 il reddito percepito.

Il reddito percepito non farà cumulo ai fini del limite di reddito previsto dall’articolo 12 comma 2 del TUIR per i familiari a carico di altro familiare.

Seconda situazione: redditi dei volontari del servizio civile universale avviato prima dell’entrata in vigore del Decreto legislativo 40/2017 (prima del 18 aprile 2017) e redditi dei volontari del servizio civile regionale.

In questo caso i compensi erogati ai volontari sono da considerarsi redditi imponibili, equipararti alle collaborazioni coordinate e continuative, e come tali parteciperanno alla base imponibile complessiva ai fini Irpef e il compenso sarà soggetto alle ritenute previste per questa tipologia di rapporti contrattuali.

La pubblica amministrazione rilascia al volontario una Certificazione unica che qualifica il rapporto di lavoro, esponendo reddito lordo, ritenute e reddito netto.

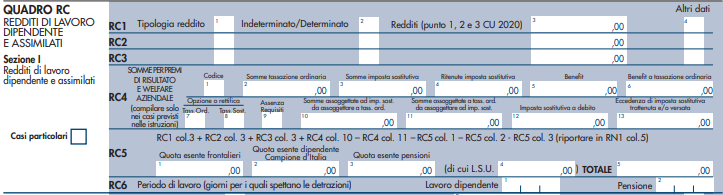

Il volontario dovrà inserire questo reddito in dichiarazione nel modello Redditi PF, esponendolo nel quadro RC denominato “Redditi di lavoro dipendente e assimilati”, riportando i dati già presenti nella Certificazione Unica.

In questo caso il reddito percepito dovrà essere considerato per la verifica dell’eventuale superamento del limite di reddito previsto dall’articolo 12 comma 2 del TUIR per i familiari a carico di altro familiare.

Visita la nostra sezione dedicata al Terzo Settore con Software, ebook e Formulari sempre aggiornati, tra questi ti segnaliamo in particolare:

- Guida alla gestione dei volontari nel Terzo settore

- Enti del Terzo settore: Regimi contabili, Iva e Imposte dirette (2024)

- Gli enti religiosi nel terzo settore (eBook 2023)

- Revisione legale Bilancio degli Enti del Terzo Settore (2024)

- Raccolta fondi per gli Enti del Terzo Settore (eBook)

- Bilanci e rendiconti enti del terzo settore 2024 (e-book)