Il quadro LM del modello Redditi Persone Fisiche 2020, dove si espone il reddito e la relativa imposta sostitutiva dei contribuenti Minimi e Forfetari, presenta alcune novità: le più importanti riguardano i redditi per cessione di diritti d’autore (e opere dell’ingegno) e il caso del rimborso di contributi previdenziali.

L'articolo continua dopo la pubblicità

Ti potrebbe interessare il pacchetto Regime forfettario 2020 e convenienza (eBook + excel) acquistabili anche singolarmente

1) Il quadro LM del modello Redditi PF 2020 in breve

Il quadro LM del modello Redditi PF è destinato alla dichiarazione dei redditi e al calcolo della relativa imposta sostitutiva di due tipologie di contribuenti persone fisiche: la sezione I è dedicata ai contribuenti in Regime di vantaggio, più comunemente conosciuto come regime dei Minimi, la sezione II è dedicata a coloro che optano per il Regime forfetario.

Il regime dei Minimi, oggi, è ormai una fattispecie residuale: la norma che lo ha istituito prevedeva l’applicazione di questo regime agevolato anche oltre il quarto periodo di imposta successivo a quello di inizio dell’attività ma non oltre il periodo di imposta di compimento del trentacinquesimo anno di età. Motivo per cui oggi, nonostante non sia più possibile accedere a questo regime, è possibile che ci siano contribuenti con meno di 35 anni di età che, non avendo cause che possano determinare la fuoriuscita dal regime, hanno il diritto di continuare ad utilizzarlo.

Il Regime di vantaggio, cosiddetto dei Minimi, risulta particolarmente favorevole per il contribuente in quanto, oltre ad avere una aliquota particolarmente conveniente sul reddito imponibile prodotto, solo il 5%, prevede la determinazione analitica di tale reddito, per cui in sede di compilazione della sezione I del quadro LM andranno indicati i componenti positivi di reddito, ma anche le rimanenze e i componenti negativi di reddito: il risultato della differenza sarà il reddito lordo da indicare nel rigo LM6, dal quale saranno dedotti i contributi previdenziali ed assistenziali versati nel corso dell’anno (nel rigo LM7), e solo al reddito netto del rigo LM8 si applicherà l’imposta sostitutiva prevista del 5%.

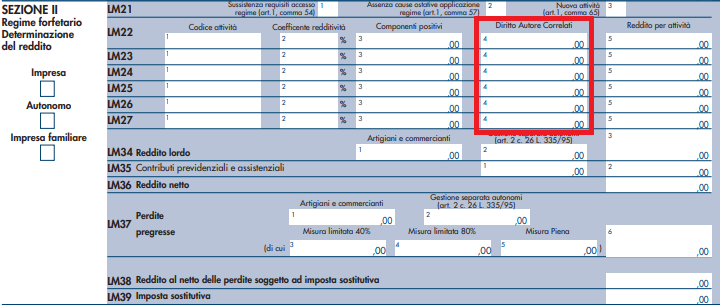

Il Regime forfetario, è molto diverso dal Regime di vantaggio, sia da un punto di vista concettuale che pratico: esso non rappresenta una agevolazione, ma il regime naturale per le attività (in regime di impresa e\o di lavoro autonomo) esercitate dalle persone fisiche in forma individuale con ricavi annui fino a 65.000 euro che non presentano una delle cause di esclusione previste; inoltre la determinazione del reddito non è analitico, ma appunto forfetario: l’imposta sostitutiva con aliquota del 15% (sul reddito netto indicato nel rigo LM36 della sezione II) si calcola applicando ai ricavi imponibili un coefficiente di redditività, variabile a seconda del codice ATECO del contribuente. È prevista la possibilità di esercitare più attività, pur restando nello stesso regime, applicando diversi coefficienti di redditività, alle diverse attività.

Al reddito lordo così prodotto e indicato nel rigo LM34 potranno essere dedotti soltanto i contributi previdenziali ed assistenziali, versati nel corso dell’anno solare, esposti nel rigo LM35 per arrivare al reddito netto del rigo LM36 su cui si calcolerà l’imposta sostitutiva del 15%. Sono previste delle agevolazioni, sia fiscali che contributive, per i contribuenti nei primi anni di esercizio dell’attività, a determinate condizioni.

In entrambi i regimi, quello forfetario e quello di vantaggio, dal reddito imponibile potranno essere scomputate eventuali perdite pregresse (rispettivamente nei righi LM9 ed LM37). Il reddito deve essere determinato secondo il principio di cassa.

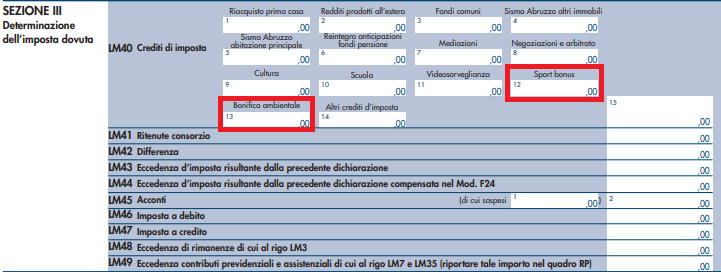

L’imposta sostitutiva, così determinata nelle sezioni I o II, per i contribuenti Minimi o Forfetari, sarà oggetto di definizione nella sezione III, dedicata alla determinazione dell’imposta dovuta, dove andranno scomputati i crediti di imposta, ed elaborati acconti e saldi di imposta.

Infine le perdite risultanti dalla dichiarazione, relative al reddito oggetto di questo quadro, saranno esposte nella sezione IV, dividendole per anni nel rigo LM50, ed esponendo quelle riportabili senza limiti di tempo nel rigo LM51.

Ti potrebbero interessare gli ebook e fogli di calcolo relativi ai Dichiarativi 2024:

- Le perdite di esercizio (eBook 2024)

- Redditi esteri in dichiarazione 2024 (Pacchetto eBook)

- Guida alla compilazione del Quadro RW 2024 (eBook)

Visita il Focus sulle Dichiarazioni Fiscali continuamente aggiornato con Libri E-book Fogli di calcolo

2) Le novità del quadro LM del modello Redditi PF 2020

La novità più rilevante nell’ambito del quadro LM del modello Redditi PF 2020 è probabilmente la possibilità di compilare contemporaneamente il quadro LM ed uno degli altri quadri dedicati alla determinazione del reddito di impresa o autonomo, recependo il modello dichiarativo il caso di un contribuente che cessa una attività in regime di vantaggio o forfettario e ne inizia una nuova in regime ordinario.

La sezione I, dedicata ai contribuenti cosiddetti Minimi, non ha avuto modifiche rispetto all’anno precedente.

La sezione II, dedicata ai contribuenti Forfettari, nei righi da LM22 a LM27 è stata inserita una colonna (la numero 4), dedicata ai Diritti d’autore e correlati: questa modifica recepisce quanto precisato dall’Agenzia delle Entrate nella Circolare n.9/E del 10 aprile 2019, come espressamente indicato nelle istruzioni del modello Redditi PF 2020, in base alla quale i compensi percepiti da esercenti arti e professioni per la cessione di diritti di autore o opere dell’ingegno, correlate allo svolgimento dell’attività, non saranno da considerarsi redditi diversi, ma concorreranno al reddito da assoggettare a imposta sostitutiva (abbattuti del 40% per i contribuenti con meno di 35 anni di età o del 25% per gli altri, come previsto dalla normativa fiscale in tema di diritti di autore, si legga l'articolo La tassazione dei diritti d'autore e dovranno essere esposti nel rigo relativo all’attività esercitata a cui sono correlati, nella colonna 4.

Le istruzioni inoltre, finalmente recepiscono le problematiche relative al trattamento impositivo del rimborso dei contributi INPS IVS, si legga l'articolo La compensazione dei Contributi INPS e la relativa tassazione, per il caso dei contribuenti forfetari, disponendo che “gli eventuali contributi previdenziali versati e dedotti in anni precedenti, in costanza del regime forfetario, e restituiti dall’ente previdenziale, sono assoggettati ad imposta sostitutiva nell’anno in cui avviene la restituzione e, a tal fine, i relativi importi concorrono, con segno negativo, all’importo dei contributi da indicare in colonna 1 ”: questo vuol dire nella colonna 1 del rigo LM35 dovrà essere esposta la differenza tra i contributi effettivamente versati e i contributi rimborsati, nel corso dell’anno fiscale.

Tuttavia rimane ferma, non essendo prevista una casella specifica per l’esposizione dei contributi INPS IVS rimborsati, la problematica del caso in cui dovesse essere necessario compilare la casella con segno negativo (i rimborsi superano i pagamenti).

L’ultima novità si rintraccia nel rigo LM40 della sezione III dedicata alla determinazione dell’imposta, quindi per entrambe le tipologie di contribuenti: nel rigo dedicato ai Crediti di imposta sono state inserite le colonne 12 e 13, rispettivamente per lo Sport Bonus (“credito d’imposta spettante per le erogazioni liberali in denaro effettuate per interventi di manutenzione e restauro di impianti sportivi pubblici e per la realizzazione di nuove strutture sportive pubbliche”, secondo le Istruzioni del Modello Redditi PF 2020) e per la Bonifica ambientale (“credito d’imposta spettante per la bonifica ambientale, compresa la rimozione dell’amianto dagli edifici”, secondo le Istruzioni del Modello Redditi PF 2020), due ulteriori crediti di imposta che possono essere portati in deduzione dell’imposta sostitutiva da versare.