A decorrere dal 1° Gennaio 2021 tutte le operazioni di commercio elettronico diretto e indiretto effettuate in ambito comunitario nei confronti di committenti non soggetti passivi d’imposta si considereranno effettuate nel luogo di stabilimento del committente.

Lo prevede la Direttiva UE 2455/2017, non ancora recepita nel nostro ordinamento, che estende il regime speciale previsto per i servizi TBE (servizi di telecomunicazione, teleradiodiffusione e servizi forniti tramite mezzi elettronici) alle sopra dette operazioni.

Ti potrebbero interessare:

- Obblighi connessi agli scambi intra UE beni e servizi

- Fatturazione elettronica 2024 operazioni con l'estero

- Importazioni ed esportazioni 2024 (eBook)

- IVA Estero 2024 - libro di carta

- Acquisti e vendite con l'estero - Consulenza diretta

- Fatturazione elettronica forfetari (eBook 2022)

- Autofatture (eBook)

- Triangolazioni comunitarie ed extra comunitarie (eBook)

1) Regime IVA commercio elettronico 2020

Ma cosa cambia rispetto allo stato attuale?

Prima di entrare nel dettaglio dell’attuale assetto normativo occorre effettuare una distinzione preliminare tra commercio elettronico diretto e indiretto:

- Per commercio elettronico diretto si intende la cessione di beni e/o servizi utilizzati direttamente attraverso la rete (si tratta dei beni digitali quali software o e-book)

- Per commercio elettronico indiretto si intende la cessione di beni fisicamente consegnati all’acquirente e per i quali internet funge soltanto da mezzo attraverso il quale effettuare l’ordine di acquisto

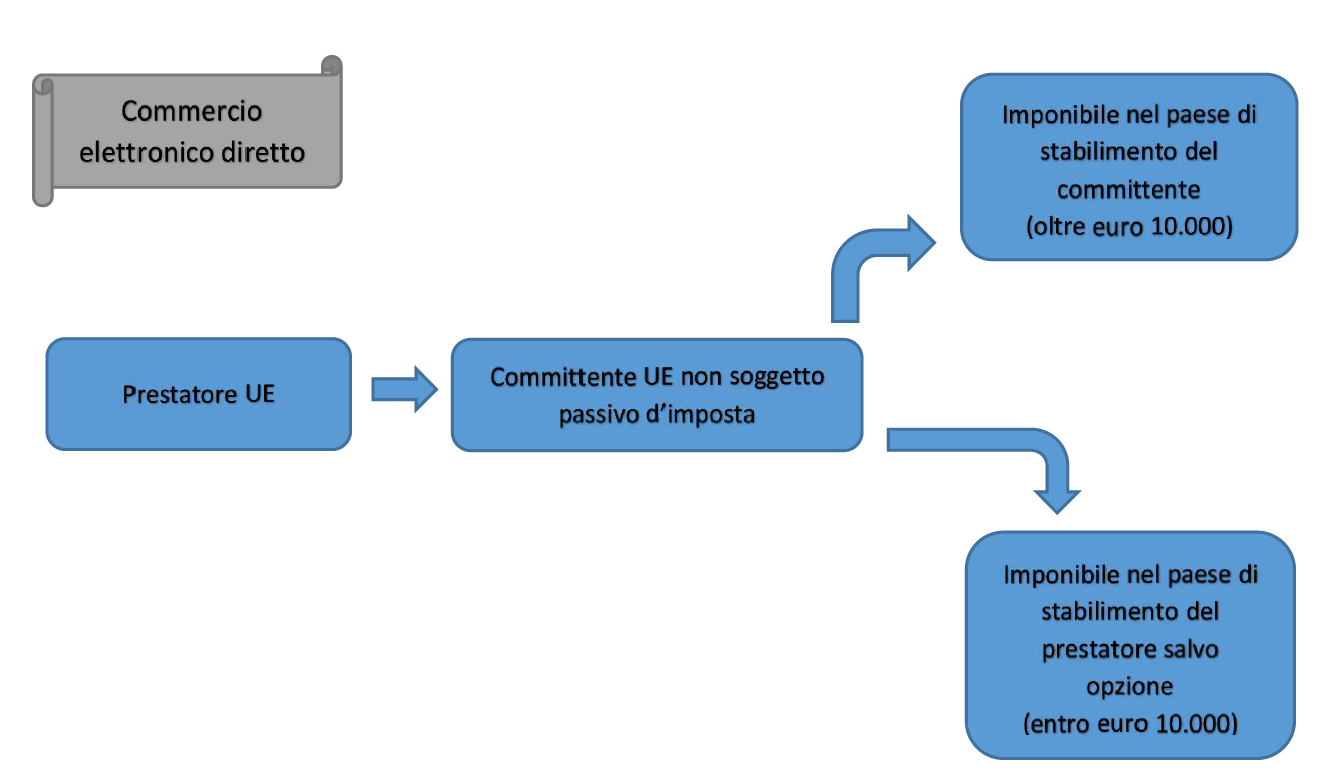

All’attività di cui sub 1) è attualmente applicabile il regime TBE così come previsto dall’art. 1 co. 1 D. Lgs. 42 del 31 Marzo 2015 che ha modificato gli art. 7-sexies e 7-septies DPR 633/1972 che, in coerenza con i principi affermatisi in ambito unionale, applica il principio della tassazione ai fini iva nel luogo di effettivo consumo dei beni e servizi.

Tuttavia, quando il valore delle prestazioni non ha superato la soglia di euro 10.000 per 2 anni consecutivi, il luogo della prestazione è il luogo di stabilimento del prestatore, salvo opzione.

Si tratta sostanzialmente del regime speciale MOSS (Mini One Stop Shop) regolato dall’art. 74-quinquies DPR 633/1972 gia in precedenza applicabile per le prestazioni di servizi TBE rese dai soggetti non UE nei confronti di committenti non soggetti passivi d’imposta.

Si tratta sostanzialmente del regime speciale MOSS (Mini One Stop Shop) regolato dall’art. 74-quinquies DPR 633/1972 gia in precedenza applicabile per le prestazioni di servizi TBE rese dai soggetti non UE nei confronti di committenti non soggetti passivi d’imposta.

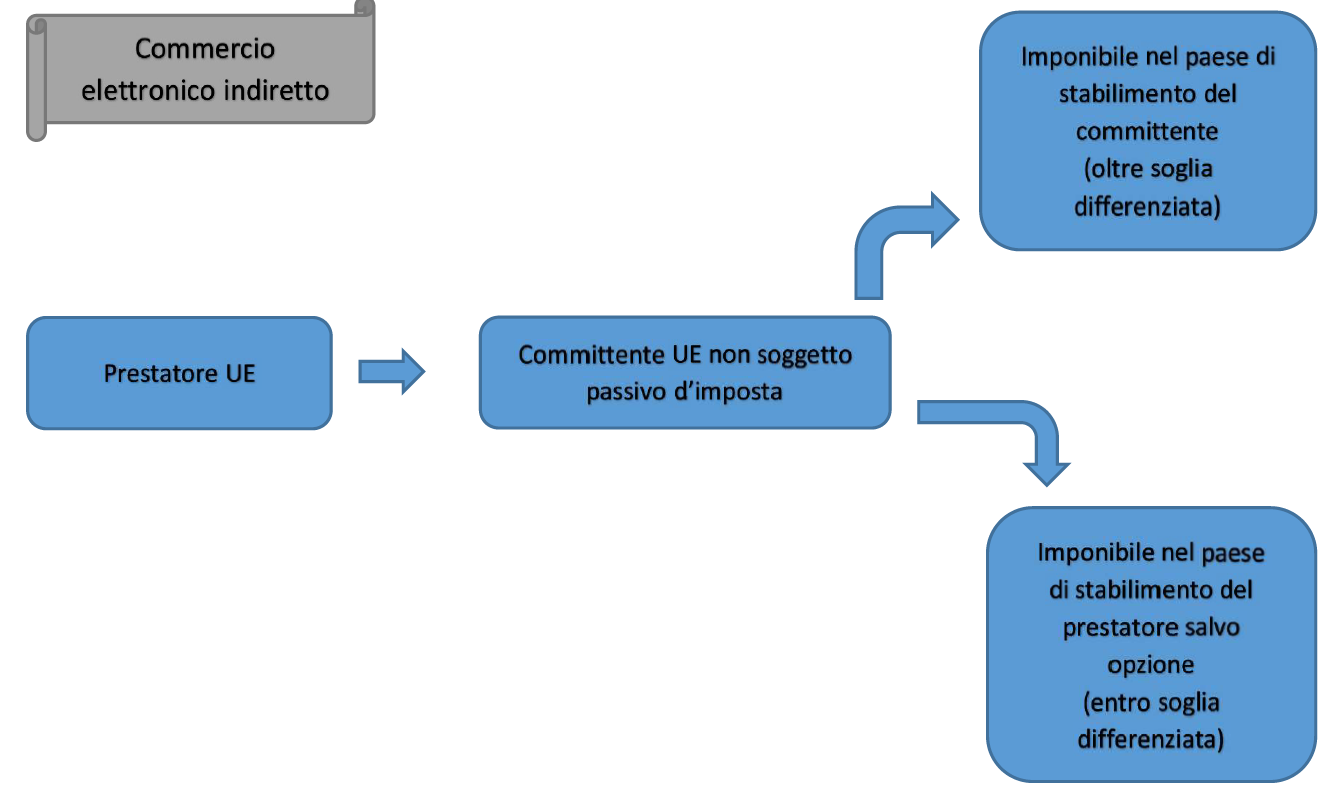

All’attività di cui sub 2) è invece attualmente applicabile l’art. 40 co. 3 del D.L. 331/1993 che regola le vendite per corrispondenza, al quale il commercio elettronico indiretto risulta essere assimilato.

In base a tale regime la cessione di beni da parte di soggetti iva nei confronti di committenti non soggetti passivi d’imposta è soggetta ad iva nel paese del cedente se le vendite non superano determinati limiti, viceversa la vendita è soggetta ad iva nel luogo di stabilimento del committente al superamento di dette soglie (tali limiti sono differenziati per ogni stato membro anche se in linea di massima per la maggior parte degli stati unionali il limite è determinato in euro 35.000).

Ti potrebbero interessare:

- Obblighi connessi agli scambi intra UE beni e servizi

- Fatturazione elettronica 2024 operazioni con l'estero

- Importazioni ed esportazioni 2024 (eBook)

- IVA Estero 2024 - libro di carta

- Acquisti e vendite con l'estero - Consulenza diretta

- Fatturazione elettronica forfetari (eBook 2022)

- Autofatture (eBook)

- Triangolazioni comunitarie ed extra comunitarie (eBook)

2) Regime IVA commercio elettronico 2021

A seguito del recepimento della Direttiva UE 2455/2017 in Italia il regime iva previsto attualmente per il commercio elettronico diretto sarà esteso anche al commercio elettronico indiretto, uniformando quindi il trattamento impositivo sia per le cessioni di beni che per le prestazioni di servizi.