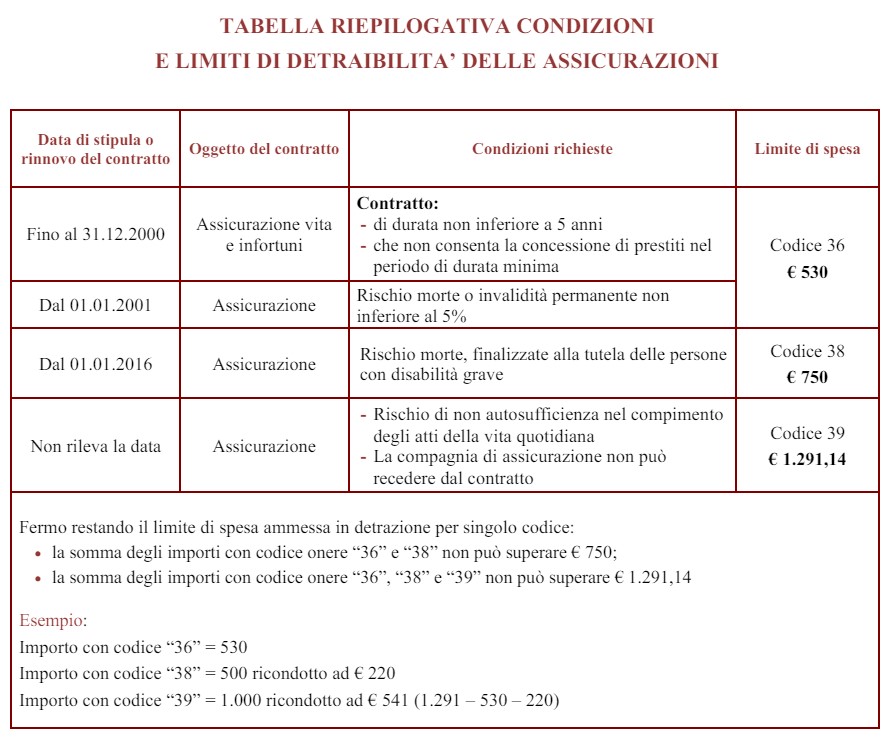

Di seguito un riepilogo dei premi attualmente detraibili in sede di dichiarazione dei redditi.

Dal 2020 è stata introdotta la maggiorazione della detrazione sui premi assicurativi contro eventi sismici. Dal 2018 i premi assicurativi per eventi sismici sono detraibili sempre al 19%, tuttavia per i premi assicurativi corrisposti a una impresa di assicurazione alla quale si è ceduto il credito di imposta della detrazione del 110% spettante per l'esecuzione di Interventi antisismici in zone ad alta pericolosità, la detrazione spettante per i premi assicurativi è elevata al 90 per cento.

Inoltre, sempre dal 2020 sono state date nuove regole riguardanti le modalità di pagamento. La detrazione dall’imposta lorda nella misura del 19 per cento degli oneri, spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento tracciabili. La disposizione non si applica alle detrazioni spettanti in relazione alle spese sostenute per l’acquisto di medicinali e di dispositivi medici, nonché alle detrazioni per prestazioni sanitarie rese dalle strutture pubbliche o da strutture private accreditate al Servizio sanitario nazionale.

Dall’anno d’imposta 2020 la detrazione d’imposta per

- Premi per assicurazioni sulla vita e contro gli infortuni

- Premi per assicurazioni per tutela delle persone con disabilità grave

- Premi per assicurazioni per rischio di non autosufficienza

- Premi per assicurazioni aventi per il rischio di eventi calamitosi

- Premi per rischio eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito d’imposta relativo agli interventi sisma bonus al 110% ad un’impresa di assicurazione

varia in base all’importo del reddito complessivo. In particolare, essa spetta per intero ai titolari di reddito complessivo fino a 120.000 euro. In caso di superamento del predetto limite, il credito decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a 240.000 euro. Per la verifica del limite reddituale si tiene conto anche dei redditi assoggettati a cedolare secca.

Ti potrebbero interessare per maggiori dettagli

1) Premi assicurativi detraibili: vita e infortuni

La detrazione spetta per i premi versati per:

- i contratti di assicurazione sulla vita e contro gli infortuni, stipulati o rinnovati entro il 31.12.2000, a condizione che:

- la durata del contratto sia almeno di 5 anni;

- per tale periodo non sia consentita la concessione di prestiti;

- i contratti stipulati o rinnovati dal 2001, a condizione che abbiano ad oggetto:

- il rischio di morte;

- o invalidità permanente non inferiore al 5%.

La detrazione spetta anche per i premi pagati a compagnie assicurative estere (Circolare 137/1997 risposta 2.3.1).

La detrazione spetta anche per i premi versati per le assicurazioni contro gli infortuni relative al conducente auto, stipulate di norma in aggiunta all'ordinaria polizza R.C. auto (Circolare 95/2000 risposta 1.4.1).

La detrazione è calcolata su un ammontare massimo di 530 Euro, da intendersi complessivamente, anche in presenza di una pluralità di contratti. In tale importo devono essere comprese anche le spese indicate nella CU 2024 (punti da 341 a 352) con il codice 36.Per una sintesi di tutte le Novità sulla Riforma fiscale e quindi anche sulle novità per i dichiarativi ti segnaliamo gli eBook:

- Tutte le Novità nella Delega al Governo per la Riforma Fiscale

- Riforma Irpef, Semplificazioni, Statuto contribuente

e un utile tool in excel:

Visita la nostra collana I Pratici di Fisco e Tasse

2) Premi assicurativi tutela persone con disabilità grave

Dal 2016 sono detraibili nella misura del 19% i premi versati per i contratti di assicurazione aventi per oggetto il rischio di morte, finalizzati alla tutela delle persone con disabilità grave (così come definita dall'art. 3 comma 3 della L. 104/92, accertata con le modalità di cui all'art. 4 della L. 104/92).

Il limite massimo di spesa su cui calcolare la detrazione è pari a 750 Euro, al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente (codice 36), e deve comprendere anche i premi di assicurazione indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della CU con il codice onere 38. Tale importo deve comprendere anche i premi relativi alle assicurazioni sulla vita e contro gli infortuni indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della CU 2024 con il codice onere 36.

Se nel contratto di assicurazione sono indicati più beneficiari, uno dei quali abbia disabilità grave, l'importo massimo detraibile è quello più elevato di 750 Euro.

Per una sintesi di tutte le Novità sulla Riforma fiscale e quindi anche sulle novità per i dichiarativi ti segnaliamo gli eBook:

- Tutte le Novità nella Delega al Governo per la Riforma Fiscale

- Riforma Irpef, Semplificazioni, Statuto contribuente

e un utile tool in excel:

Visita la nostra collana I Pratici di Fisco e Tasse

3) Premi assicurativi: rischio non autosufficienza atti vita quotidiana

Sono detraibili al 19% i premi di assicurazione relativi ai contratti che coprono il rischio di non autosufficienza nel compimento degli atti di vita quotidiana, così come definito dal DM 22.12.2000, a condizione che l'impresa di assicurazione non abbia la facoltà di recedere dal contratto.

Con decreto del Ministero delle finanze, sentito l’ISVAP, sono stabilite le caratteristiche alle quali devono rispondere i contratti che assicurano il rischio di non autosufficienza.

L'importo massimo su cui calcolare la detrazione è pari a 1.291,14 Euro, al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente (codice 36) e dei premi per le assicurazioni finalizzate alla tutela delle persone con disabilità grave (codice 38). Nell'importo massimo di spesa devono essere comprese anche le spese indicate nella CU 2024 (punti da 341 a 352) con il codice 39.

Per i contratti aventi ad oggetto il rischio di invalidità permanente, la detrazione dei premi spetta se la copertura è relativa ad una invalidità permanente non inferiore al 5 per cento, indipendentemente dalle cause che possano determinarla (infortuni o malattie).

In presenza di polizze che oltre a tale rischio coprono anche il rischio di invalidità permanente inferiore alla suddetta percentuale, la detrazione spetta con riferimento alla sola quota parte del premio corrisposto limitatamente alla copertura del rischio di invalidità non inferiore al 5 per cento. Tale quota può essere individuata dalla compagnia di assicurazione anche in modo forfetario, sulla base di dati obiettivi desunti dall’esperienza del portafoglio assicurativo e va, comunque, indicata separatamente, in valore assoluto o in percentuale del premio complessivo, nel contratto di polizza e nelle comunicazioni annuali all’assicurato.

La detrazione non spetta per i premi versati per garantire la copertura del rischio di invalidità temporanea, anche se totale (Circolare 20.03.2001 n. 29/E, risposta 1.4).

In presenza di contratti di assicurazione che coprono il rischio di non autosufficienza nel compimento degli atti della vita quotidiana, i premi danno diritto alla detrazione dall’imposta lorda a condizione che:

− l’impresa di assicurazione non abbia la facoltà di recedere dal contratto;

− i contratti medesimi rispondano alle caratteristiche individuate con decreto del Ministro delle finanze del 22 dicembre 2000.

Il citato decreto stabilisce, in particolare, che:

− gli atti della vita quotidiana cui fa riferimento la norma sono quelli concernenti l’assunzione di alimenti, l’espletamento delle funzioni fisiologiche e dell’igiene personale, la deambulazione e l’indossare gli indumenti. Si considera non autosufficiente anche il soggetto che necessita di sorveglianza continuativa e quello incapace di svolgere, anche solo in parte, uno o più dei predetti atti;

− i contratti possono essere stipulati nell’ambito dell’assicurazione malattia o dell’assicurazione sulla vita e devono prevedere la copertura del rischio per l’intera vita dell’assicurato. Se i contratti vengono stipulati nell’ambito delle assicurazioni sulla malattia, tale condizione si realizza attraverso contratti che prevedono una durata di dieci anni e il rinnovo obbligatorio da parte dell’impresa assicuratrice ad ogni scadenza, senza alcuna facoltà di recesso da parte di quest’ultima. In caso di polizze collettive stipulate dal datore di lavoro, la copertura del rischio deve riguardare almeno tutta la durata del rapporto di lavoro dell’assicurato. I contratti così stipulati devono disciplinare i diritti dell’assicurato riguardanti il recesso e la riduzione della prestazione assicurata e possono prevedere la facoltà dell’impresa assicuratrice di variare, ad intervalli non inferiori a cinque anni, l’importo dei premi in base all’evoluzione dell’esperienza statistica riferita alla collettività. Per le assicurazioni che prevedono il riscatto, nella polizza va evidenziata la parte di premio che si riferisce alla prestazione per il rischio di non autosufficienza per la quale spetta, pertanto, la detrazione dall’imposta.

Ti potrebbero interessare per maggiori dettagli

4) Premi assicurativi: a chi spetta la detrazione

Il comma 2 dell'art. 15 del TUIR stabilisce che la detrazione spetta anche se le spese per i premi assicurativi sono state sostenute nell'interesse di un familiare fiscalmente a carico, fermo restando il limite complessivo su cui calcolare la detrazione.

A tal proposito si segnala il chiarimento offerto dall'Agenzia delle Entrate con la Circolare 17/E del 18.05.2006 in cui:

- ribadisce il concetto secondo cui se l'assicurato è un familiare fiscalmente a carico del dichiarante contraente, quest'ultimo ha comunque diritto alla detrazione del premio;

- afferma che se il familiare fiscalmente a carico del dichiarante, è sia assicurato che contraente, il dichiarante ha comunque la facoltà di detrazione del premio.

La detrazione, pertanto, è concessa quando:

- il dichiarante è sia il contraente che l'assicurato;

- il dichiarante è il contraente, ma l'assicurato è un familiare a carico;

- il familiare a carico del contraente è sia il contraente che l'assicurato.

Ti potrebbero interessare:

- Il nuovo Ebook (Collana Facile per tutti) Guida ai compensi in natura o "Fringe benefits" dipendenti

- il pacchetto Ebook + tool di calcolo Fringe benefits e rimborsi spese 2024 ,vendibili anche singolarmente:

- il libro di carta Welfare aziendale e fringe benefits,

5) Premi assicurativi: indicazioni nel mod. 730/2024 e nel modello Redditi PF 2024

All'interno del modello 730/2023 il limite di spesa detraibile è pari a:

- € 530 per i premi aventi per oggetto il rischio di morte o di invalidità permanente non inferiore al 5 per cento (righi da E8 a E10, codice 36);

- € 750 per i premi aventi per oggetto il rischio di morte, finalizzati alla tutela delle persone con disabilità grave (righi da E8 a E10, codice 38);

- € 1.291,14 per i premi per assicurazioni aventi ad oggetto il "rischio di non autosufficienza nel compimento degli atti della vita quotidiana", (righi da E8 a E10, codice 39).

- nessun limite per i premi relativi alle assicurazioni aventi per oggetto il rischio di eventi calamitosi stipulate a decorrere dal 1° gennaio 2018 e relative a unità immobiliari ad uso abitativo (righi da E8 a E13, codice 43)

- Premi per rischio eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito d’imposta relativo agli interventi sisma bonus al 110% ad un’impresa di assicurazione (righi da E8 a E10, codice 81 che identifica le spese per le quali spetta la detrazione del 90 per cento).

Si fa presente che nel modello Redditi Persone Fisiche, tali spese si indicano nel quadro RP dai righi RP8 a RP13.